Содержание

Транспортный налог на квадроциклы в 2022 году

По закону, каждый владелец квадроцикла должен ежегодно оплачивать дорожный сбор. Размер транспортного налога (ТН) на мотовездеходы отличается от ставки на легковые и грузовые автомобили. В этой статье мы поможем вам разобраться в том, сколько и за что вы платите — это поможет избежать лишних вопросов и неясностей в будущем.

Что говорит закон

В Кодексе по российским налогам (часть 2, глава 28, статья 358) прямо не говорится о том, что квадроцикл как транспортное средство облагается налогом. Однако в перечне исключений (статья 358, пункт 2) квадротехника тоже не упоминается. Следовательно, она подлежит налогообложению. В 52 статье Налогового Кодекса РФ оговариваются основные моменты:

- По крайней мере за месяц до срока оплаты сбора налоговая служба обязана прислать плательщику письмо с расчётом.

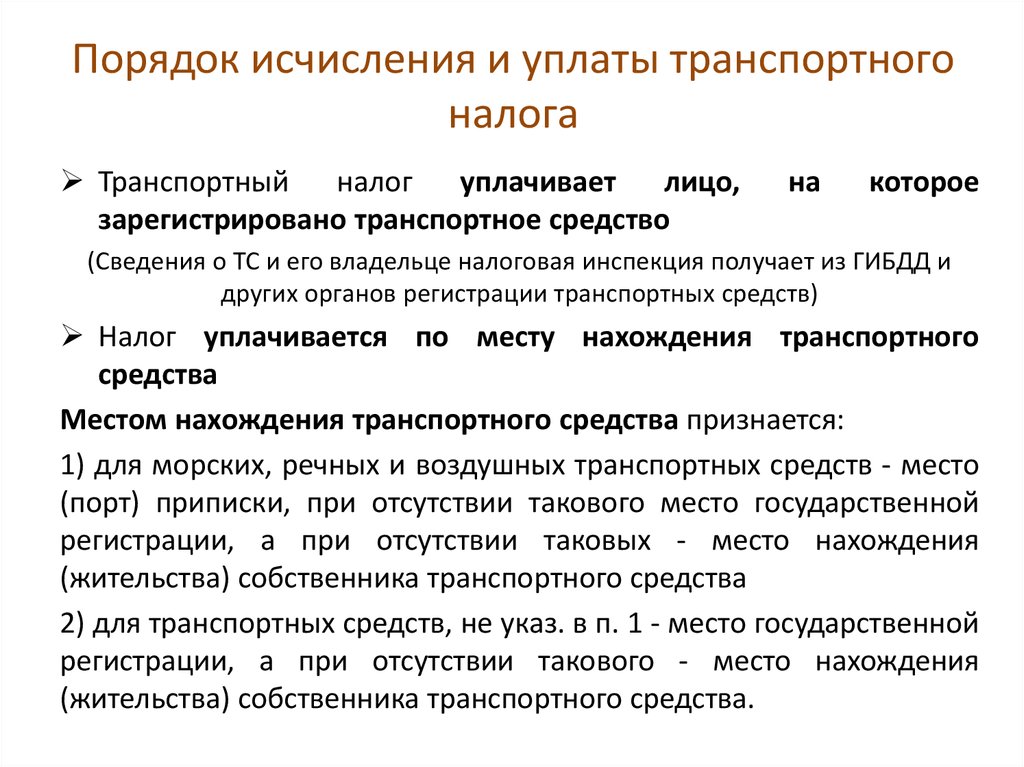

- Налог нужно оплатить по месту регистрации транспортного средства до 1 декабря.

Налог на квадроциклы ввели в 2015 году. Многие по привычке не платят налог и даже не ставят мотовездеходы на учёт. Однако по новому закону сразу после покупки техники владелец должен выполнить следующие действия:

Многие по привычке не платят налог и даже не ставят мотовездеходы на учёт. Однако по новому закону сразу после покупки техники владелец должен выполнить следующие действия:

- Поставить квадроцикл на учёт в ближайшем отделении МРЭО.

- Получить права на вождение мотовездехода. В зависимости от типа рулевого управления, открывается категория АI или АII.

- Пройти техосмотр.

- Получить расчёт из налоговой инспекции, по которому будет уплачиваться транспортный налог. По регламенту, квитанция должна приходить 1 июля, но на практике извещение может прийти даже в октябре.

- Оплатить ТН в течение 12 календарных месяцев. Большинство владельцев оплачивают налог в конце года, но не позднее 1 декабря.

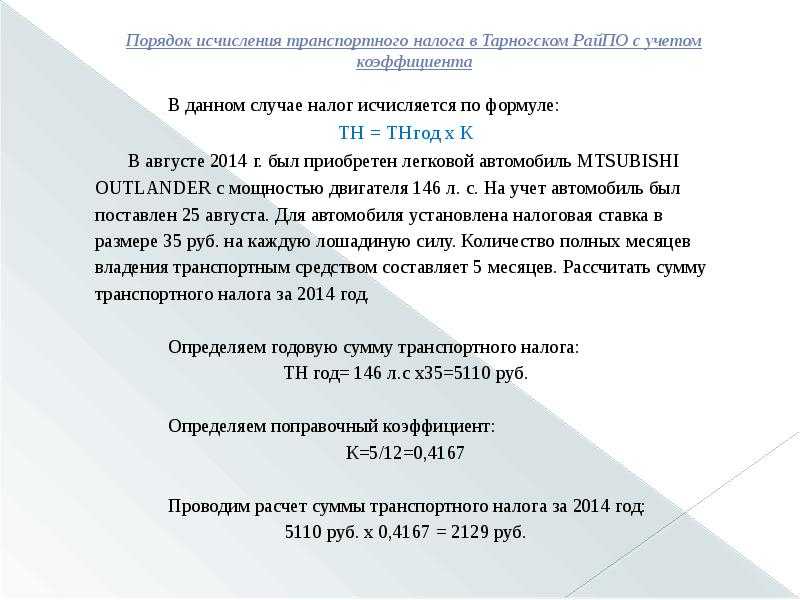

Как рассчитывается транспорный налог на квадроцикл

- Определяется мощность двигателя мотовездехода.

- Выясняется, с какого месяца квадроцикл стал собственностью.

- Узнаётся налоговая ставка в регионе, в котором зарегистрировано транспортное средство.

Налог начисляется с момента регистрации в ГИБДД. В сервисном центре водитель получает паспорт на квадроцикл. Получение этого документа на руки автоматически делает владельца налогоплательщиком.

Для всех регионов используется одинаковая расчётная формула. Если мощность двигателя превышает 50 «лошадок», ставка умножается на 2. Даже если райдер не пользуется мотовездеходом, он всё равно должен оплачивать за него налог. Первый раз налог платится ровно через год после регистрации.

Формула расчёта транспортного налога на квадроциклы в 2022 году

Больше всего на итоговое число влияет мощность двигателя.

Если полученное число отличается от того, что было прислано в квитанции, нужно незамедлительно позвонить в налоговую службу и выяснить причину несовпадения. Иногда специалист, делающий расчёты, может ошибиться. Также может дать сбой программа. Запрос на пересчёт можно выслать в письменном виде или обратиться лично в налоговую службу.

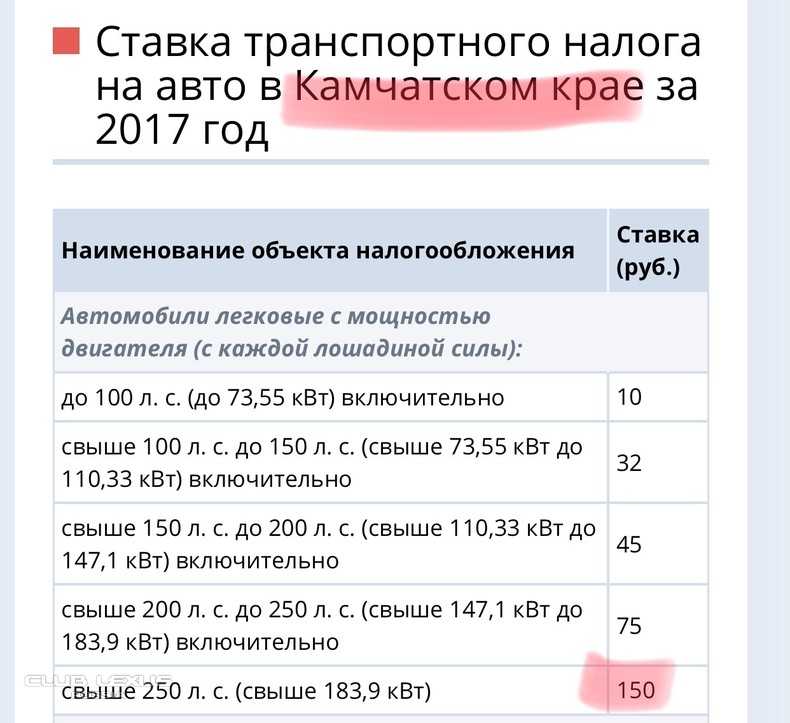

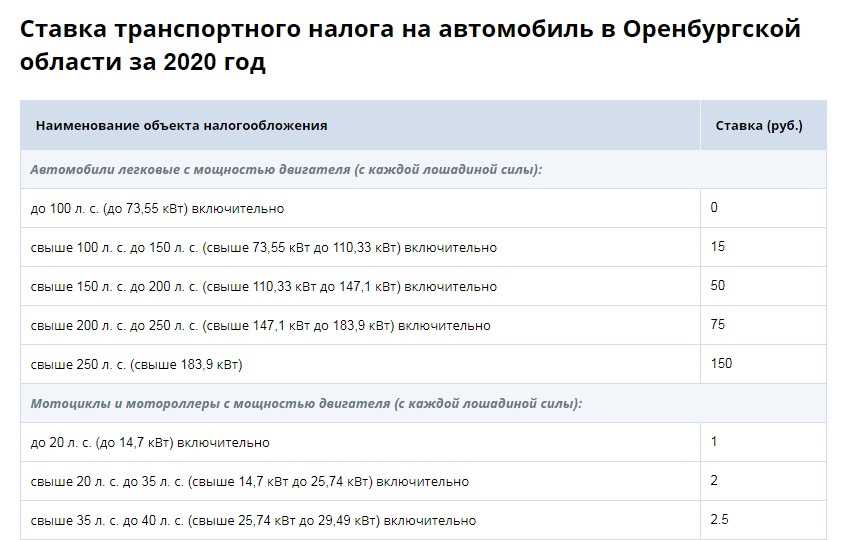

Размер ставки по регионам

У каждого владельца будет своя величина ТН. Одинаковое число будет только у владельцев, проживающих в одном городе и имеющих на квадроциклы одинаковой мощности.

Одинаковое число будет только у владельцев, проживающих в одном городе и имеющих на квадроциклы одинаковой мощности.

Базовую ставку налога устанавливает государство, а повышение или понижение на 0,5—2 единиц самостоятельно определяют власти на местах. Размер ставок по регионам можно найти в специальных таблицах в пункте «Другие самоходные ТС, машины и механизмы».

Если усреднить показатели по регионам, то в крупных городах владельцы квадроциклов платят 500—700 р/год, в средних и мелких — 250—550 р/год.

Как оплатить транспортный налог на квадроцикл

Начисление налога идёт полными месяцами в течение календарного года. Если райдер продал мотовездеход в середине года, он платит за то количество месяцев, которое он им владел. За остальные месяцы в году будет платить новый владелец.

1 января 2021 года изменились реквизиты для уплаты налогов. В каждом регионе они разные, их перечень установлен Письмом ФНС от 08.10.2020 № КЧ-4-8/16504@.

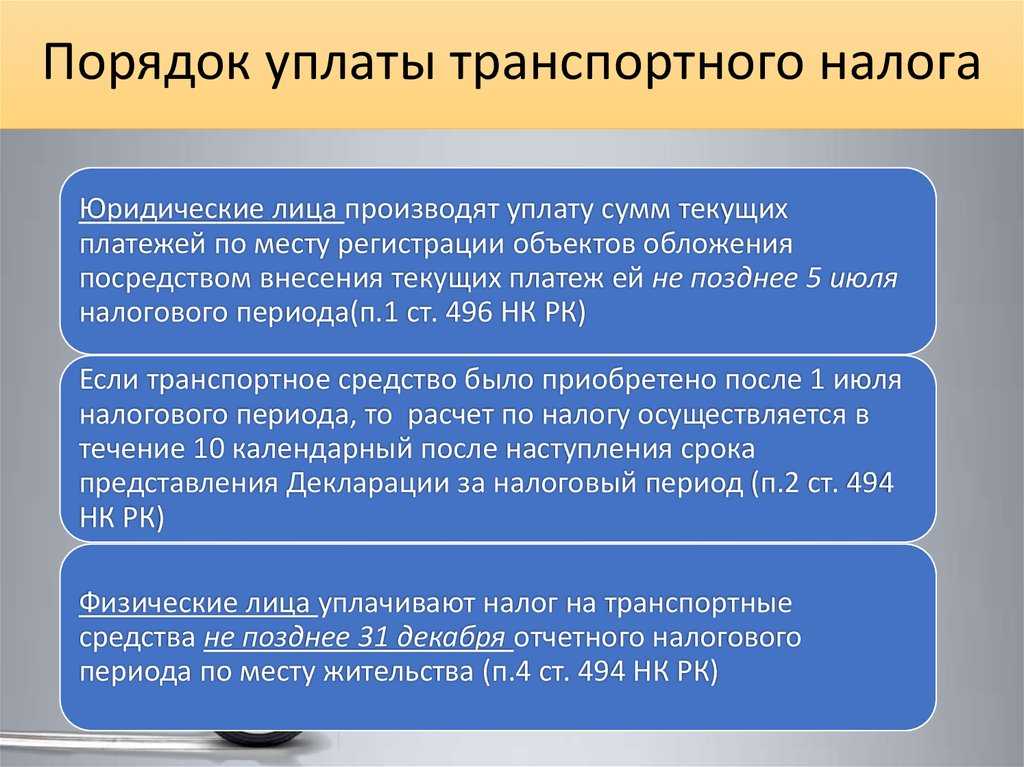

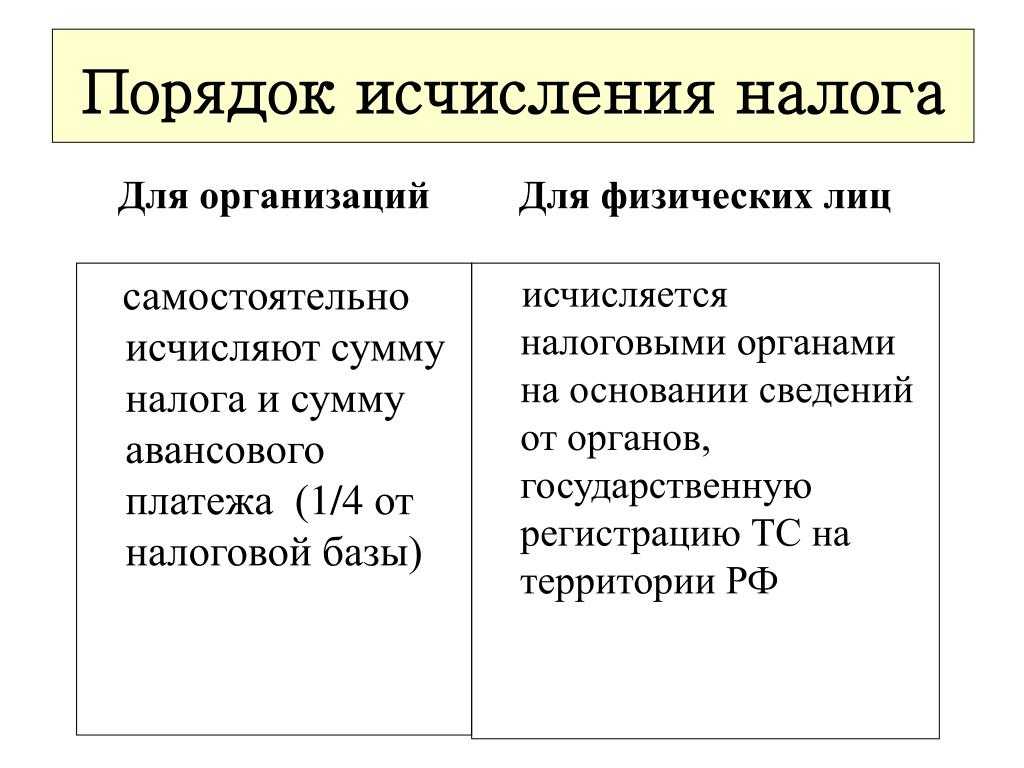

Особенности уплаты налога юридическими лицами

С 01. 01.2021 года юридические лица обязаны передавать в налоговую уведомление, что имеют в собственности облагаемые налогом транспортные средства. Делать это нужно только в том случае, если налоговая своевременно не предоставила извещения об исчисленной сумме налога на транспорт.

01.2021 года юридические лица обязаны передавать в налоговую уведомление, что имеют в собственности облагаемые налогом транспортные средства. Делать это нужно только в том случае, если налоговая своевременно не предоставила извещения об исчисленной сумме налога на транспорт.

Извещение об исчисленном налоге составляется на основании информации от Гостехнадзора. Если налогоплательщик переплатил транспортный сбор в предыдущем периоде, возврат или зачет излишне уплаченной суммы производится в день направления извещения или после него.

С 1 января 2021 года заплатить налог требуется не позднее 1 марта года, следующего за окончившимся налоговым периодом.

Чем чревата неуплата налога

Лица, проигнорировавшие письмо из налоговой, будут оштрафованы на сумму, в несколько раз превышающую размер самого налога. Если плательщик проигнорирует и пеню, налоговая будет взыскать деньги через суд. В итоговую сумму долга войдут госпошлина, штраф и пеня за несвоевременные срокам платежи. Для взимания средств закон предоставляет суду широкие полномочия:

Для взимания средств закон предоставляет суду широкие полномочия:

- Изъятие квадроцикла и его продажа на аукционе. Вырученные деньги идут в счёт погашения долга. При аресте мотовездеход буксируется на платную штрафстоянку, за которую должен заплатить должник. Владелец сможет забрать квадроцикл только после погашения всех долгов перед государством.

- Принудительные отчисления из зарплаты. В этом случае работодателю должника высылается письмо из налоговой с вложенной копией решения суда в качестве основания для таких действий.

Что изменилось в 2022 году

Если квадроцикл находится на балансе юридического лица, ФНС самостоятельно начисляет сумму налога на ТС. Расчетные сведения направляются в информационную базу данных ФНС на основании данных из ГИБДД и Ростехнадзора. Итоги вычислений ФНС предоставляет налогоплательщику в течение шести календарных месяцев после наступления срока уплаты транспортного налога за прошлый год.

Согласно поправкам, утвержденным Федеральным Законом от 02. 07.2021 № 305-ФЗ, сумма транспортного налога будет рассчитываться без привязки к месту регистрации транспортного средства. Чтобы узнать о сумме налога на квадроцикл, достаточно подать письменный запрос в любое подразделение ФНС. Расчет предоставят через 5 рабочих дней. До вступления в силу поправок собственники квадроциклов должны были считать сумму налога самостоятельно.

07.2021 № 305-ФЗ, сумма транспортного налога будет рассчитываться без привязки к месту регистрации транспортного средства. Чтобы узнать о сумме налога на квадроцикл, достаточно подать письменный запрос в любое подразделение ФНС. Расчет предоставят через 5 рабочих дней. До вступления в силу поправок собственники квадроциклов должны были считать сумму налога самостоятельно.

В случае официального изъятия транспортного средства по решению суда, владелец освобождается от обязанности уплаты налога. Начисление транспортного сбора прекращается с первого числа месяца, в котором вступило в законную силу постановление суда об изъятии. Под изъятием в данном случае понимается:

- временная конфискация квадроцикла, участвовавшего в серьезном ДТП, по требованию сотрудников ГИБДД для проведения следственных мероприятий;

- отправка на штрафстоянку за нарушение ПДД;

- конфискация судебными приставами ввиду обращения взыскания на имущество;

- конфискация имущества в пользу государства за совершение уголовного преступления.

Налоговые ставки по квадроциклам в 2022 году пока не изменены. При их расчете используют положения п.1 ст. 361 НК РФ.

Что будет с транспортным налогом на квадроциклы в будущем

В начале 2019 года губернатор одного из регионов России инициировал пересмотр налоговых ставок на владение мотовездеходами. Основной аргумент для этого состоял в том, что жители городов пользуются этим видом транспорта крайне редко. Эта инициатива не нашла поддержки на федеральном уровне, поэтому ставка осталась прежней. Не исключено, что в будущем закон будет пересматриваться.

Поскольку законодательство часто меняется, информация по налогам быстро устаревает. Каждый случай особенный и требует индивидуального подхода. Информация, изложенная выше, представлена для ознакомления. Для решения сложных ситуаций лучше обратиться к специалисту — например, позвонить на горячую линию налоговой службы.

сборов за право собственности на транспортное средство | дмв

Слушать

| Название | Плата |

|---|---|

| Запрос информации о названии | 7,00 $ |

| Только название автомобиля (новое и замененное) | 26,00 $ |

| Дублирующее название | 26,00 $ |

| Запись о залоге (если транспортное средство финансируется) | $20. 00/залог 00/залог |

Акцизный налог

Информацию об акцизном налоге для наименований DC можно найти в Официальном кодексе DC § 50-2201.03. Многие транспортные средства освобождены от акцизного налога округа Колумбия. Просмотрите наш список освобожденных от акцизного налога [PDF]. Ставки применяются к справедливой рыночной стоимости (как определено в действующем бизнес-справочнике Национальной ассоциации автомобильных дилеров (NADA) для Восточного региона) автомобиля на момент подачи заявки (ссылка 18 DCMR §401.16). Получите оценку акцизного налога с помощью онлайн-инструмента расчета акцизного налога.

В связи с недавними нормативными изменениями DC DMV пересмотрел расчет акцизов на автомобили. Обновленные ставки акцизного налога будут учитывать эффективность использования топлива автотранспортными средствами в соответствии с Разделом V сводного закона о чистой энергии округа Колумбия от 2018 года. Эти изменения вступают в силу 1 февраля 2021 года.

За исключением случаев, указанных в Официальном кодексе округа Колумбия. § 50-2201.03(j)(1A)(G), ставка акцизного налога на автотранспортные средства зависит от класса веса транспортного средства и количества миль на галлон («миль на галлон») при движении по городу с округлением в меньшую сторону до ближайшего целого числа:

Сборы:

Налоговые ставки/сборы определяются как массой автомобиля без нагрузки, так и пробегом в милях на галлон.

Формула — Справедливая рыночная стоимость (FMV) X Налогооблагаемый процент MPG (%) = Акцизный налог

Примечания:

- Топливная эффективность не основана на MPGe (эквивалент)

- Изменения в акцизном налоге на транспортные средства не распространяются на лиц, подавших заявление и получивших налоговую скидку округа на заработанный доход (EITC) за последний налоговый период.

Лица, имеющие право на льготу по налогу на заработанный доход округа (EITC), могут выбрать оплату по весовой категории (6%, 7%, 8%) или скорректированную налоговую шкалу MPG в зависимости от самых низких затрат. Если EITC применяется к акцизному налогу, перед получением права собственности на транспортное средство потребуется документация из Управления по налогам и сборам (OTR).

Лица, имеющие право на льготу по налогу на заработанный доход округа (EITC), могут выбрать оплату по весовой категории (6%, 7%, 8%) или скорректированную налоговую шкалу MPG в зависимости от самых низких затрат. Если EITC применяется к акцизному налогу, перед получением права собственности на транспортное средство потребуется документация из Управления по налогам и сборам (OTR). - 100% электромобили освобождены от транспортного акциза.

Кредитные карты

Правительство округа Колумбия принимает кредитные карты VISA, MasterCard, American Express и Discover.

‹ Тарифы на транспортные средства

вверх

Разрешение на парковку / взаимные сборы ›

Калькулятор налога с продаж новых автомобилей штата Огайо: Краткое руководство

Если вы являетесь резидентом штата Огайо или переезжаете в штат Огайо, вам необходимо разобраться в калькуляторе налога с продаж штата Огайо. Знание калькулятора налога с продаж штата полезно для расчета того, сколько вы потратите на налоги с продаж после покупки продукта. Если вы решите приобрести автомобиль в штате Огайо, вы можете использовать калькулятор налога с продаж штата, чтобы узнать, сколько добавляется к цене покупки. Давайте разберем детали налога с продаж в Огайо.

Знание калькулятора налога с продаж штата полезно для расчета того, сколько вы потратите на налоги с продаж после покупки продукта. Если вы решите приобрести автомобиль в штате Огайо, вы можете использовать калькулятор налога с продаж штата, чтобы узнать, сколько добавляется к цене покупки. Давайте разберем детали налога с продаж в Огайо.

Сколько штат Огайо собирает налог с продаж?

Если вы являетесь владельцем компании, вы можете списать налоги, которые вы должны заплатить за свои транспортные средства. Тем не менее, проверьте налоговый кодекс на предмет ограничений для пассажиров и того, как долго вы использовали его для бизнеса. То, что вы подаете по своим налогам, может повлиять на вычет, который вы получаете, или на то, сколько вы можете списать.

Согласно Справочнику по налогам с продаж, при покупке автомобиля в штате Огайо вы платите налог с продаж по минимальной ставке 5,75%. Вы должны заплатить налоги округу после покупки автомобиля, и эти ставки могут привести к дополнительным 2-процентным платежам во время покупки. Ставка налога с продаж в штате Огайо может меняться в зависимости от типа вашей покупки, как указано в штатах по налогу с продаж.

Ставка налога с продаж в штате Огайо может меняться в зависимости от типа вашей покупки, как указано в штатах по налогу с продаж.

Самая низкая ставка налога с продаж, которую вы можете заплатить, составляет 5,8 процента в Блэклике, а самая высокая — в Верии — 8 процентов. Другие налоговые ставки, которые вы можете заплатить, включают 6,5 процента, 6,75 процента, 7 процентов, 7,25 процента и 7,5 процента. Если вы объедините эти налоговые ставки, среднее значение составит 7,059 процента. Департамент доходов штата Огайо требует, чтобы дилерские центры получали лицензию продавца, чтобы штат мог получать налоговые поступления от покупки автомобилей, как заявляет Avalara.

Дилерские центры взимают плату за документальное обслуживание после покупки всех автомобилей. Ассоциация автомобильных дилеров Большого Кливленда заявляет, что эта сумма не может превышать 250 долларов или 10 процентов от цены, указанной в договоре купли-продажи.

Как облагаются налогом автомобили, продаваемые в рамках программы Trade-In, в штате Огайо?

Согласно отчету Auto Alliance за 2018 год, ведущей правозащитной группе в автомобильной промышленности, штат Огайо заработал 1 миллиард долларов в виде налогов с продаж на покупку новых автомобилей, а штат заработал 656 миллионов долларов на покупках подержанных автомобилей. Если учесть налоги на газ, лицензии и сборы, доход Огайо составил 2,91 миллиарда долларов. В отчете Auto Alliance также отмечается, что средний срок годности автомобиля в Огайо составляет 11,6 года. Если вы планируете торговать своим автомобилем, вам необходимо знать, что налог с продаж применяется к 5000 долларов США вашего автомобиля. Это означает, что вы экономите деньги, так как нет налога с продаж на стоимость вашего автомобиля, сдаваемого в счет оплаты нового, превышающего 5000 долларов США.

Если учесть налоги на газ, лицензии и сборы, доход Огайо составил 2,91 миллиарда долларов. В отчете Auto Alliance также отмечается, что средний срок годности автомобиля в Огайо составляет 11,6 года. Если вы планируете торговать своим автомобилем, вам необходимо знать, что налог с продаж применяется к 5000 долларов США вашего автомобиля. Это означает, что вы экономите деньги, так как нет налога с продаж на стоимость вашего автомобиля, сдаваемого в счет оплаты нового, превышающего 5000 долларов США.

Как облагаются налогом скидки на автомобили и поощрения дилеров в штате Огайо?

Автосалоны в Огайо и по всей территории Соединенных Штатов, как правило, предлагают стимулы или скидки на первоначальную цену автомобилей для увеличения количества продаж. Если вы получаете скидку 4000 долларов на автомобиль с первоначальной ценой 12000 долларов, вы платите 8000 долларов после скидки. Штат Огайо облагает налогом покупку автомобиля до применения скидок или льгот, предоставляемых дилерским центром. В этом случае вы будете платить налоги с полной стоимости автомобиля в размере 12 000 долларов США.

В этом случае вы будете платить налоги с полной стоимости автомобиля в размере 12 000 долларов США.

Какие другие налоги и сборы применяются к покупке автомобиля в штате Огайо?

2020 год — это год, когда вы можете совершать разумные покупки транспортных средств.

Перед тем, как совершить экономичную или роскошную покупку автомобиля в штате Огайо, ознакомьтесь с договором купли-продажи на предмет ee, с которыми вы можете столкнуться. Помните, что эти сборы отличаются от налога с продаж штата. Сборы идут в Департамент транспортных средств штата Огайо (DMV).

Вот сборы, которые необходимо учесть, прежде чем согласиться купить автомобиль в Огайо:

- Плата за право собственности (15 долларов США).

- Регистрационный сбор (13,75–47,75 долл. США).

- Плата за перенос тарелки (4,50 доллара США).

Действия по определению доступности автомобиля в штате Огайо

У вас есть возможность приобрести автомобиль через дилера или у частного лица. Чтобы сделать правильный расчет, вам нужно знать, что расчет того, сколько вы будете платить налога с продаж в штате Огайо на автомобили, основан на продажной цене автомобиля, не включая аксессуары и комиссионные дилера.

Чтобы сделать правильный расчет, вам нужно знать, что расчет того, сколько вы будете платить налога с продаж в штате Огайо на автомобили, основан на продажной цене автомобиля, не включая аксессуары и комиссионные дилера.

Выполните следующие шаги, предоставленные Cars Direct, чтобы помочь вам рассчитать правильную стоимость вашего автомобиля:

Определите первоначальную цену продажи

Когда дилерский центр представит вам договор купли-продажи, вы увидите цену продажи наличными вверху. . Они перечислят эту цифру до скидок или сборов за документацию. Вы можете найти дилерскую скидку на договор купли-продажи, которая не является частью налога штата с продаж. Эта скидка должна немного уменьшить продажную цену. Попросите торгового представителя в дилерском центре подтвердить, что это указано в договоре купли-продажи и учитывается в цене продажи.

Включите плату за документацию

Посмотрите договор купли-продажи, чтобы узнать, сколько дилерский центр взимает плату за документацию. Плата не может превышать 250 долларов США или более 10 процентов от первоначальной цены продажи, поэтому вам необходимо добавить эту сумму к первоначальной цене продажи. Этот сбор относится к административным расходам на оформление документов при покупке автомобиля.

Плата не может превышать 250 долларов США или более 10 процентов от первоначальной цены продажи, поэтому вам необходимо добавить эту сумму к первоначальной цене продажи. Этот сбор относится к административным расходам на оформление документов при покупке автомобиля.

Расчет налога с продаж

Добавьте продажную цену вашего автомобиля и плату за документацию для расчета налога с продаж. Не забудьте посмотреть налоговую ставку вашего округа на веб-сайте Департамента налогообложения штата Огайо. Вы можете сделать это, умножив сумму продажной цены и платы за документацию.

Например, если вы покупаете Nissan Sentra по продажной цене 15 000 долларов США, сбор за оформление документов составляет 200 долларов США, и вы проживаете в округе, где ставка налога с продаж составляет 7 процентов, налог с продаж, который вы заплатите, составит 1064 доллара США.

Использование калькулятора налога с продаж штата Огайо поможет вам сэкономить при покупке или обмене вашего следующего автомобиля.

Лица, имеющие право на льготу по налогу на заработанный доход округа (EITC), могут выбрать оплату по весовой категории (6%, 7%, 8%) или скорректированную налоговую шкалу MPG в зависимости от самых низких затрат. Если EITC применяется к акцизному налогу, перед получением права собственности на транспортное средство потребуется документация из Управления по налогам и сборам (OTR).

Лица, имеющие право на льготу по налогу на заработанный доход округа (EITC), могут выбрать оплату по весовой категории (6%, 7%, 8%) или скорректированную налоговую шкалу MPG в зависимости от самых низких затрат. Если EITC применяется к акцизному налогу, перед получением права собственности на транспортное средство потребуется документация из Управления по налогам и сборам (OTR).