Содержание

Узнать налоги по ИНН физического лица оналайн

по ИНН

по Паспорту

ПРИМЕР

Нажимая «Узнать налоги по ИНН» вы соглашаетесь с политикой конфиденциальности и принимаете пользовательское соглашение.

У меня есть квитанция для оплаты

Проверьте свои налоги по ИНН

Оплатите налоги,

банковской картой

Получите квитанцию

об оплате

Узнать свои налоги по ИНН

Какие налоги можно узнать по ИНН?

- Налог на транспорт — его платят владельцы транспортных средств.

- Налог на недвижимость — начисляется владельцу квартиры, дома или других строений.

- Налог на землю — за владение земельным участком.

Как узнать ИНН физического лица?

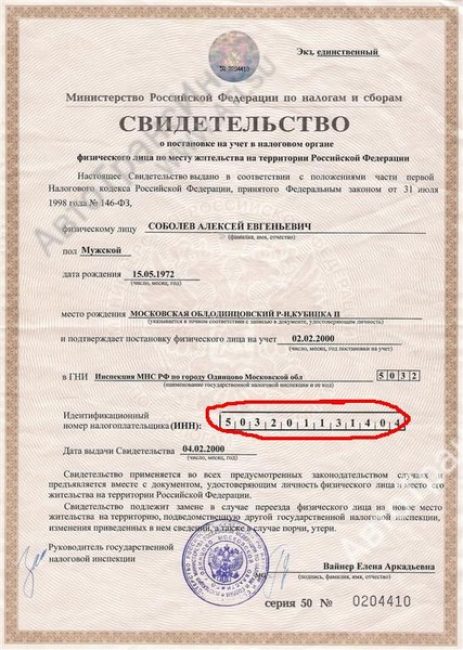

- Из свидетельства. ИНН присваивают одновременно с оформлением свидетельства о рождении. Бумажный бланк можно получить в отделении МФЦ или налоговой. Номер ИНН указан на розовом бланке.

- В налоговой. Сходите в ближайшую инспекцию, предварительно запишитесь на прием.

- По паспортным данным. Введите паспортные данные в форму на этой странице — мы найдем ваш ИНН и заодно сразу проверим налоговую задолженность. Это быстро, удобно и бесплатно.

Можно ли узнать ИНН только по фамилии?

Нет, одной фамилии недостаточно, так как у каждого гражданина часто бывают однофамильцы и даже полные тезки. Чтобы найти индвидуальный личный номер в ФНС, нужна дополнительная информация: полные фио, дата рождения, серия и номер паспорта.

Для чего нужен ИНН?

Индивидуальный номер налогоплательщика (ИНН) состоит из 12 цифр. Этот номер помогает платить налоги — вам или вашему работодателю.

Также с помощью ИНН вы можете проверить, есть ли у вас непогашенные долги перед государством.

Как узнать налоги по ИНН?

- Уточните свой ИНН.

- Внесите индивидуальный номер налогоплательщика в форму выше.

- Нажмите кнопку «Узнать налоги по ИНН».

- Сервис запросит данные в государственной базе ФНС.

- В обратном ответе мы отображаем данные по налоговой задолженности физического лица.

Официальные базы данных для поиска налогов по ИНН

- Федеральная налоговая служба

- Федеральное Казначейство

- Система межведомственного электронного взаимодействия (СМЭВ)

Бесплатная ли услуга поиска налогов по ИНН?

Да, в форме на этой странице вы можете узнать налоги по ИНН бесплатно. Мы так же не берем денег за оповещение о новых налогах на email, указанный при проверке в форме выше.

Безопасность личных данных

- Передаем данные в зашифрованном виде. Их видит только отправитель (пользователь) и получатель — Федеральное казначейство.

- Ваши персональные данные конфиденциальны. Мы собираем их только для поиска налогов и информирования пользователей о начислениях.

Подробнее о безопасности личных данных.

Всегда готовы помочь

Если у вас возникли вопросы о налогах, например, не получается заплатить или налог не пропадает из базы после оплаты, напишите или позвоните нам:

Вопросы и ответы по ИНН

Как узнать свой ИНН?

Посмотреть свой ИНН можно:

- на бумажном свидетельстве,

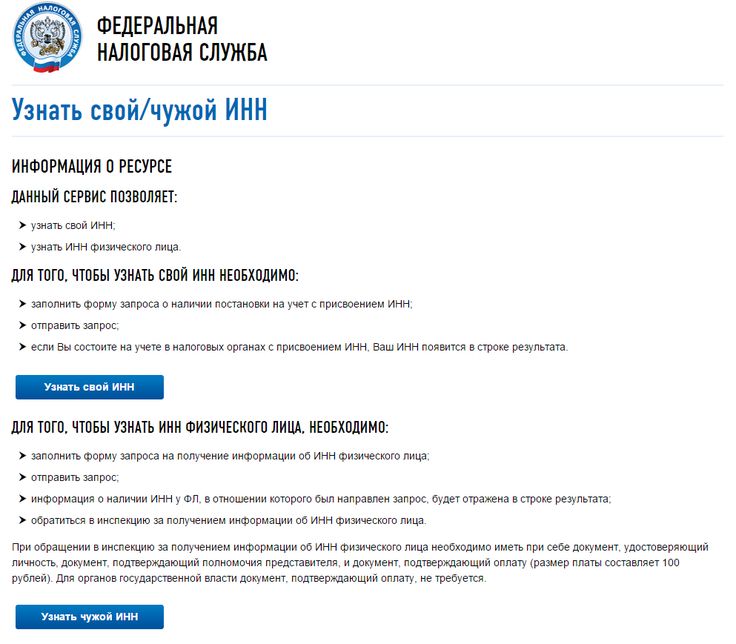

- на сайте ФНС в разделе «Сведения об ИНН физического лица»

- на сайте Госуслуг, для этого выберите услугу «Узнать свой ИНН»

Можно ли узнать налоги по ИНН другого человека?

Да, вы можете узнать налоги по ИНН за родственника или знакомого, если знаете его индивидуальный номер налогоплательщика или паспортные данные.

Почему не получается найти налог, который точно есть?

Так бывает по одной из трех причин:

- база ФНС недоступна;

- вы ищите налоги на доходы (НДФЛ), через «Автоналоги» их оплатить нельзя;

- Вероятно, вы смотрели начисления за 2019 год по паспорту или ИНН. По этим документам задолженности будут доступны не ранее 2го декабря 2020 года. До этого долги можно узнать только по номеру квитанции, высланной вам налоговой инспекцией.

Проверьте налог повторно через несколько часов или обратитесь в налоговую.

Узнать ИНН физлица можно на сайте ФНС

Узнать ИНН физлица можно на сайте ФНС — БУХ.1С, сайт в помощь бухгалтеру

Новости для бухгалтера, бухучет, налогообложение, отчетность, ФСБУ, прослеживаемость и маркировка, 1С:Бухгалтерия

- Новости

- Статьи

- Вопросы и ответы

- Видео

- Форум

21.08.2020

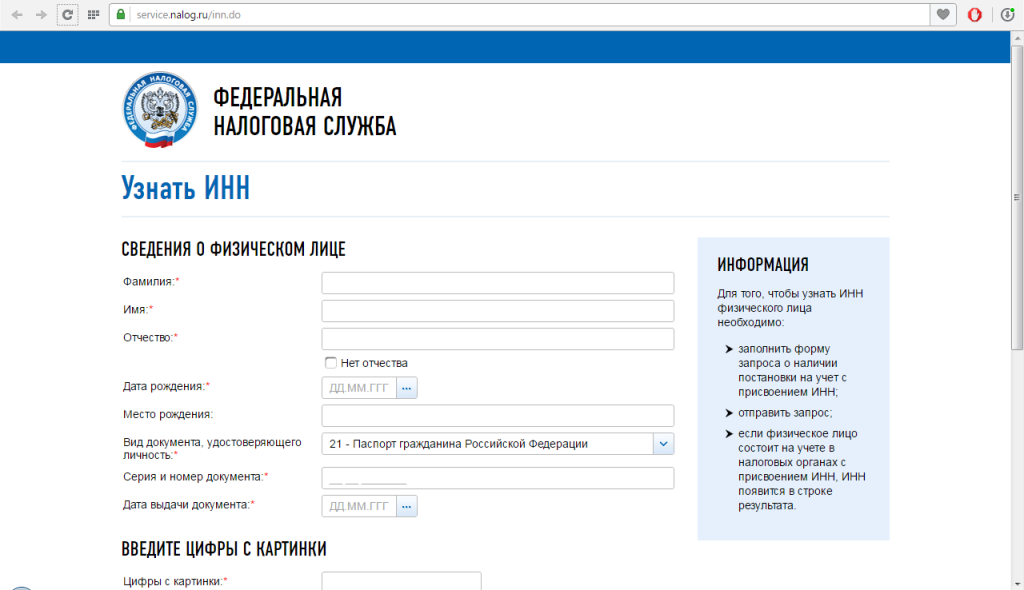

ФНС разъяснила, как можно узнать ИНН физлица по реквизитам документа, удостоверяющего личность.

В письме от 03.08.2020 № 19-2-04/0014 отмечается, что на сайте ФНС функционирует интернет-сервис «Узнать ИНН», который позволяет узнать ИНН физического лица.

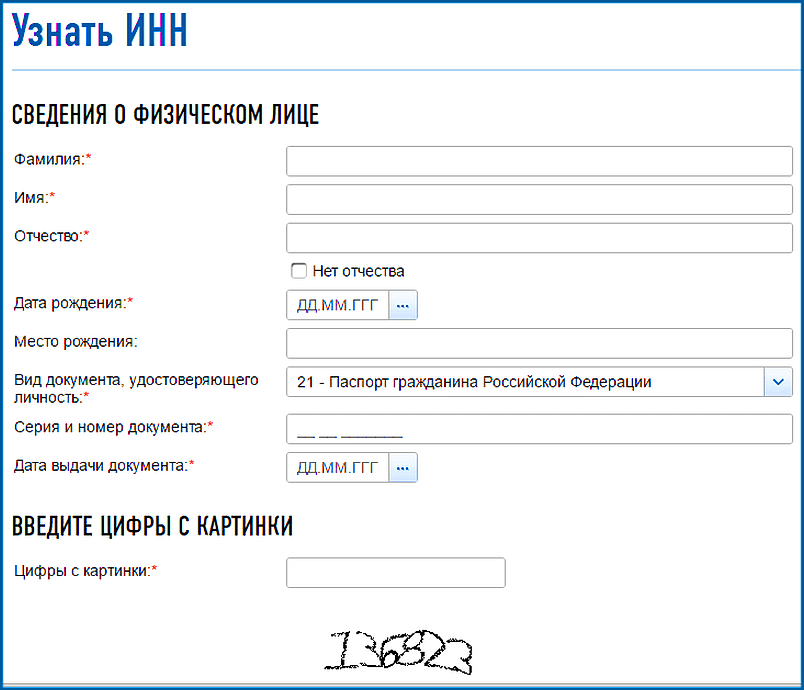

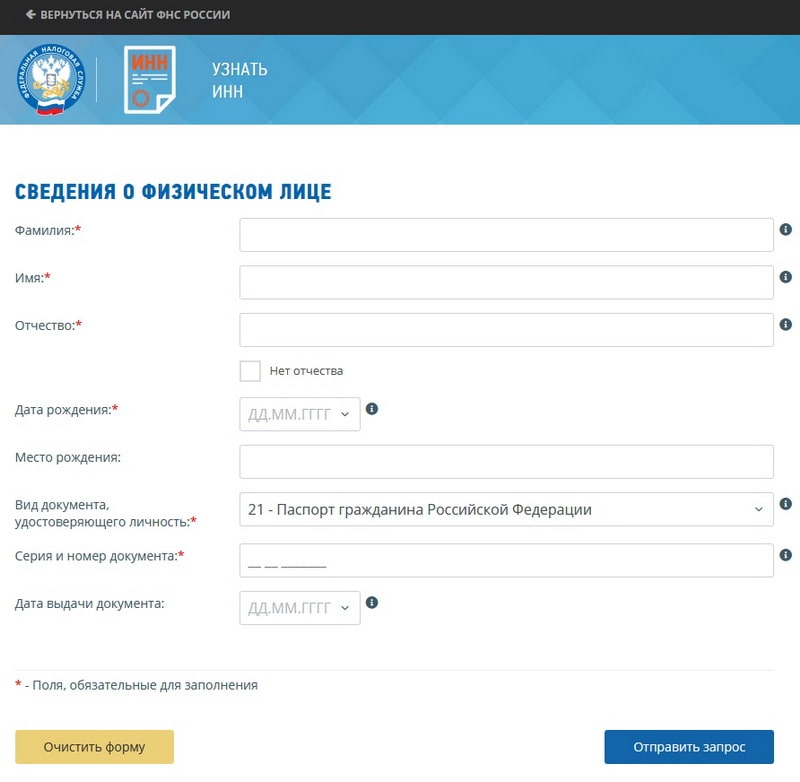

Для того чтобы узнать ИНН физического лица, необходимо заполнить форму запроса о наличии постановки на учет с присвоением ИНН, отправить запрос и, если физическое лицо состоит на учете в налоговых органах с присвоением ИНН, ИНН появится в строке результата.

Запрос осуществляется на основании комплекса данных о фамилии, имени, отчестве, дате рождения и сведений о документе, удостоверяющем личность физического лица.

При этом если у физлица новый документ, удостоверяющий личность, и поиск по нему не дает результатов, то запрос можно осуществить по реквизитам предыдущего документа, удостоверяющего личность.

Темы:

ИНН, представление сведений, кадровое оформление

Рубрика:

Кадровое оформление

, Налоговое администрирование

Подписаться на комментарии

Отправить на почту

Печать

Написать комментарий

Опрос на БУХ. 1С: треть организаций сделали открытыми все возможные сведения о себе

1С: треть организаций сделали открытыми все возможные сведения о себе

Должен ли работодатель вносить записи в трудовую книжку мобилизованного работника

Власти составят новый перечень категорий работников с правом на дополнительный отпуск

ФНС переводит налоговые органы в регионах на новую систему управления

ФНС установит новые сроки опубликования открытых сведений об организациях

Опросы

Годовая премия в 2023 году

Ожидаете ли вы выплаты годовой премии в 2023 году?

Да, у нас годовую премию должны выплатить.

Нет, в нашей организации премии по итогам 2022 года выплачивать не будут.

У нас вообще премии работникам не выплачиваются.

Мероприятия

29 ноября 2022 года — Вебинар «1С:Экология. 1 декабря 2022 года — Вебинар «1С:Университет ПРОФ»: о модификации продукта в соответствии с Порядком приема 2023 г. (приказ Министерства науки и высшего образования № 814 от 26.08.2022) | 1C:Лекторий: 29 ноября 2022 года (вторник, начало в 12:00, все желающие) — Самозанятые и сделки с ними 1C:Лекторий: 1 декабря 2022 года (четверг, начало в 12:00) — Настраиваемая отчетность в «1С:ERP2 и «1С:Комплексная автоматизация» |

Все мероприятия

Идентификационный номер налогоплательщика (ИНН) | Определение, виды и способы получения

СОДЕРЖАНИЕ

- Что такое номер ИНН?

- Типы идентификационных номеров налогоплательщика

- Нужен ли мне идентификационный номер налогоплательщика?

- Как получить идентификационный номер налогоплательщика

- Поиск ИНН: Где я могу найти свой идентификационный номер налогоплательщика?

- Заключительные мысли

Получение идентификационного номера налогоплательщика (ИНН) для вашего нового бизнеса является необходимым шагом при подаче налоговых деклараций вашего бизнеса. В этом посте мы объясним, что такое идентификационный номер налогоплательщика, как его получить для вашего бизнеса, а также другую информацию, которую владельцы бизнеса должны знать по теме идентификационных номеров налогоплательщика.

В этом посте мы объясним, что такое идентификационный номер налогоплательщика, как его получить для вашего бизнеса, а также другую информацию, которую владельцы бизнеса должны знать по теме идентификационных номеров налогоплательщика.

Что такое ИНН?

Идентификационный номер налогоплательщика, известный как ИНН, идентифицирует вашу компанию в IRS. Это уникальный девятизначный номер. Чтобы заполнить налоговую декларацию или связаться с IRS, вам понадобится идентификационный номер федерального налогоплательщика.

За исключением номеров социального страхования (SSN), IRS присваивает все идентификационные номера налогоплательщиков. Администрация социального обеспечения (SSA) — это организация, которая выдает SSN. Не США налогоплательщики должны получить иностранный идентификационный номер налогоплательщика. Страна происхождения выдает этот номер физическому лицу.

Структура налогового идентификатора предприятия

Физические лица, корпорации и многие другие типы налогоплательщиков должны иметь идентификационный налоговый номер. Каждый TIN представляет собой набор номеров, уникальных для объекта. После утверждения IRS присваивает организациям их налоговые идентификационные номера.

Каждый TIN представляет собой набор номеров, уникальных для объекта. После утверждения IRS присваивает организациям их налоговые идентификационные номера.

Типы идентификационных номеров налогоплательщика

Существует несколько типов идентификационных номеров налогоплательщика, поэтому важно определить, на какой тип вам нужно подать заявку. Чтобы помочь вам определить их, ниже приведена информация о различных типах идентификационных номеров налогоплательщика.

Номер социального страхования (SSN)

Наиболее распространенным типом идентификационного номера налогоплательщика является номер социального страхования. Выданный Управлением социального обеспечения, граждане США, постоянные жители и некоторые временные жители имеют право на получение номера социального страхования. Для SSN используется формат XXX-XX-XXXX.

Для доступа к следующему необходимо иметь номер социального страхования:

- Легальное трудоустройство

- Служба социального обеспечения

- Прочие государственные услуги.

Прежде чем родитель сможет заявить ребенка в качестве иждивенца за счет своих налогов, родитель должен подать заявление на получение SSN для своего ребенка.

Идентификационный номер работодателя (EIN)

Идентификационный номер работодателя (EIN) идентифицирует корпорации, трасты и поместья в IRS. Эти организации должны платить налоги. Хотя EIN и SSN разные, оба состоят из девяти цифр. Однако для EIN используется формат XX-XXXXXXX.

Если вы имеете право на получение EIN, вы должны подать заявление в IRS, чтобы получить уникальный номер. Предприятия могут подать заявку на EIN бесплатно.

Идентификационный номер налогоплательщика (PTIN)

Некоторые физические и юридические лица используют составителя, часто сертифицированного бухгалтера, для заполнения своих налогов. Идентификационный налоговый номер составителя (PTIN) идентифицирует составителя, который заполнил часть или всю налоговую декларацию.

Каждая поданная налоговая декларация должна содержать перечень ИНН. [1] IRS.Gov. «Требования к PTIN для составителей налоговых деклараций». По состоянию на 13 января 2022 г. Это правило вступило в силу 1 января 2011 г. До этой даты оно было необязательным.

[1] IRS.Gov. «Требования к PTIN для составителей налоговых деклараций». По состоянию на 13 января 2022 г. Это правило вступило в силу 1 января 2011 г. До этой даты оно было необязательным.

Индивидуальный идентификационный номер налогоплательщика (ИНН)

Индивидуальный идентификационный номер налогоплательщика (ИНН) могут получить следующие лица:

- Иностранцы-нерезиденты и иностранцы-резиденты

- Супруги иностранцев-нерезидентов и иностранцев-резидентов иностранцы (если они не имеют права на SSN)

ITIN имеет тот же формат, что и SSN: XXX-XX-XXXX. Каждый номер ITIN начинается с цифры 9. Форма W-7

, а также записи, подтверждающие статус резидента, входят в число документов, которые необходимо предоставить при подаче заявления на получение ITIN. Колледжи, банки, бухгалтерские фирмы часто помогают абитуриентам в получении ИНН.

Идентификационный номер налогоплательщика на усыновление (ATIN)

Идентификационный номер налогоплательщика на усыновление (ATIN) выдается, когда физические лица усыновляют ребенка. Этот временный девятизначный номер предназначен для приемных родителей, которые не могут вовремя получить SSN ребенка для подачи налоговой декларации.

Этот временный девятизначный номер предназначен для приемных родителей, которые не могут вовремя получить SSN ребенка для подачи налоговой декларации.

Иностранные лица и идентификационные номера работодателя IRS

Иностранные организации, такие как иностранные корпорации, не имеют разрешения на получение федерального EIN. Необходимо требовать освобождения от удержания в связи с соглашением об избежании двойного налогообложения.

Нужен ли мне идентификационный номер налогоплательщика?

В соответствии с юридическими требованиями для ведения бизнеса или организации другого типа вы должны подать заявление на получение идентификационного номера налогоплательщика. ИНН необходимо иметь не только для подачи налоговой декларации, но и для ежедневного ведения операций.

Уполномоченные работники в США, которые планируют подавать налоговые декларации в IRS, должны иметь идентификационный номер налогоплательщика. Кроме того, лицам, планирующим воспользоваться льготами или услугами, предлагаемыми государством, необходим идентификационный номер налогоплательщика.

Как получить идентификационный номер налогоплательщика

Вы можете получить идентификационный номер налогоплательщика, обратившись в соответствующее агентство. В частности, для бизнеса, который ищет EIN, вы можете получить его в Службе внутренних доходов.

Очень важно, чтобы вы собрали необходимую информацию, прежде чем начать процесс онлайн-заявки. После заполнения заявки вы должны немедленно получить свой EIN. На этом этапе вы можете загрузить, распечатать или иным образом сохранить подтверждение EIN для дальнейшего использования.

Подходит ли мой бизнес?

Вам понадобится EIN, если ваша компания занимается одним из следующих действий:

- Выплачивает зарплату работникам

- Работает как корпоративная или партнерская бизнес-структура

- Подает налоговые декларации по найму, акцизам или алкоголю, табаку и огнестрельному оружию

- Удерживает налоги с доходов (кроме заработной платы), которые выплачиваются иностранцу-нерезиденту

- Использует план Кио (пенсионный план с отсрочкой уплаты налогов)

- Работает с любым из перечисленных типов организаций:

- Trusts, за исключением некоторых отзывных трастовых трастовых траст

- Estates

- Инвестиции по ипотечным кредитам в недвижимость

- Некоммерческие организации

- Farmers ‘Coperative

- Найдите уведомление, выданное IRS, когда вы подавали заявку на получение вашего EIN. EIN должен быть на этой квитанции.

- Свяжитесь с банком, через который вы открыли бизнес-счет, так как они могут получить эту информацию для вас.

- Найдите предыдущую налоговую декларацию, поданную с EIN. В этом возврате должен быть указан ваш EIN.

- Позвоните в IRS по налоговой линии для бизнеса и специальных услуг и попросите у них свой EIN.

- IRS.Gov. «Требования к PTIN для составителей налоговых деклараций». По состоянию на 13 января 2022 г.

- Номер социального страхования (SSN)

- Индивидуальный идентификационный номер налогоплательщика (ITIN)

- Идентификационный номер работодателя (EIN), также известный как FEIN (федеральный идентификационный номер работодателя)

- Усыновление идентификационного номера налогоплательщика (АТИН)

- Идентификационный номер налогоплательщика (ИНН)

- Налоговые льготы по соглашению (кроме доходов от обращающихся ценных бумаг)

- Освобождение для эффективно связанных доходов

- Освобождение от уплаты некоторых видов ренты

- Если ваша страна проживания не выдает иностранный ИНН

- Если по закону вы не обязаны получать иностранный ИНН

.

EIN чаще, чем один раз в день

EIN чаще, чем один раз в деньIRS заявляет, что ответственная сторона может подать заявку на EIN. Лимит один раз в сутки. Это правило вступило в силу 21 мая 2012 г., чтобы обеспечить справедливое отношение ко всем налогоплательщикам. . Это ограничение распространяется на запросы, выполненные онлайн, по факсу или по почте.

Получите свой федеральный идентификационный номер налогоплательщика

После отправки IRS проверит вашу информацию. Если все верно, вы немедленно получите свой EIN. В зависимости от вашего штата вам также может потребоваться получить номер штата или устав.

Поиск ИНН: где я могу найти свой идентификационный номер налогоплательщика?

Вам может понадобиться найти свой идентификационный номер налогоплательщика или, в частности, ваш EIN, если вы его потеряли или потеряли. Вот ваши варианты:

Заключительные мысли

Когда вы начинаете новый бизнес, скорее всего, вы с нетерпением ждете приема платежей от своих клиентов, а не обработки налоговых деклараций по этим платежам. Хотя подача налоговых деклараций может не быть одним из самых привлекательных элементов владения бизнесом, получение идентификационного номера налогоплательщика (в данном случае EIN) — довольно простой процесс. Следуя шагам подачи заявки, процесс может быть завершен за один присест, и ваш EIN будет выдан немедленно. Затем вы можете сосредоточиться на других аспектах владения бизнесом.

Источники статей

Что такое идентификационный номер налогоплательщика (ИНН) для США и иностранных лиц

Идентификационный налоговый номер (ИНН) — это девятизначный номер, используемый для целей налогообложения в США и других странах в соответствии с Единым стандартом отчетности.

Просмотрите все различные идентификационные номера налогоплательщика и узнайте различия между SSN, EIN, TIN и другими.

Просмотрите все различные идентификационные номера налогоплательщика и узнайте различия между SSN, EIN, TIN и другими.Автор Anja Simic

10 сентября 2021 г.

Идентификационный налоговый номер (ИНН) — это девятизначный номер, используемый для целей налогообложения в США и других странах в соответствии с Единым стандартом отчетности. Он также известен как идентификационный номер налогоплательщика или федеральный идентификационный номер налогоплательщика. Его можно использовать для идентификации физического лица и бизнеса или любой другой организации, которая является частью налоговой системы.

Идентификационный номер налогоплательщика является обязательным требованием Управления внутренних доходов (IRS) для каждой налоговой декларации и налоговой декларации, заявления или отчета. Банки и другие финансовые организации также используют эти номера. Хотя к гражданам и предприятиям применяются разные налоговые законы, каждый должен иметь свой ИНН. Важно отметить, что ИНН также требуется при подаче заявления на налоговые льготы.

Вы можете заполнить всю документацию по налогам онлайн на веб-сайте irs.gov.

Типы TIN

Любой номер, предоставленный правительством, может использоваться в США в качестве уникального идентификатора при взаимодействии с IRS. ИНН — это общий термин, охватывающий несколько идентификационных номеров, каждый из которых содержит ровно девять цифр. Существует пять основных типов ИНН:

Что такое номер социального страхования (SSN)?

Номер социального обеспечения, или сокращенно SSN, используется лицами, которые имеют (или имели) право на работу в Соединенных Штатах.

Это самый распространенный вид ИНН. Вы можете иметь SSN независимо от вашего иммиграционного статуса. SSN — это девятизначный номер в формате XXX-XX-XXXX. Этот номер можно найти на вашей карточке социального обеспечения, и он необходим для получения пособий по социальному обеспечению. Это также необходимо, если вы хотите воспользоваться своим правом на получение налогового кредита на заработанный доход.

Это самый распространенный вид ИНН. Вы можете иметь SSN независимо от вашего иммиграционного статуса. SSN — это девятизначный номер в формате XXX-XX-XXXX. Этот номер можно найти на вашей карточке социального обеспечения, и он необходим для получения пособий по социальному обеспечению. Это также необходимо, если вы хотите воспользоваться своим правом на получение налогового кредита на заработанный доход.Это единственный ИНН, выданный Управлением социального обеспечения (SSA), а не Налоговой службой, хотя все ИНН имеют одинаковый формат. Чтобы получить SSN, вам необходимо заполнить форму IRS SS-5, которая представляет собой заявление на получение карты социального обеспечения.

Что такое индивидуальный идентификационный номер налогоплательщика (ITIN)?

Индивидуальный идентификационный номер налогоплательщика, или сокращенно ITIN, — это номер для обработки налогов, используемый IRS для иностранцев, которые могут иметь или не иметь право работать в США, таких как иностранцы с временными визами и иностранцы-нерезиденты.

ITIN выдается лицам, которые должны иметь идентификационный номер налогоплательщика США, но не имеют его или не имеют права на получение SSN. Часто люди, не являющиеся гражданами США, нуждаются в этом идентификационном номере для открытия банковского счета.

ITIN выдается лицам, которые должны иметь идентификационный номер налогоплательщика США, но не имеют его или не имеют права на получение SSN. Часто люди, не являющиеся гражданами США, нуждаются в этом идентификационном номере для открытия банковского счета.Как получить индивидуальный идентификационный номер налогоплательщика (ИНН)?

Чтобы подать заявку на ITIN, вы должны заполнить форму IRS W-7. Вам также необходимо приложить декларацию о федеральном подоходном налоге вместе с заявлением.

Поскольку получить ITIN не всегда легко, IRS одобрила использование агентов по приему для облегчения процесса. Обычно это колледжи, финансовые учреждения или бухгалтерские фирмы.

При подаче заявления об освобождении для иждивенца или супруга

Когда вы подаете декларацию о подоходном налоге, вам также необходимо иметь в виду ИНН ваших иждивенцев. Необходимо указать всех, в отношении которых вы требуете освобождения, а также их ИНН. Если у вашего супруга или иждивенца нет SSN (и они не могут его получить), вам необходимо указать их ИНН.

Что такое идентификационный номер работодателя (EIN)?

EIN, также известный как идентификационный номер работодателя или федеральный налоговый идентификационный номер, представляет собой девятизначный номер. Он используется работодателями, индивидуальными предпринимателями, малыми предприятиями, корпорациями, ООО, товариществами, некоммерческими ассоциациями, трастами, наследниками, государственными учреждениями, самозанятыми и другими коммерческими организациями.

Вы можете получить EIN, заполнив форму SS-4.

Поскольку подача налоговой декларации может быть сложной задачей, довольно часто обращаются за помощью к третьей стороне. Многие агентства и организации помогают, но с 2011 года им необходимо иметь свой PTIN — ИНН. Каждая налоговая декларация или заявление о возмещении, поданное платным налоговым агентом, должно включать их PTIN. IRS — единственная организация, выдающая эти номера, и вы можете подать заявление онлайн или по почте. В случае иностранного налогового агента, у которого нет номера социального страхования, применяются особые правила.

TIN и EIN

Хотя EIN являются разновидностью TIN, к ним применяются другие правила. Физические лица могут использовать свой собственный SSN, но предприятия и корпорации должны иметь свой собственный EIN, также известный как федеральный идентификационный номер работодателя. В отличие от SSN, EIN выдаются IRS.

Согласно предложениям IRS, этот девятизначный номер необходимо выдавать в определенных ситуациях. Новый EIN требуется при смене структуры бизнеса или владельца. Кроме того, должно выполняться условие – бизнес должен быть юридически оформлен.

Несколько иначе обстоит дело с индивидуальными предпринимателями. В случае, когда они являются единственным сотрудником, им разрешается использовать свои SSN. Однако, как только они нанимают хотя бы одного человека, они должны подать заявку на EIN.

Автоматизируйте сбор налоговых документов

От сбора налоговых форм до их хранения в одном месте — мы автоматизируем все, чтобы вы могли сосредоточиться на развитии своего бизнеса.

Иностранный налоговый идентификационный номер

Чтобы иметь возможность платить подоходный налог и получать декларацию о подоходном налоге, у иностранцев есть два варианта; Они могут получить SSN, заполнив форму SS-T в Администрации социального обеспечения, или они могут подать заявку на получение индивидуального идентификационного номера налогоплательщика, используя форму W-7.

Иностранный идентификационный номер налогоплательщика для иностранных независимых подрядчиков

Когда вам нужен ИНН, если вы не являетесь гражданином США?

Идентификационный номер налогоплательщика требуется для всех деклараций, выписок и других налоговых документов.

ИНН должен быть указан в свидетельстве об удержании налога (в данном случае в формах W-8BEN или W-8BEN-E, подтверждающих ваш статус иностранца), если вы, как бенефициарный владелец, претендуете на любое из следующего:

С 1 января 2018 года Налоговая служба США (IRS) требует, чтобы форма W-8BEN включала ваш иностранный идентификационный номер налогоплательщика (иностранный ИНН).

Страна вашего постоянного проживания присваивает вам идентификационный номер иностранного налогоплательщика.

Страна вашего постоянного проживания присваивает вам идентификационный номер иностранного налогоплательщика.Если вы не можете предоставить иностранный ИНН, Налоговое управление США исключает две причины отсутствия иностранного ИНН:

Вы можете найти список юрисдикций, которые не выдают иностранные ИНН на веб-сайте IRS.

Идентификационный номер налогоплательщика в связи с усыновлением

Налоговое управление США присваивает ATIN каждому ребенку, находящемуся в процессе усыновления. Он может длиться только до двух лет. После этого указанный ребенок должен иметь свой SSN.

Помощь федерального правительства в связи с COVID-19

Проверьте, имеете ли вы право на налоговые льготы и выплаты в связи с экономическими последствиями коронавируса, на веб-сайте IRS здесь.

Уплата налогов без проблем с Deel

Создание международной команды может занять много времени, особенно когда речь идет о соблюдении нормативных требований.

Охрана окружающей среды КОРП – новые возможности автоматизации задач экологической безопасности для крупных компаний и холдингов»

Охрана окружающей среды КОРП – новые возможности автоматизации задач экологической безопасности для крупных компаний и холдингов»

EIN чаще, чем один раз в день

EIN чаще, чем один раз в день

Просмотрите все различные идентификационные номера налогоплательщика и узнайте различия между SSN, EIN, TIN и другими.

Просмотрите все различные идентификационные номера налогоплательщика и узнайте различия между SSN, EIN, TIN и другими.

Это самый распространенный вид ИНН. Вы можете иметь SSN независимо от вашего иммиграционного статуса. SSN — это девятизначный номер в формате XXX-XX-XXXX. Этот номер можно найти на вашей карточке социального обеспечения, и он необходим для получения пособий по социальному обеспечению. Это также необходимо, если вы хотите воспользоваться своим правом на получение налогового кредита на заработанный доход.

Это самый распространенный вид ИНН. Вы можете иметь SSN независимо от вашего иммиграционного статуса. SSN — это девятизначный номер в формате XXX-XX-XXXX. Этот номер можно найти на вашей карточке социального обеспечения, и он необходим для получения пособий по социальному обеспечению. Это также необходимо, если вы хотите воспользоваться своим правом на получение налогового кредита на заработанный доход. ITIN выдается лицам, которые должны иметь идентификационный номер налогоплательщика США, но не имеют его или не имеют права на получение SSN. Часто люди, не являющиеся гражданами США, нуждаются в этом идентификационном номере для открытия банковского счета.

ITIN выдается лицам, которые должны иметь идентификационный номер налогоплательщика США, но не имеют его или не имеют права на получение SSN. Часто люди, не являющиеся гражданами США, нуждаются в этом идентификационном номере для открытия банковского счета.

Страна вашего постоянного проживания присваивает вам идентификационный номер иностранного налогоплательщика.

Страна вашего постоянного проживания присваивает вам идентификационный номер иностранного налогоплательщика.