Содержание

ИФНС: сроки уплаты налога по УСН за 2021 год переносятся | Протвино

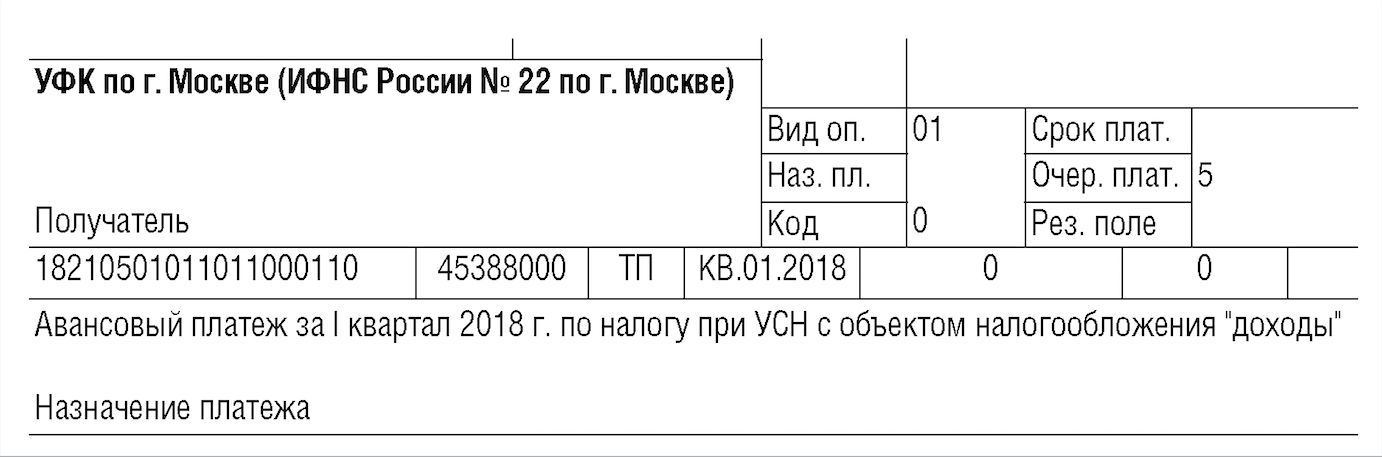

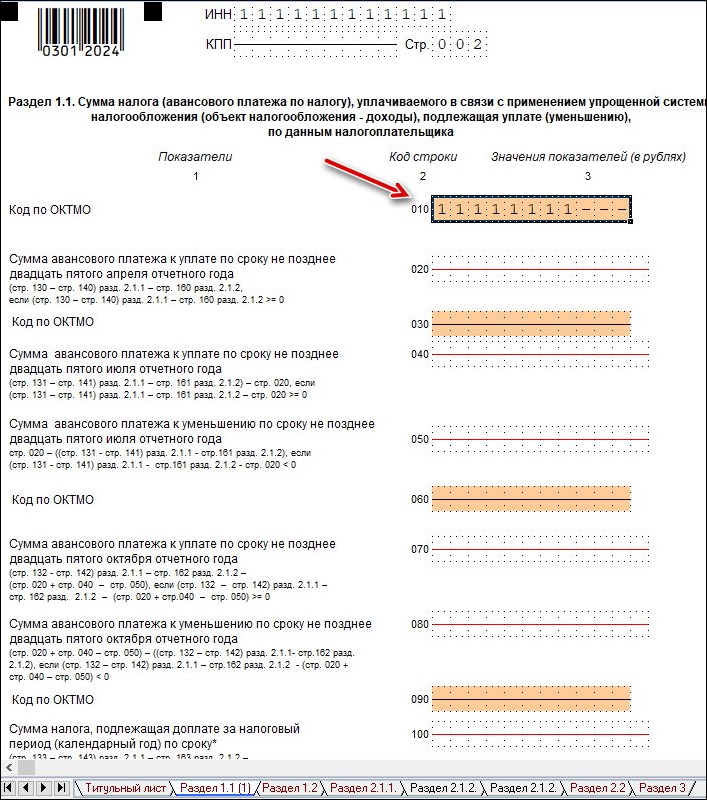

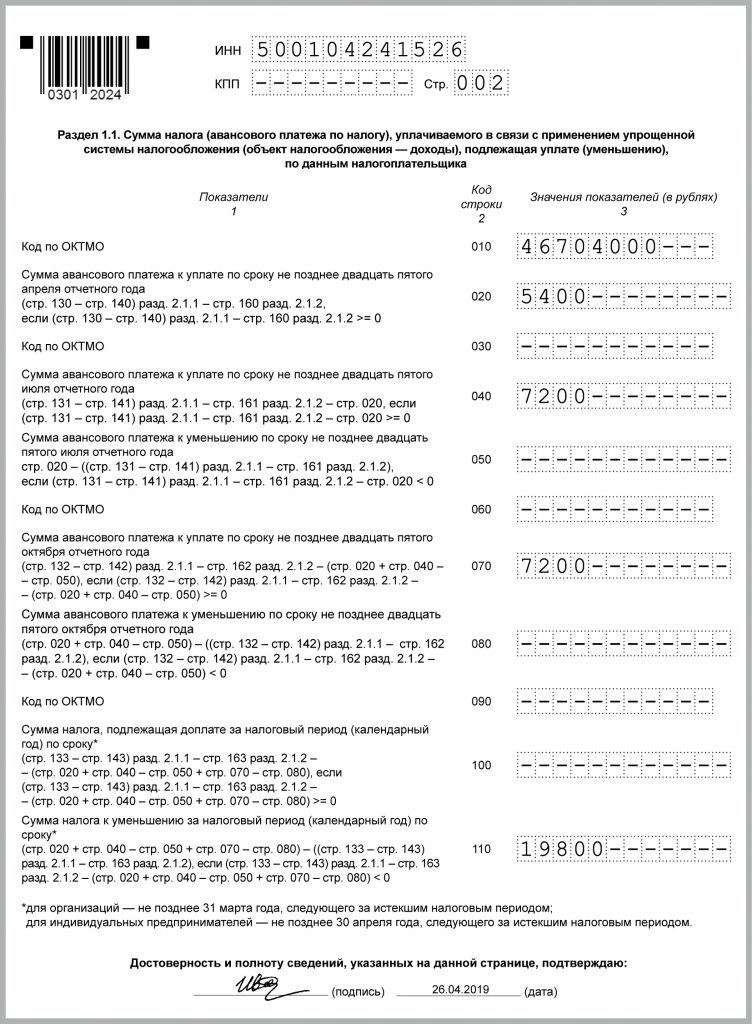

В связи с принятием Правительством Российской Федерации Постановления от 30.03.2022 № 512 об изменении сроков уплаты налога (авансового платежа по налогу), уплачиваемого в связи с применением упрощенной системы налогообложения в 2022 году, Межрайонная ИФНС России № 11 по Московской области доводит до сведения налогоплательщиков письмо ФНС России от 31.03.2022 № СД-4-3/3868@.

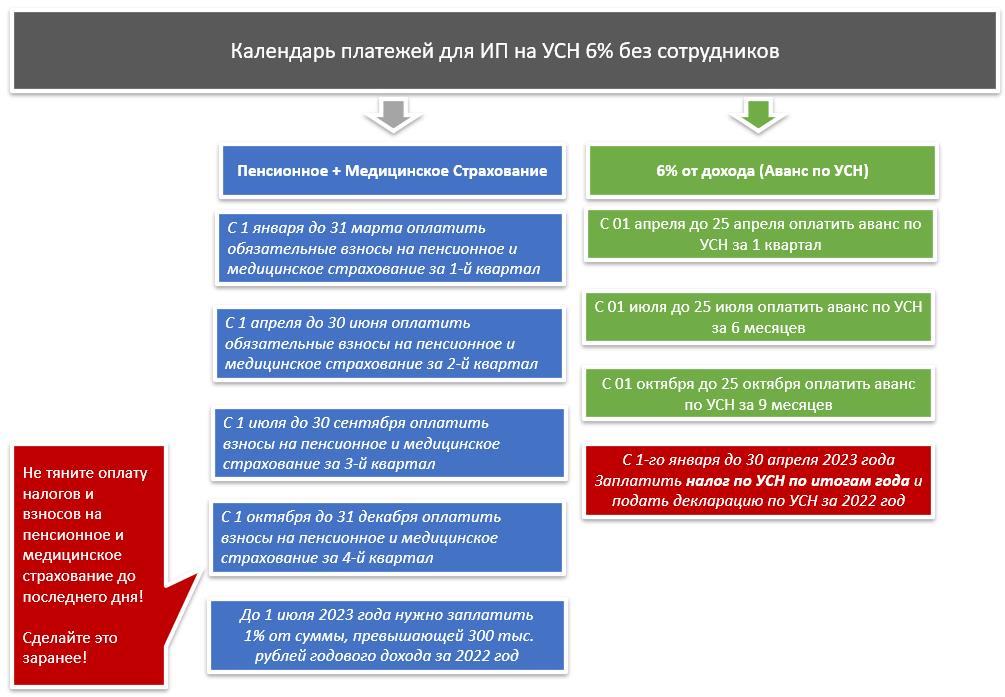

В соответствии с пунктом 1 Постановления продлеваются на 6 месяцев:

— срок уплаты налога, уплачиваемого в связи с применением упрощенной системы налогообложения (далее – УСН), за 2021 год;

— срок уплаты авансового платежа по налогу, уплачиваемому в связи с применением УСН, за первый квартал 2022 года.

Указанное продление сроков уплаты налога (авансового платежа) предусмотрено для организаций и индивидуальных предпринимателей (далее – ИП), осуществляющих отдельные виды экономической деятельности по перечню согласно приложению к Постановлению.

При этом определение организаций и ИП как лиц, осуществляющих соответствующие виды деятельности, по которым предусмотрено продление сроков уплаты налога (авансового платежа), осуществляется по коду основного вида деятельности, информация о котором содержится в Едином государственном реестре юридических лиц либо в Едином государственном реестре индивидуальных предпринимателей по состоянию на 1 января 2022 года.

В свою очередь, уплата сумм налогов (авансовых платежей), в отношении которых предусматривается продление сроков уплаты, производится равными частями в размере одной шестой подлежащей уплате суммы указанных налогов (авансовых платежей) ежемесячно не позднее последнего числа месяца, начиная с месяца, следующего за месяцем, в котором наступает срок уплаты соответствующих налогов (авансовых платежей).

Таким образом, в связи с Постановлением сроки уплаты налога, уплачиваемого в связи с применением УСН, за 2021 год переносятся для организаций с 31.03.2022 на 31.10.2022; для ИП с 30. 04.2022 на 30.11.2022.

04.2022 на 30.11.2022.

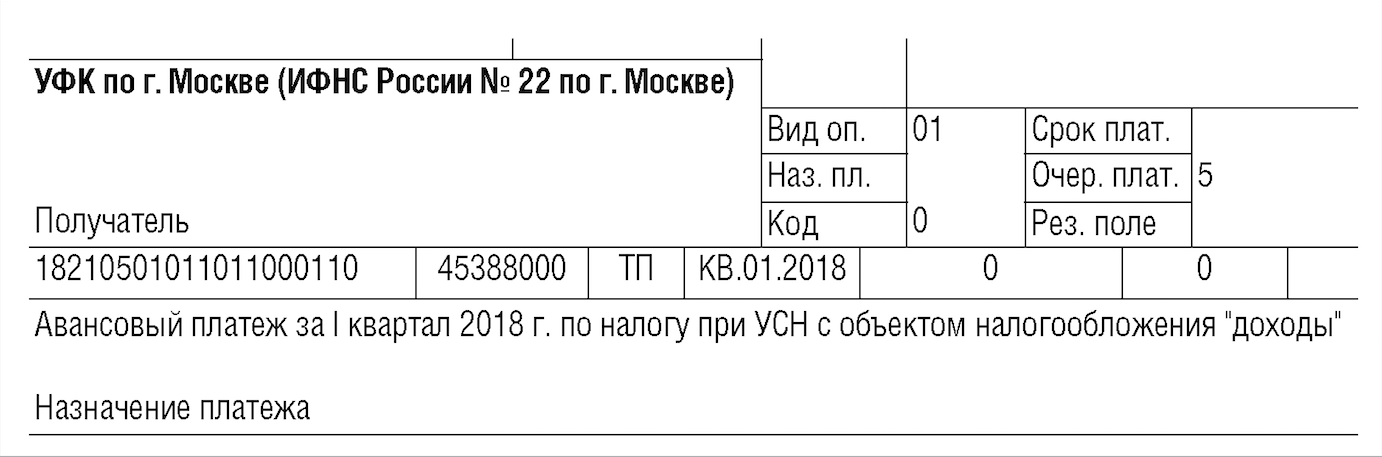

Также срок уплаты авансового платежа по налогу, уплачиваемому в связи с применением УСН, за первый квартал 2022 года переносится для организаций и ИП с 25.04.2022 на 30.11.2022.

В то же время даты, на которые перенесены сроки уплаты налога (авансового платежа) предусматривают уплату не всей суммы налога (авансового платежа), подлежащего уплате в связи с применением УСН, а только части в размере одной шестой от нее. Далее налогоплательщики должны уплачивать ежемесячно не позднее последнего числа месяца упомянутую часть налога (авансового платежа) до их полной уплаты.

Актуальные сведения о коде основного вида деятельности организации или ИП содержатся в выписке из Единого государственного реестра юридических лиц или Единого государственного реестра индивидуальных предпринимателей. Такая выписка может быть получена онлайн с использованием сервисов на сайте ФНС России: «Предоставление сведений из ЕГРЮЛ/ЕГРИП в электронном виде» (https://egrul.nalog.ru/index. html) и «Прозрачный бизнес» (https://pb.nalog.ru/index.html).

html) и «Прозрачный бизнес» (https://pb.nalog.ru/index.html).

Указанный актуальный код основного вида деятельности отражается в выписке в подразделе «Сведения об основном виде деятельности» раздела «Сведения о видах экономической деятельности Общероссийскому классификатору видов экономической деятельности».

#протвинскоеиа

кредитов на развитие бизнеса | Налог штата Вирджиния

- Налоговый вычет за крупный бизнес-объект

- Налоговый кредит на крупные исследования и разработки

- Квалифицированный капитал и субординированные долговые инвестиции Кредит

- Налоговый кредит на исследования и разработки (возмещаемый)

- Налоговый кредит на обучение работников

Кредит на работу в крупном бизнес-центре

Вы можете претендовать на этот кредит, если:

- Вы представляете компанию, работающую в Вирджинии, и

- Вы создаете новый объект или расширяете существующий объект, и

- Это расширение или создание нового объекта создает:

- Уровень 1 — не менее 51 новых рабочих мест в любой точке Вирджинии.

- Уровень 2 — не менее 26 новых рабочих мест с полной занятостью, если они расположены в определенных зонах предпринимательства или районах, которые Управление экономического развития штата Вирджиния определило как экономически неблагополучное.

- Уровень 1 — не менее 51 новых рабочих мест в любой точке Вирджинии.

Предприятия розничной торговли не имеют права на получение этого кредита.

Что это?

Кредит в размере 1000 долларов США за каждое новое рабочее место, созданное сверх квалификационного порога (минимальное количество рабочих мест, созданных в результате расширения или учреждения, см. выше) Кредит зарабатывается в течение 2-летнего периода, и уровень занятости должен поддерживаться в течение минимум 6 лет. Вы можете претендовать на кредит только для 1 уровня на объект.

Запросить зачет по следующим налогам, администрируемым Налоговой службой Вирджинии:

- индивидуальный подоходный налог

- Фидуциарный подоходный налог

- корпоративный подоходный налог

- налог на банковскую франшизу

- страховые взносы лицензионный налог

Вы также можете потребовать зачет некоторых налогов на коммунальные услуги, взимаемых Комиссией государственной корпорации. Пожалуйста, посетите веб-сайт SCC для получения дополнительной информации.

Пожалуйста, посетите веб-сайт SCC для получения дополнительной информации.

Если вы подаете заявку на этот кредит, вы также не можете претендовать на:

- Налоговый кредит Coalfield Employment Enhancement,

- Кредит за работу на экологически чистом топливе для транспортных средств и усовершенствованного целлюлозного биотоплива или

- Налоговый кредит на создание «зеленых» рабочих мест.

Вы можете запросить кредит на работу в крупном бизнес-центре и получить грант Enterprise Zone для того же объекта. Однако вы не можете использовать одни и те же рабочие места, чтобы претендовать на грант и получить кредит.

Чтобы подать заявку на этот кредит:

Заполните форму 304 и отправьте ее нам как минимум за 90 дней до подачи декларации. Мы вышлем вам письмо, подтверждающее ваш кредит. Форма 304 должна быть подана у нас в течение 6 лет, чтобы заработать и определить, подлежит ли возврату ваш кредит. Если ваш уровень занятости в учреждении снизится в течение периода «повторного захвата» (в любой из 5 лет после того, как вы впервые получили кредит), сумма вашего кредита будет скорректирована, и/или вам придется вернуть часть кредита. Сумма «возврата» определяется количеством потерянных рабочих мест.

Если ваш уровень занятости в учреждении снизится в течение периода «повторного захвата» (в любой из 5 лет после того, как вы впервые получили кредит), сумма вашего кредита будет скорректирована, и/или вам придется вернуть часть кредита. Сумма «возврата» определяется количеством потерянных рабочих мест.

Использование кредита:

Ваш кредит не может превышать сумму ваших налоговых обязательств. Перенос любых неиспользованных кредитов на 10 лет вперед.

Заполните следующие поля и приложите их к налоговой декларации штата Вирджиния:

- Приложение CR , для индивидуальных и фидуциарных деклараций

- Форма 500CR , для корпоративных деклараций

- Schedule 502 ADJ, для сквозного объекта возвращает

- Приложение 800CR , для налоговых деклараций по страховым взносам

Для получения дополнительной информации см. Va. Код § 58.1-439 .

Налоговый кредит на крупные исследования и разработки

Вы можете претендовать на получение этого кредита, если:

В течение года вы понесли расходы на квалифицированные исследования и разработки на сумму более 5 миллионов долларов.

Что это?

Налоговый вычет в размере 10% от разницы между квалифицируемыми расходами за этот год и 50% средней суммы квалифицируемых расходов за 3 предыдущих года.

Если у вас не было квалификационных расходов как минимум в 1 из предыдущих 3 лет, сумма кредита составляет 5% от расходов, уплаченных в этом году.

Вы не можете использовать те же расходы, чтобы подать заявку на любой другой налоговый кредит штата Вирджиния.

Запросить зачет по следующим налогам, администрируемым Налоговой службой Вирджинии:

- индивидуальный подоходный налог

- корпоративный подоходный налог

- , начиная с 2021 налогового года, вы также можете потребовать этот кредит в счет налога на франшизу вашего банка

Общая сумма заявленного кредита не может превышать 75% ваших налоговых обязательств. Перенос любых неиспользованных кредитов на 10 лет вперед.

Что такое «расходы на квалифицированные исследования и разработки»?

Они определены в IRC § 41(b) с поправками. Только расходы, связанные с исследованиями, проведенными в Вирджинии, имеют право на получение кредита.

Только расходы, связанные с исследованиями, проведенными в Вирджинии, имеют право на получение кредита.

Зачет расходов, связанных с исследованиями клеток или тканей, полученных в результате искусственного аборта, или эмбриональных стволовых клеток, не допускается. Тем не менее, исследования с использованием других типов стволовых клеток засчитываются.

Колпачок есть?

Да. Мы не можем выдавать более 24 миллионов долларов в год на крупные исследования и разработки. Если сумма подходящих заявок превысит 24 миллиона долларов, мы распределим кредит между подходящими кандидатами.

Чтобы подать заявку на этот кредит

Заполните форму MRD и отправьте ее нам. Используйте нашу электронную таблицу (Excel) для расчета скорректированных расходов на исследования и разработки. Заявки должны быть поданы 1 сентября года, следующего за годом, в котором вы понесли расходы. Поздние заявки не будут иметь право на кредит..

Наш отдел налоговых кредитов должен подтвердить кредит, прежде чем вы сможете указать его в своей налоговой декларации. Мы вышлем вам письмо, чтобы подтвердить кредит до 30 ноября.

Мы вышлем вам письмо, чтобы подтвердить кредит до 30 ноября.

Для получения дополнительной информации см. Va. Код § 58.1-439.12:11.

Кредит на инвестиции в капитал и субординированный долг

Вы можете претендовать на этот кредит, если

Вы делаете квалифицированные инвестиции в квалифицированный бизнес. Инвестиции должны быть в форме:

- акционерный капитал – покупка акций компании или другой формы доли участия; или

- субординированный долг – предоставление определенного вида кредита бизнесу.

Ниже мы обсудим собственный капитал и субординированный долг более подробно.

Что это?

Скидка по подоходному налогу в размере 50% квалифицированных инвестиций, сделанных вами в соответствующие предприятия в течение года. Вы можете запросить кредит в размере до 50 000 долларов США по возвращении, чтобы не превышать ваши налоговые обязательства. Перенос любых неиспользованных кредитов на 15 лет.

Перенос любых неиспользованных кредитов на 15 лет.

Запросить зачет по следующим налогам, администрируемым Налоговой службой Вирджинии:

- индивидуальный подоходный налог

- Фидуциарный подоходный налог

Что такое квалифицированная инвестиция?

Денежные инвестиции в квалифицированный бизнес путем покупки его акций или других долей собственности или в форме субординированного долга.

Если вы, члены вашей семьи (супруга, дети, внуки, родители, родители супруга или бабушка и дедушка) или организация, с которой вы связаны, получили компенсацию от бизнеса в течение 1 года после инвестиции (до или после), ваши инвестиции не квалифицированы. Для целей этого кредита мы не рассматриваем возмещение разумных расходов в качестве компенсации.

Что такое квалифицированный бизнес?

- имеет годовой валовой доход не более 3 миллионов долларов США в последнем финансовом году

- имеет главный офис или объект в Вирджинии

- занимается бизнесом в основном или производит практически всю свою продукцию в Вирджинии

- за время своего существования не получил более 3 миллионов долларов совокупной валовой денежной выручки от выпуска своих акций или долговых инвестиций (не включая коммерческие кредиты от зарегистрированных банков или сберегательно-кредитных учреждений)

- в основном занимается:

- передовые вычисления,

- передовых материалов,

- передовое производство,

- сельскохозяйственные технологии,

- биотехнология,

- технология электронных устройств,

- энергия,

- экологические технологии,

- информационные технологии,

- технология медицинского оборудования,

- нанотехнологии или

- любая подобная область, связанная с технологиями, определенная налоговой службой штата Вирджиния как подпадающая под действие настоящего раздела.

Предприятия должны ежегодно подавать заявку на получение квалификации. Чтобы подать заявку, заполните форму QBA и отправьте ее нам до 31 декабря года, в котором вы запрашиваете квалификацию.

Что такое «капитал»?

Капитал означает долю участия в бизнесе:

- Для корпораций это их обыкновенные или привилегированные акции.

- Для товарищества с ограниченной ответственностью это партнерский интерес.

- Для ООО это доля члена.

Когда вы инвестируете в акции, вы покупаете 1 из этих типов акций.

Вы должны удерживать свои инвестиции в акционерный капитал не менее 3 календарных лет после года, в котором вам был предоставлен кредит. Если инвестиция требует, чтобы вы выкупили ее до истечения 3 лет, или если на нее распространяется возможность выкупить ее до 3 лет, она не имеет права на этот кредит.

Что такое «субординированный долг»?

Кредит бизнесу, который не обеспечен никакими активами бизнеса или кем-либо гарантирован. Этот тип кредита погашается после погашения других долгов бизнеса.

Этот тип кредита погашается после погашения других долгов бизнеса.

Для целей этого кредита условия кредита не могут требовать погашения основного долга в течение 3 лет после выдачи кредита.

Колпачок есть?

Да. Мы можем выпускать не более 5 миллионов долларов США в виде квалифицированных акций и субординированных кредитов в год. 50% этого лимита отводится на «инвестиции в коммерциализацию» (инвестиции в квалифицированные предприятия, которые берут исследования, разработанные в высшем учебном заведении или совместно с ним, и выводят их на рынок). Если общая сумма «коммерческих» кредитных запросов составляет менее 2,5 миллионов долларов, неиспользованная часть лимита будет выделена на «некоммерческие» кредитные запросы.

Если сумма заявок превысит 5 миллионов долларов, мы распределим кредит пропорционально.

Чтобы подать заявку на кредит:

Инвесторы должны заполнить форму EDC и отправить ее нам. От EDC необходимо до 1 апреля года, следующего за годом инвестирования. Поздние заявки не имеют права на кредит. Мы сообщим вам сумму вашего утвержденного кредита до 30 июня.0026 Форма QBA до 31 декабря того года, когда вы запрашиваете квалификацию.

Поздние заявки не имеют права на кредит. Мы сообщим вам сумму вашего утвержденного кредита до 30 июня.0026 Форма QBA до 31 декабря того года, когда вы запрашиваете квалификацию.

Использование кредита

Заполните Приложение CR и приложите его к своей индивидуальной или фидуциарной налоговой декларации.

Мы не завершаем авторизацию этих кредитов до 30 июня, после обычного крайнего срока подачи налоговых деклараций. Большинству налогоплательщиков необходимо будет подавать документы в течение периода продления (см. раздел Когда подавать документы на стр. для получения информации о продлении срока автоматической подачи в Вирджинии). Или вы можете подать изменен отчет , чтобы потребовать кредит.

Для получения дополнительной информации см. Va. Код § 58.1-339.4 .

Налоговый кредит на исследования и разработки (возмещаемый)

Вы можете претендовать на получение этого кредита, если:

В течение года вы потратили не более 5 миллионов долларов на квалифицированные расходы на исследования и разработки. Если ваши квалифицированные расходы превышают 5 миллионов долларов, подайте заявку на получение налоговой скидки на крупные исследования и разработки .

Если ваши квалифицированные расходы превышают 5 миллионов долларов, подайте заявку на получение налоговой скидки на крупные исследования и разработки .

Что это?

Возмещаемый налоговый кредит, равный:

- 15% от первых 300 000 долларов США квалифицированных расходов; или

- 20% от первых 300 000 долларов США в качестве квалифицированных расходов, если исследование проводилось совместно с государственным или частным колледжем или университетом штата Вирджиния.

В любом случае кредит основывается на сумме квалифицированных расходов, которые превышают базовую сумму штата Вирджиния.

Вы не можете использовать те же расходы для подачи заявления на любой другой налоговый кредит штата Вирджиния.

Запросить зачет по следующим налогам, администрируемым Налоговой службой Вирджинии:

- индивидуальный подоходный налог

- Корпоративный подоходный налог.

- , начиная с 2021 налогового года, вы также можете потребовать этот кредит в счет налога на франшизу вашего банка

Что такое «расходы на квалифицированные исследования и разработки»?

Они определены в IRC § 41(b) с поправками. Только расходы, связанные с исследованиями, проведенными в Вирджинии, имеют право на получение кредита.

Только расходы, связанные с исследованиями, проведенными в Вирджинии, имеют право на получение кредита.

Зачет расходов, связанных с исследованиями клеток или тканей, полученных в результате искусственного аборта, или эмбриональных стволовых клеток, не допускается. Тем не менее, исследования с использованием других типов стволовых клеток засчитываются.

Что такое «базовая сумма в штате Вирджиния»?

Базовая сумма — это минимальная сумма расходов, которую вы должны понести, прежде чем вы сможете претендовать на этот кредит. Вы рассчитываете кредит на первые 300 000 долларов квалифицированных расходов сверх базовой суммы.

Существует 2 варианта расчета кредита. Используйте таблицы ниже, чтобы рассчитать базовую сумму кредита в штате Вирджиния:

- Основной метод расчета (Excel)

- Альтернативный упрощенный метод (Excel)

Колпачок есть?

Да. Мы не можем выдавать кредиты на исследования и разработки на сумму более 7,7 миллионов долларов в год.

Чтобы подать заявку на этот кредит:

Заполните форму RDC и отправьте ее нам. Заявки должны быть поданы до 1 сентября года, следующего за годом, когда вы понесли расходы. Поздние заявки не будут иметь право на кредит.

Наш отдел налоговых кредитов должен подтвердить кредит, прежде чем вы сможете указать его в своей налоговой декларации. Мы вышлем вам письмо для подтверждения кредита до 30 ноября.

Использование кредита

Чтобы запросить кредит, заполните следующее и приложите его к своей декларации:

- Приложение CR, для индивидуальных деклараций

- Форма 500CR, для корпоративных деклараций

- Schedule 502 ADJ, для сквозного объекта возвращает

Для получения дополнительной информации см. Код Вирджинии § 58.1-439.12:08

Налоговый кредит на обучение

Что это такое?

Налоговый кредит, равный:

- 35% затрат на обучение квалифицированных работников.

Востребуйте этот кредит в счет вашего индивидуального подоходного налога, фидуциарного подоходного налога, корпоративного подоходного налога, налога на банковскую франшизу и налогов, взимаемых со страховых компаний и коммунальных услуг, или

Востребуйте этот кредит в счет вашего индивидуального подоходного налога, фидуциарного подоходного налога, корпоративного подоходного налога, налога на банковскую франшизу и налогов, взимаемых со страховых компаний и коммунальных услуг, или - 35% прямых затрат на производственное обучение или инструктаж учащихся средних и старших классов. Требуйте этот кредит против вашего индивидуального или корпоративного подоходного налога.

.

Что такое приемлемое обучение?

- Учебные курсы, которые являются частью программ от поставщиков, перечисленных в списке правомочных поставщиков обучения Содружества. Администратор Раздела I Закона об инновациях в сфере трудовых ресурсов штата Вирджиния ведет этот список.

- Учебные курсы, предоставляемые любым колледжем штата Вирджиния, муниципальным колледжем или другим государственным высшим учебным заведением

- Инструктаж или обучение, являющееся частью соглашения об ученичестве, утвержденного Комиссаром по труду и промышленности.

Для получения информации о предварительно утвержденных программах ученичества обратитесь к представителю отдела ученичества Министерства труда и промышленности штата Вирджиния.

Для получения информации о предварительно утвержденных программах ученичества обратитесь к представителю отдела ученичества Министерства труда и промышленности штата Вирджиния.

Что такое обучение или инструктаж по производству для учащихся средних и старших классов?

Программы, предлагаемые производителями, которые:

- обеспечивают ориентацию, инструктаж или обучение тому типу производства, которым занимается бизнес,

- для учащихся 6-12 классов,

- согласованы с местным школьным округом,

- проводятся на заводе или объекте компании, либо в государственной средней или старшей школе, а

- сертифицированы Департаментом образования Вирджинии (VDOE).

Эти программы имеют право на этот кредит, начиная с налогового 2018 года.

Каков размер кредита и есть ли предел?

Соответствующее обучение работников: 35% всех расходов на обучение в классе. Кредит ограничен до 500 долларов США на квалифицированного сотрудника в год или 1000 долларов США, если сотрудник считается низкооплачиваемым работником. «Невысокооплачиваемые» работники — это те, чей доход был ниже средней суммы заработной платы в Вирджинии за год до подачи заявки на кредит.

«Невысокооплачиваемые» работники — это те, чей доход был ниже средней суммы заработной платы в Вирджинии за год до подачи заявки на кредит.

Производственное обучение для учащихся средних и старших классов: 35% от прямых затрат, связанных с обучением. Ни один производитель не может претендовать на кредит более 2000 долларов в год.

Мы уполномочены выдавать кредиты на обучение на сумму до 1 000 000 долларов США. Если общее количество запрошенных кредитов превышает эту сумму, мы распределим авторизованные кредиты пропорционально.

Можно ли вернуть этот кредит?

Нет. Ваш кредит не может быть больше, чем ваши налоговые обязательства. Вы можете перенести любые неиспользованные кредиты на 3 года вперед.

Как получить кредит

- Индивидуальные и доверительные лица, заполните Приложение CR .

- Корпоративные регистраторы в комплекте Приложение 500 CR .

- Промежуточные объекты, полное расписание 502ADJ

Прочая информация

Сумма кредита, приходящаяся на товарищество, избранную корпорацию малого бизнеса (корпорацию S) или компанию с ограниченной ответственностью, должна быть распределена между отдельными партнерами, акционерами или участниками пропорционально их собственности или доле в пределах юридическое лицо, использующее форму PTE, в течение 30 дней после предоставления кредита.

Мексика — Корпоративное управление — Налоговое управление

Налоговый период

В общих чертах, налогооблагаемым периодом в Мексике является календарный год.

Налоговые декларации

Корпоративные налогоплательщики обязаны подавать ежегодные декларации по налогу на прибыль за предыдущий календарный год до 31 марта следующего года.

После этого налогоплательщики, соответствующие определенным критериям размера или принадлежащие к группе, которая в целом соответствует этим критериям, должны представить информационную декларацию о соблюдении налогового законодательства вместе с годовой декларацией по налогу на прибыль за предыдущий календарный год (т. е. 31 марта следующего года).

Вместо представления информационной декларации о соблюдении налогового законодательства, налогоплательщики-предприниматели, отвечающие определенным критериям размера, могут либо выбрать, либо быть обязаны ежегодно подавать отчет о проверке соблюдения налогового законодательства в Аудиторскую администрацию Мексики. Этот аудиторский отчет охватывает все федеральные налоги, за исключением таможенных пошлин, и состоит из проверенных финансовых отчетов и подробных таблиц, а также отчета аудитора, в котором говорится, что не было обнаружено никаких нарушений в отношении соблюдения налогоплательщиком своих обязательств по федеральным налогам. Этот отчет должен быть заполнен в электронном виде, а аудитор должен быть независимым сертифицированным бухгалтером (CPA), зарегистрированным в Мексиканском управлении аудита. Объем подробной информации, которую необходимо представить, и ответственность аудитора в связи с этим значительны.

Этот аудиторский отчет охватывает все федеральные налоги, за исключением таможенных пошлин, и состоит из проверенных финансовых отчетов и подробных таблиц, а также отчета аудитора, в котором говорится, что не было обнаружено никаких нарушений в отношении соблюдения налогоплательщиком своих обязательств по федеральным налогам. Этот отчет должен быть заполнен в электронном виде, а аудитор должен быть независимым сертифицированным бухгалтером (CPA), зарегистрированным в Мексиканском управлении аудита. Объем подробной информации, которую необходимо представить, и ответственность аудитора в связи с этим значительны.

Выплаты работникам по участию в прибыли, как правило, подлежат уплате до 31 мая года, следующего за годом, в котором была получена соответствующая прибыль.

Информационная отчетность также должна подаваться не позднее 15 февраля каждого года, включая, помимо прочего, следующую деятельность, осуществленную в непосредственно предшествующем году:

- Ссуды, полученные от нерезидентов или гарантированные ими.

- Операции, проводимые через бизнес-траст.

- Стороны, которым налогоплательщик осуществляет платежи и удерживает налог на прибыль.

- Стороны, которым налогоплательщик сделал пожертвования.

- Стороны, которым налогоплательщик выплатил дивиденды, и размер таких выплат.

- Операции с поставщиками и клиентами, как местными, так и зарубежными.

Налогоплательщики, выплачивающие заработную плату, также должны подавать информационные декларации с указанием выплаченной заработной платы и зачета заработной платы, выплаченного в непосредственно предшествующем календарном году.

Должна быть подана годовая информационная декларация об инвестициях, сделанных или удерживаемых в налоговой гавани. Это должно быть подано в феврале непосредственно следующего года.

Информационная декларация по операциям, проведенным со связанными сторонами-нерезидентами, должна быть подана вместе с годовой декларацией по КПН (не позднее марта следующего года).

Налогоплательщики, которым разрешено подавать налоговую отчетность, не будут обязаны подавать информационную декларацию с указанием своего налогового статуса.

Уплата налога

Корпоративные налогоплательщики обязаны производить расчетные платежи КПН до 17-го числа каждого месяца на основе их предполагаемого налогооблагаемого дохода на конец предыдущего месяца и рассчитываются, главным образом, путем применения коэффициента прибыли к совокупному ежемесячному брутто доход. Фактор прибыли определяется путем деления налогооблагаемой прибыли на валовой доход, указанный в годовом отчете за предыдущий год, или, если в этом годовом отчете не содержится коэффициента прибыли, коэффициент, указанный в предыдущем году, и так далее, до пяти лет, с некоторыми корректировками. Для этой цели валовой доход включает номинальный доход без учета инфляционных поправок. Остаток CIT за год подлежит оплате одновременно с годовым доходом.

Предусмотрены специальные процедуры для расчета авансовых платежей по КПН и для получения разрешения на уменьшение сумм ежемесячных авансов после шестого месяца года. Никаких авансовых платежей или корректировок в первый год работы не требуется.

Никаких авансовых платежей или корректировок в первый год работы не требуется.

Отказ от всеобщего взаимозачета благоприятных сальдо налогов с другими федеральными налогами или подоходным налогом

До 2018 года Федеральный налоговый кодекс Мексики предусматривал механизм, который позволял налогоплательщикам компенсировать благоприятные сальдо и сальдо, причитающиеся со всех федеральных налогов, как в ежемесячных, так и в годовых отчетах. («универсальная компенсация»). Распространенным и важным инструментом управления денежными потоками в Мексике было компенсировать, например, льготные для НДС остатки по подоходному налогу или другим федеральным налогам, а не постоянно запрашивать возмещение налогов.

«Универсальная компенсация» позволила мексиканским организациям управлять операционным денежным потоком (т. е. НДС или благоприятными остатками акцизного налога) путем взаимозачета с обязательствами по подоходному налогу. Неопределенные сроки и формальный характер процесса возврата налогов в Мексике сделали универсальную компенсацию важным инструментом для мексиканских предприятий.

Федеральный бюджет доходов на 2019 год отменил универсальную компенсацию таким образом, чтобы позволить налогоплательщикам компенсировать только остатки того же налогового характера и исключить возможность компенсации обязательств у источника выплаты у источника, причитающихся третьим сторонам, которые должны быть переведены резидентом Мексики в пользу налоговые органы (т.е. нерезиденты Мексики для налога из Мексики). Например, если налогоплательщик имеет положительное сальдо по НДС за месяц, но также имеет предполагаемые платежи по подоходному налогу или причитающийся удержанный подоходный налог, налогоплательщику теперь нужно будет уплатить подоходный налог и запросить возмещение НДС ежемесячно. основе или зачесть такой НДС в счет будущих обязательств по НДС.

В соответствии с Административными правилами, опубликованными налоговыми органами Мексики, они позволяют тем налогоплательщикам, у которых есть суммы в их пользу по состоянию на 31 декабря 2018 года, зачесть такие суммы против тех, кто обязан выплатить свой собственный долг, при условии, что они получают от федеральных налогов, отличных от налогов, взимаемых с импорта, управляются теми же полномочиями и не имеют конкретного назначения.

Процесс налоговой проверки

Для налогоплательщиков, подающих отчет о проверке соблюдения налогового законодательства, налоговая проверка (налоговая проверка) может начинаться с рассмотрения отчета о проверке, подготовленного независимым КПУ. Налоговые органы могут запросить у налогоплательщика и третьих лиц, проводивших операции с проверяемым налогоплательщиком, несколько документов.

Налоговые проверки должны быть завершены в течение следующих 12 месяцев после начала проверки. Срок для завершения налоговых проверок для налогоплательщиков, являющихся частью финансовой системы или консолидированных для целей налогообложения, составляет 18 месяцев. В тех случаях, когда мексиканские налоговые органы запрашивают информацию у налоговых органов из иностранных юрисдикций, срок для завершения аудита составляет два года. Вышеупомянутые периоды могут быть приостановлены при определенных обстоятельствах (например, судебное обращение или апелляция, инициированная налогоплательщиком против налоговых органов). По завершении проверки налоговые органы должны выдать либо уведомление с объяснением фактов недоплаты налогов, выявленных в ходе проверки, либо уведомление о заключении, если по окончании проверки не осталось нерешенных вопросов.

По завершении проверки налоговые органы должны выдать либо уведомление с объяснением фактов недоплаты налогов, выявленных в ходе проверки, либо уведомление о заключении, если по окончании проверки не осталось нерешенных вопросов.

Наконец, налоговые органы должны выдать уведомление о начислении в течение шести месяцев после заключения налоговой проверки. В этот момент все недоплаты, заявленные налоговыми органами, подлежат оплате.

Налоговая выгода по сравнению с экономической выгодой

В соответствии с налоговой реформой 2020 года в Федеральный налоговый кодекс Мексики было введено новое положение, согласно которому юридические действия, не имеющие коммерческой цели и приводящие к получению прямой или косвенной налоговой выгоды, могут быть переквалифицированы.

Новое правило позволит налоговым органам предположить, что не существует действительной деловой цели, когда ожидаемая, поддающаяся количественной оценке экономическая выгода меньше, чем налоговая выгода. Налоговый орган может предположить, что ряд правовых актов не имеет деловой цели, когда ту же экономическую выгоду можно было бы получить путем более простого набора операций, но налоговые издержки были бы выше.

Налоговый орган может предположить, что ряд правовых актов не имеет деловой цели, когда ту же экономическую выгоду можно было бы получить путем более простого набора операций, но налоговые издержки были бы выше.

Обоснованно ожидаемая экономическая выгода включает в себя получение дохода, снижение затрат, увеличение стоимости активов и лучшее позиционирование на рынке. Налоговый орган в рамках проведения открытой проверки может сделать вывод об отсутствии в правовых актах деловой цели на основании фактов и обстоятельств, ставших известными в результате рассмотрения налогового спора. Налоговая льгота включает любое снижение, отмену или отсрочку уплаты налога.

Заключение соглашений

Prodecon является децентрализованной мексиканской государственной организацией, которая действует в качестве омбудсмена мексиканских налогоплательщиков, предоставляя консультации и рекомендации налоговым органам. В последние годы Заключительные договоры Prodecon стали более распространенными и оказали положительное влияние на налогоплательщиков при урегулировании разногласий с налоговым органом в отношении проверки и спорных оценок.

Соглашение применяется, когда налогоплательщик не удовлетворен налоговой оценкой органа в результате проверки. Затем налогоплательщик должен подать петицию в Prodecon, отметив факты, упущения и элементы поддержки, чтобы изложить свои аргументы защиты. Затем Prodecon уведомляет уполномоченный орган и предлагает соглашение об урегулировании разногласий и завершении аудита без дальнейших процедур. У органа есть 20 дней, чтобы указать, принимает ли он условия, возникающие в Окончательном соглашении.

Срок исковой давности

Как правило, право налоговых органов взимать налоги, проверять налоговые декларации или требовать доначисления налога истекает через пять лет после даты подачи соответствующей декларации. Однако в случаях, когда налогоплательщик не получил федеральный налоговый регистрационный номер, не имеет бухгалтерского учета, не ведет бухгалтерский учет в течение необходимого пятилетнего периода или не представил налоговую декларацию, срок исковой давности истекает через десять лет. годы. Точно так же срок для требования возврата излишне уплаченного налога истекает через пять лет.

годы. Точно так же срок для требования возврата излишне уплаченного налога истекает через пять лет.

Темы, находящиеся в центре внимания налоговых органов

Несмотря на отсутствие официальных письменных сообщений от налоговых органов, касающихся их тем, в последние годы налоговые органы сосредоточили проверки на операциях с нерезидентами, внутрифирменных сделках, переводах ценообразование, взносы на социальное обеспечение и таможенные пошлины, среди прочего.

Эффективные налоговые ставки

В течение 2021 года налоговые органы Мексики опубликовали пять наборов данных об эффективных налоговых ставках, применимых к сотням видов экономической деятельности, относящихся к 21 сектору экономики, в 2016, 2017, 2018 и 2019 финансовых годах.на основе доступной информации, содержащейся в федеральном налоговом реестре и нескольких базах данных, которые ведутся налоговыми органами Мексики.

Такие ссылки были опубликованы налоговыми органами Мексики в целях стимулирования и облегчения налоговых обязательств налогоплательщиков путем сравнения их (налогоплательщиков) эффективной налоговой ставки с ставками, предложенными налоговыми органами Мексики, с присвоением уровня риска, который варьируется в зависимости от различия.

Востребуйте этот кредит в счет вашего индивидуального подоходного налога, фидуциарного подоходного налога, корпоративного подоходного налога, налога на банковскую франшизу и налогов, взимаемых со страховых компаний и коммунальных услуг, или

Востребуйте этот кредит в счет вашего индивидуального подоходного налога, фидуциарного подоходного налога, корпоративного подоходного налога, налога на банковскую франшизу и налогов, взимаемых со страховых компаний и коммунальных услуг, или Для получения информации о предварительно утвержденных программах ученичества обратитесь к представителю отдела ученичества Министерства труда и промышленности штата Вирджиния.

Для получения информации о предварительно утвержденных программах ученичества обратитесь к представителю отдела ученичества Министерства труда и промышленности штата Вирджиния.