Содержание

Заполняем расчет по форме 6-НДФЛ за полугодие 2022 года в «1С:ЗУП» и «1С:ЗКГУ» — 1С ВДГБ на vc.ru

115

просмотров

Налоговые агенты представляют в налоговый орган по месту учета расчет по форме 6-НДФЛ по форматам и в порядке, утвержденным приказом ФНС России. Расчет за полугодие 2022 года следует представить не позднее 1 августа 2022 года.

Заполняем расчет по новой форме 4-ФСС за первое полугодие 2022 в «1С:Бухгалтерии 8»

Заполняем расчет по новой форме 4-ФСС за первое полугодие 2022 в «1С:ЗУП» и «1С:ЗКГУ»

Создание расчета

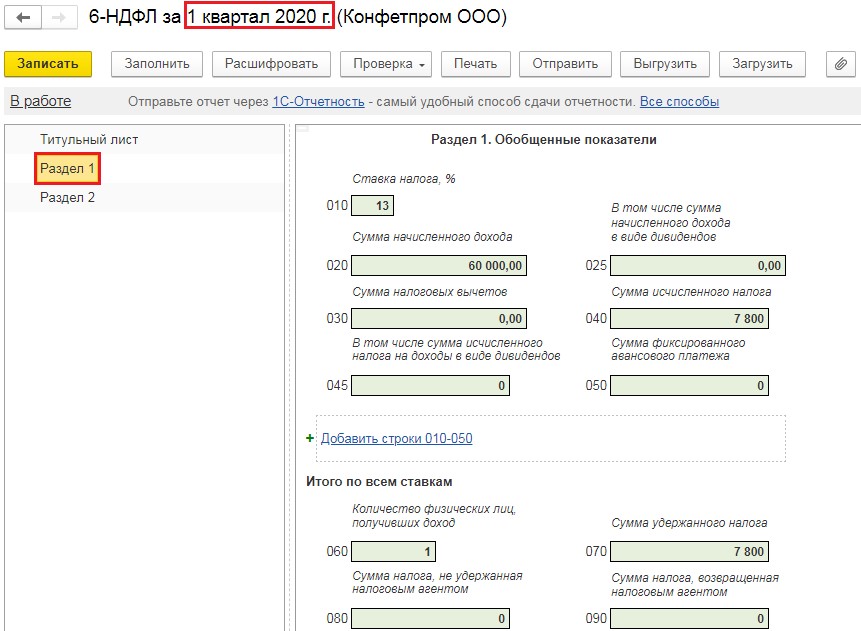

Формирование расчета по форме 6-НДФЛ в программе производится в автоматическом режиме. Для корректного формирования расчета необходимо, чтобы в программе были отражены все доходы, полученные физическими лицами за налоговый период, введены сведения о праве на налоговые вычеты и отражены фактически предоставленные вычеты, рассчитаны и учтены суммы исчисленного, удержанного налога. Перед подготовкой отчетности обязательно надо проверить актуальность релиза программы.

В программах «1С:ЗУП» и «1С:ЗКГУ» для составления расчета по форме 6-НДФЛ предназначен регламентированный отчет 6-НДФЛ.

1. Для составления отчета в рабочем месте 1С-Отчетность введите команду для создания нового экземпляра отчета по кнопке Создать, выберите в форме Виды отчетов отчет с названием 6-НДФЛ и нажмите на кнопку Выбрать.

2. В стартовой форме укажите организацию, для которой составляется отчет, период, за который составляется отчет. Кнопка Создать. Для формирования расчета сразу по всем регистрациям в ФНС установите флажок Создать для нескольких налоговых органов. Далее нажмите на ссылку Налоговые органы и выберите налоговые органы, в которых организация и обособленные подразделения стоят на учете и куда предполагается представить отчетность. Нажмите на кнопку Выбрать, а далее на кнопку Создать. В результате будет сформирован и заполнен отдельно по каждой выбранной ФНС расчет по форме 6-НДФЛ. Необходимо открыть и проверить заполнение каждого из расчетов.

3. Если автоматическое формирование не используется, то для головной организации и каждого ее обособленного подразделения необходимо создать отдельный экземпляр расчета по форме 6-НДФЛ, в котором в поле Представляется в налоговый орган выбрать соответствующую регистрацию в налоговом органе и сформировать расчет по кнопке Заполнить.

Если автоматическое формирование не используется, то для головной организации и каждого ее обособленного подразделения необходимо создать отдельный экземпляр расчета по форме 6-НДФЛ, в котором в поле Представляется в налоговый орган выбрать соответствующую регистрацию в налоговом органе и сформировать расчет по кнопке Заполнить.

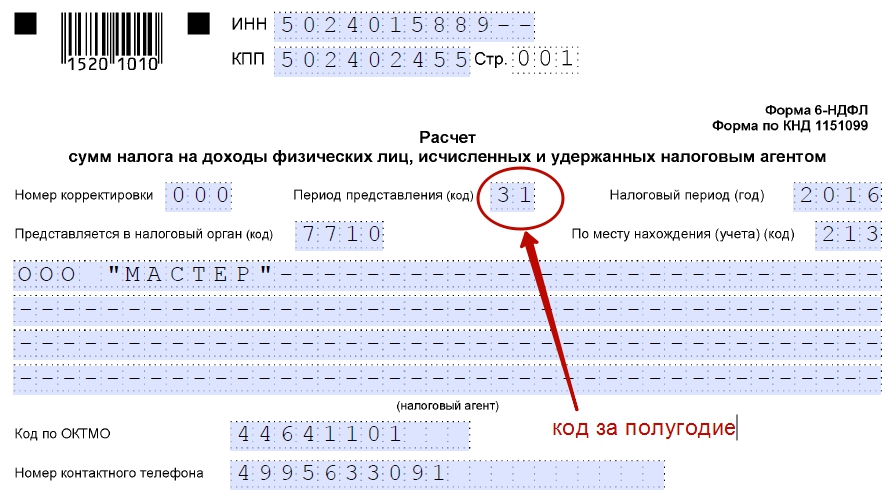

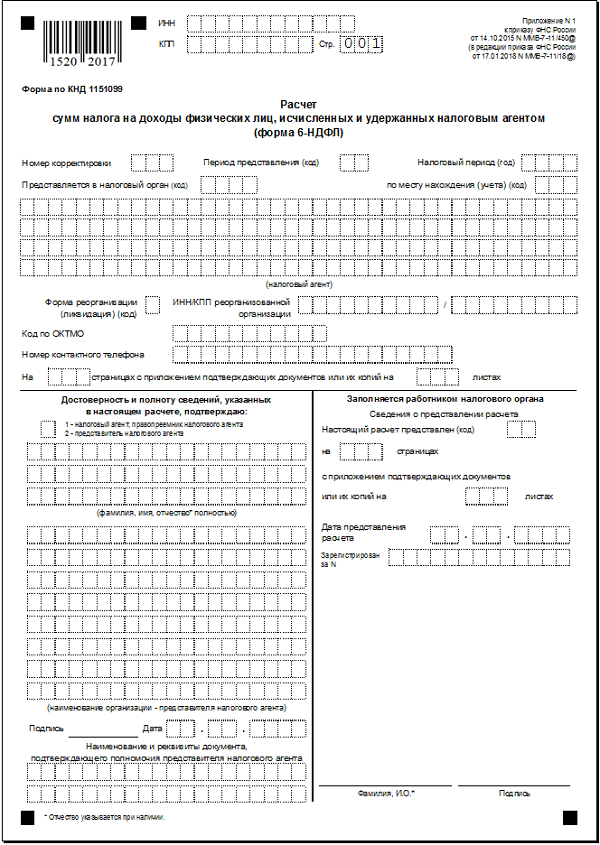

Заполнение титульного листа

1. В верхней части титульного листа в поле КПП указывается код причины постановки на учет по месту нахождения организации либо по месту учета организации по месту обособленного подразделения. В поле ИНН указывается идентификационный номер налогового агента. По умолчанию считается, что составляется первичный расчет по форме 6-НДФЛ, т. е. представляемый за отчетный период первый раз, поэтому в поле Номер корректировки указывается код 0. Не допускается заполнение номера корректировки по уточненному расчету без ранее представленного первичного расчета по форме 6-НДФЛ.

2. Поля Отчетный период и Календарный год заполняются автоматически по значению периода, указанного в стартовой форме, и условных обозначений периодов согласно Приложению № 1 к Порядку заполнения расчета. Для расчета за полугодие 2022 года проставляется значение «31».

Для расчета за полугодие 2022 года проставляется значение «31».

3. В поле Предоставляется в налоговый орган указывается четырехзначный код налогового органа, куда предполагается представить отчетность. Поле По месту нахождения указывается код места представления расчета налоговым агентом. В поле Налоговый агент указывается сокращенное наименование организации согласно ее учредительному документу. В поле Форма реорганизации/Лишение полномочий обособленного подразделения указывается код формы реорганизации или лишения полномочий обособленного подразделения в соответствии с приложением № 4 к Порядку заполнения расчета, а в поле ИНН/КПП реорганизованной организации / ИНН / КПП лишенного полномочий обособленного подразделения – ИНН и КПП, которые были присвоены организации до ее реорганизации либо до закрытия обособленного подразделения организации. В поле Код по ОКТМО указывается код ОКТМО муниципального образования, на территории которого находится организация или обособленное подразделение организации. Код ОКТМО указывается в соответствии с редакцией Общероссийского классификатора территорий муниципальных образований ОК 033-2013 на момент заполнения расчета.

Код ОКТМО указывается в соответствии с редакцией Общероссийского классификатора территорий муниципальных образований ОК 033-2013 на момент заполнения расчета.

4. В программе такие данные, как ОКАТО, ИНН, КПП и код налогового органа по организациям и их обособленным подразделениям, выделенным на отдельный баланс, указываются в справочнике Организации. Для структурных подразделений организаций указываются в справочнике Подразделения. Остальные показатели заполняются на основании данных справочника Организации.

5. Если ячейки с какими-либо сведениями о налоговом агенте не заполнены и их невозможно заполнить вручную, это означает, что в информационную базу не введены соответствующие данные. В этом случае необходимо добавить нужные сведения, после чего нажать на кнопку Обновить. В поле Дата подписи указывается дата подписи отчета.

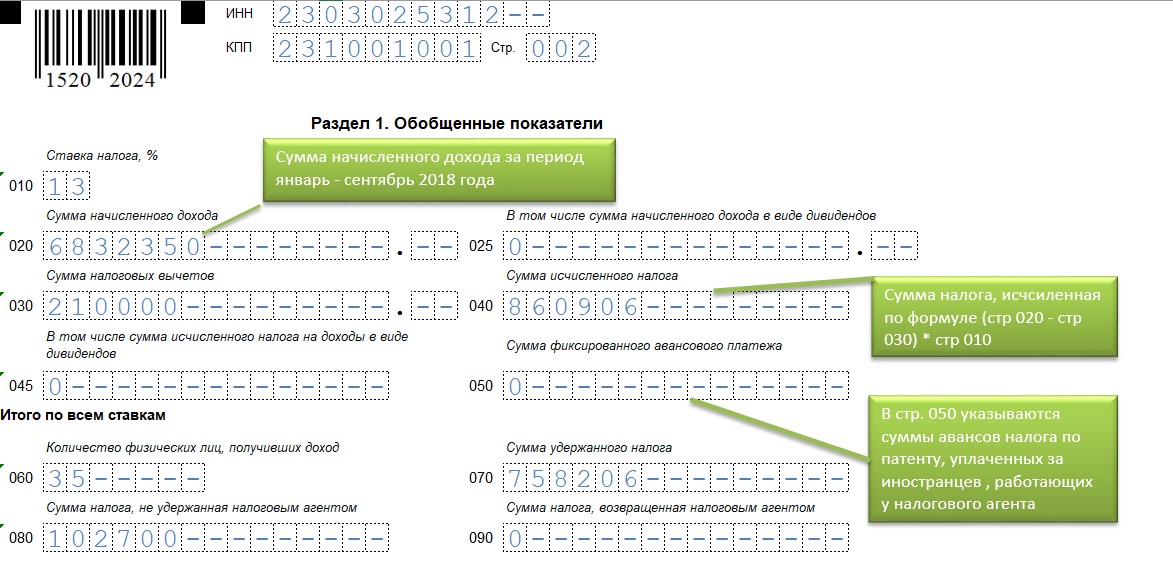

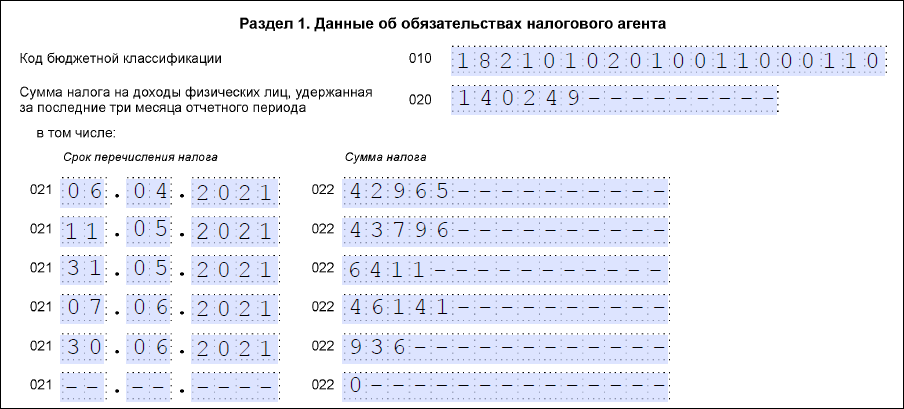

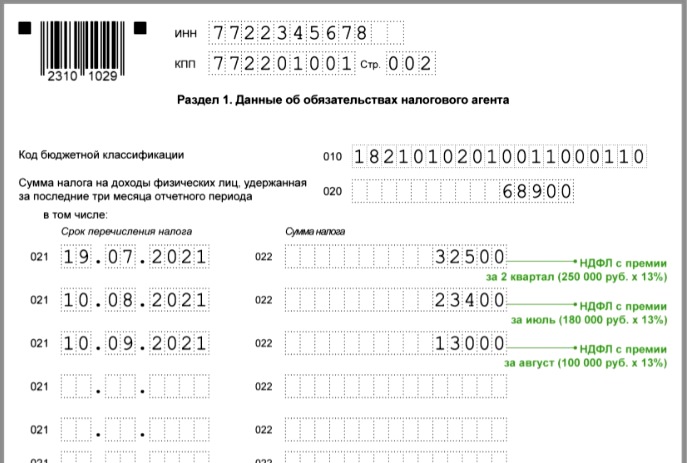

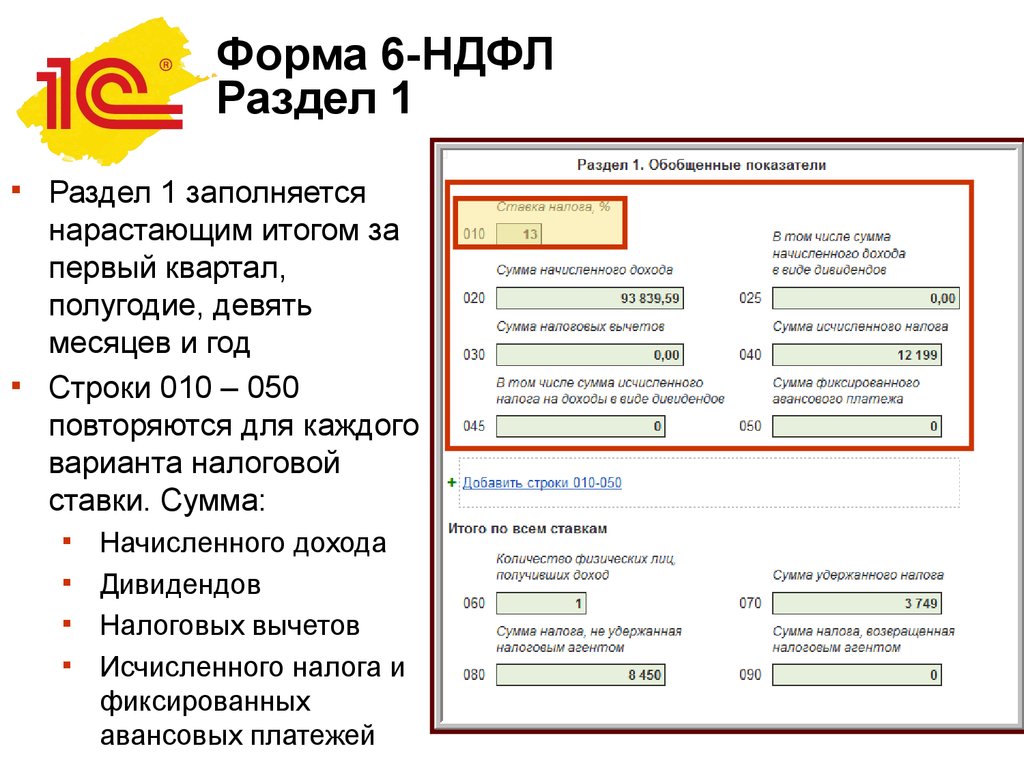

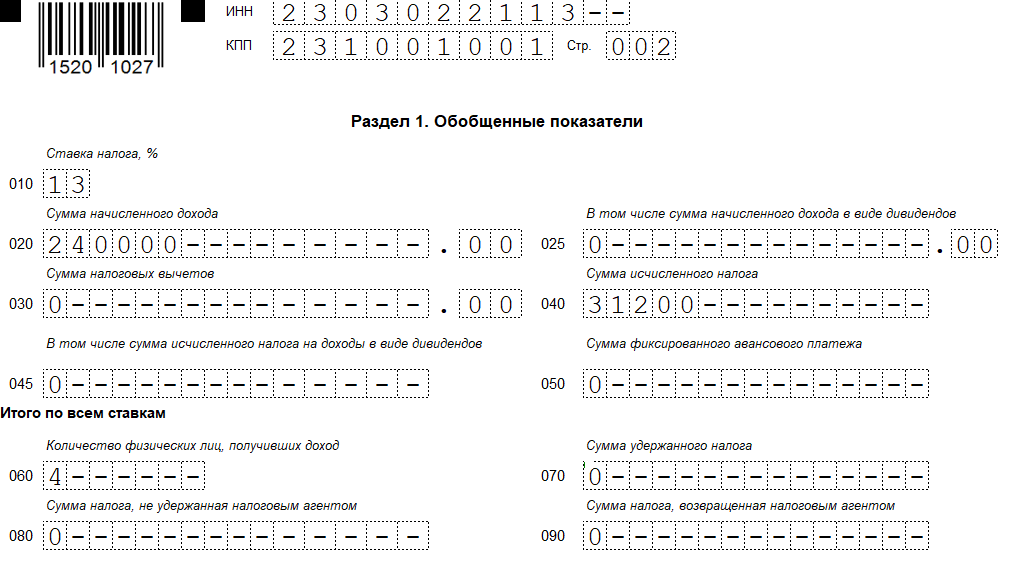

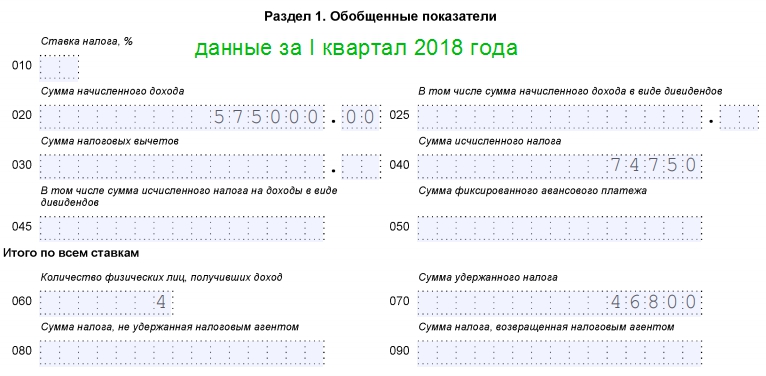

Заполнение первого раздела

В разделе 1 расчета указываются крайние сроки перечисления удержанного налога и его суммы за последние три месяца отчетного периода в разрезе КБК. А также отражаются суммы налога, возвращенные физическим лицам в соответствии со ст. 231 НК РФ в последние три месяца отчетного периода, и даты их возврата.

А также отражаются суммы налога, возвращенные физическим лицам в соответствии со ст. 231 НК РФ в последние три месяца отчетного периода, и даты их возврата.

1. В разделе 1 указываются по строке 010 – код бюджетной классификации по налогу, по строке 020 – обобщенная по всем физическим лицам сумма налога, удержанная в течение трех месяцев отчетного периода. Значение строки 020 равна сумме значений всех заполненных строк 022, по строке 021 – дата, не позднее которой должна быть перечислена удержанная сумма налога, по строке 022 – обобщенная сумма удержанного налога, подлежащая перечислению в указанную в строке 021 дату.

В программе для анализа сумм удержанного налога и контроля сроков его уплаты удобно использовать отчеты Удержанный НДФЛ, Контроль сроков уплаты НДФЛ.

2. По строке 030 – общая сумма налога, возвращенная налоговым агентом физическому лицу в последние три месяца отчетного периода, который был ранее излишне удержан, в соответствии со ст. 231 НК РФ, по строке 031 – дата, в которую налоговым агентом произведен возврат налога в соответствии со ст. 231 НК РФ, по строке 032 – сумма налога, возвращенная налоговым агентом в дату, указанную в строке 031.

231 НК РФ, по строке 032 – сумма налога, возвращенная налоговым агентом в дату, указанную в строке 031.

3. Организация может выплачивать доходы физическим лицам, которые не являются сотрудниками организации. В частности, доходы могут выплачиваться бывшим сотрудникам и акционерам организации. В этих случаях у организации может возникнуть обязанность исчислить, удержать и перечислить НДФЛ. Непосредственно выплата сумм прочих доходов в программе не регистрируется, фиксируется только сумма дохода, сумма исчисленного, удержанного и перечисленного НДФЛ для отражения в отчетности. При проведении документов, которыми регистрируются такие доходы, сразу фиксируются суммы исчисленного, удержанного и перечисленного НДФЛ. Налог исчисляется и удерживается на дату выплаты, указанной в документе.

4. В отчет можно самостоятельно добавлять или удалять блок строк 021-022 и 031-032. Для добавления нового блока нажмите на ссылку Добавить строки 021-022 или Добавить строки 031-032, для их удаления нажмите на красный крестик, расположенный около строки 021 или 031. Кроме того, по кнопке Расшифровать можно расшифровывать суммы налога в строке и распечатать при необходимости результат. В программе с помощью отчета Проверка разд. 1 6-НДФЛ можно проверить правильность заполнения раздела 1 расчета, например, данные об удержанном в отчетном периоде налоге.

Кроме того, по кнопке Расшифровать можно расшифровывать суммы налога в строке и распечатать при необходимости результат. В программе с помощью отчета Проверка разд. 1 6-НДФЛ можно проверить правильность заполнения раздела 1 расчета, например, данные об удержанном в отчетном периоде налоге.

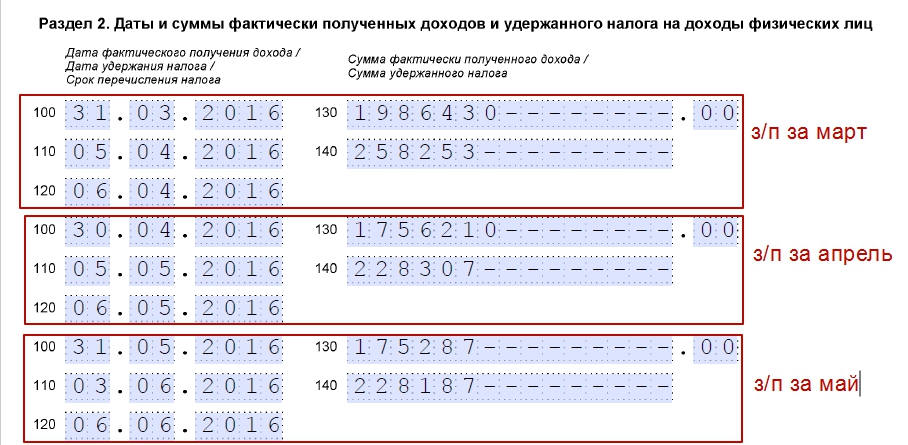

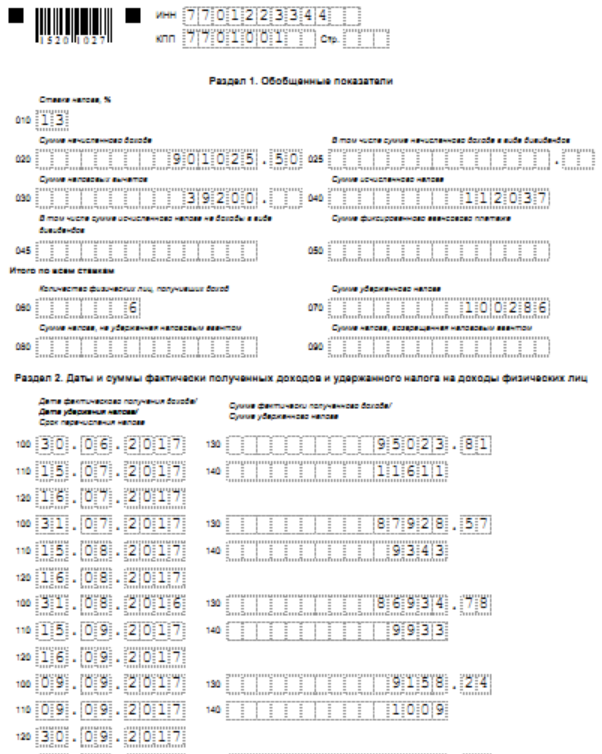

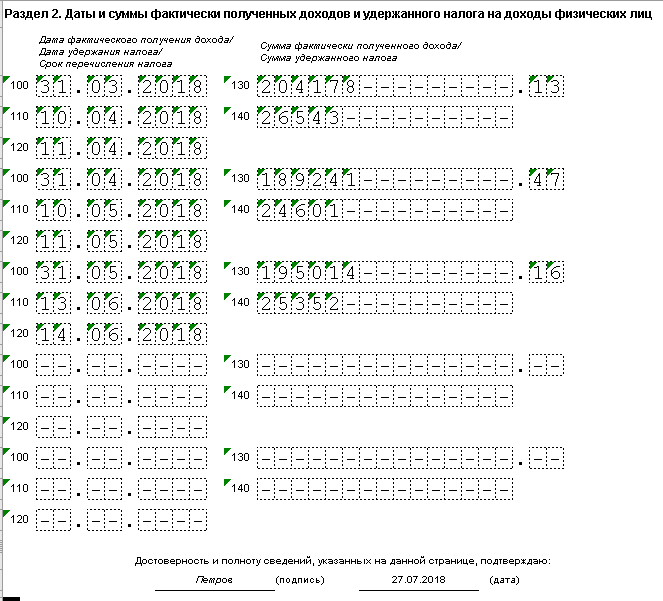

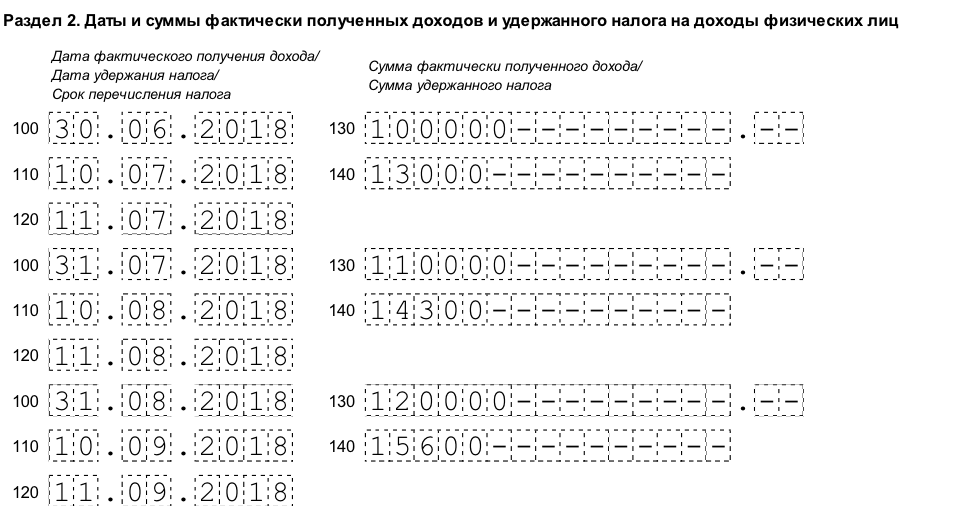

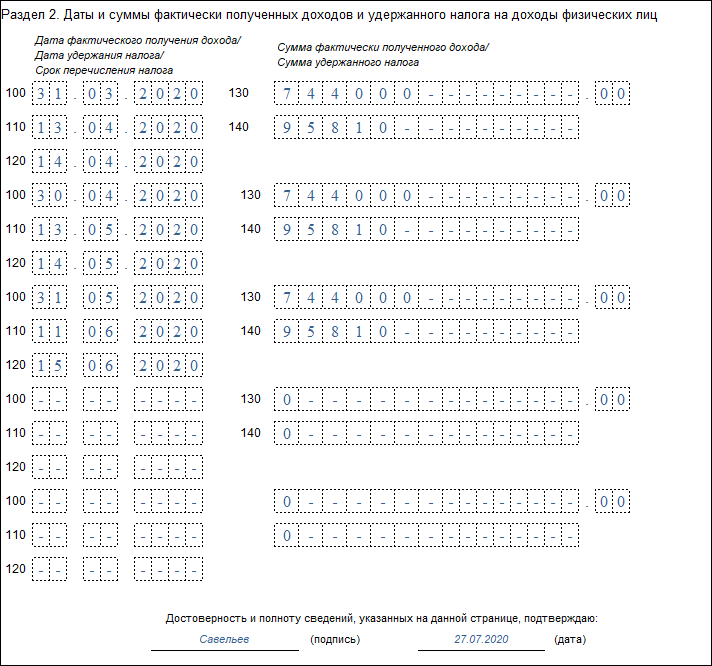

Заполнение второго раздела

В разделе 2 расчета указываются обобщенные по всем физическим лицам суммы начисленного и фактически полученного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода по соответствующей налоговой ставке и КБК.

1. В разделе 2 расчета указывается по строке 100 – ставка налога, с применением которой исчислены суммы налога, по строке 105 – код бюджетной классификации по налогу, по строке 110 – общая сумма начисленного дохода по всем физическим лицам, по строке 111 – общая сумма начисленного дохода в виде дивидендов, по строке 112 – общая сумма начисленного дохода по трудовым договорам, по строке 113 – общая сумма начисленного дохода по гражданско-правовым договорам, предметом которых является выполнение работ, по строке 115 – сумма дохода, начисленная высококвалифицированным специалистам по трудовым и гражданско-правовым договорам, входящая в строки 112 и 113, по строке 120 – общее количество физических лиц, получивших в отчетном периоде налогооблагаемый доход, в том числе по строке 121 – количество ВКС, которым начислены доходы по трудовым и гражданско-правовым договорам, по строке 130 – общая сумма предоставленных налоговых вычетов, уменьшающих доход, подлежащий налогообложению, по строке 140 – общая сумма исчисленного НДФЛ, в том числе по строке 141 – общая сумма исчисленного НДФЛ с доходов в виде дивидендов, по строке 142 – общая сумма исчисленного НДФЛ с доходов в пользу ВКС по трудовым и гражданско-правовым договорам.

2. В строки 110-155 включаются данные за налоговый период по дате фактического получения дохода, по строке 150 – общая сумма фиксированных авансовых платежей, на которые были уменьшены суммы исчисленного налога, по строке 155 – сумма налога на прибыль организаций, зачтенная при расчете НДФЛ с дивидендов, по строке 160 – общая сумма удержанного налога, по строке 170 – общая сумма налога, которая не была удержана налоговым агентом, с учетом положений п. 5 ст. 226 и п. 14 ст. 226.1 НК РФ, по строке 180 – общая сумма налога, излишне удержанная налоговым агентом, по строке 190 – общая сумма налога, возвращенная налоговым агентом физическому лицу, который был ранее излишне удержан, в соответствии со ст. 231 НК РФ. Регистрируется в программе документом Возврат НДФЛ.

3. Доходы, облагаемые по ставкам 13 % + 15 % распределяются следующим образом. Определяется день, на который пришлось превышение предела. Доходы предшествующих дней попадают в раздел 2 на страницу по ставке 13 %. Доходы последующих дней попадают в раздел 2 на страницу по ставке 15 %. Доходы дня перехода предела распределяются пропорционально их вкладу в облагаемые базы по 13 % и 15 %, вычеты к таким доходам распределяются аналогично.

Доходы дня перехода предела распределяются пропорционально их вкладу в облагаемые базы по 13 % и 15 %, вычеты к таким доходам распределяются аналогично.

4. В отчете, где это необходимо, можно расшифровывать данные в строках по кнопке Расшифровать и распечатать при необходимости результат.

Составление расчета по форме 6-НДФЛ в программах «1С:Зарплата и кадры государственного учреждения 8» и «1С:Зарплата и управление персоналом 8» производится аналогично.

6-НДФЛ за 2 квартал (1 полугодие/6 месяцев) 2021: форма и образец заполнения

Форма 6-НДФЛ – один из самых противоречивых и обсуждаемых налоговых расчетов. Какие есть особенности в его заполнении за 2 квартал 2021 года? Какой применять бланк 6-НДФЛ и что в него включить? Изменились ли сроки сдачи расчета 6-НДФЛ за 6 месяцев 2021 года? Полный чек-лист по сдаче формы 6-НДФЛ за 2 квартал (он же 1 полугодие/6 месяцев) 2021 года с образцом заполнения здесь в нашем разборе.

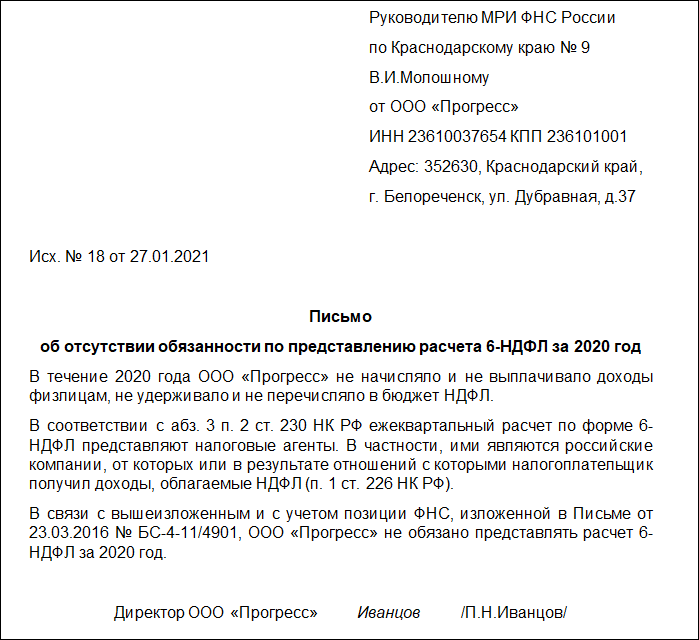

Кто заполняет расчет по НДФЛ за 1 полугодие 2021

Уплачивать НДФЛ обязаны физические лица с полученных доходов. Зачастую они делают это не самостоятельно, а через налоговых агентов как источников выплаты тех самых доходов. Именно для налоговых агентов и предназначен расчет 6-НДФЛ.

А вот случаи, когда источник дохода физлица не признается налоговым агентом по НДФЛ:

Дедлайны по уплате и сдаче отчетности по НДФЛ

НДФЛ – один из немногих налогов, у которого сроки уплаты и сдачи отчетности различаются и не коррелируют друг с другом.

Уплатить НДФЛ в бюджет налоговый агент (в данной статье в контексте сдачи 6-НДФЛ будем говорить только о налоговых агентах) нужно не позднее следующего дня после фактической выплаты дохода физлицу.

Исключение – НДФЛ с отпускных и больничных. По ним НДФЛ перечисляют в бюджет не позднее последнего дня месяца, в котором отпускные или больничные были выплачены.

ВАЖНО!

При перечислении аванса по заработной плате (аванс – часть зарплаты, выплаченной до последнего дня месяца начисления зарплаты) НДФЛ не удерживают и не уплачивают.

Сдача отчетности по НДФЛ ежеквартальная и имеет отличающиеся от уплаты сроки.

Срок сдачи 6-НДФЛ – последнее число месяца, следующего за отчетным кварталом.

Какая налоговая ожидает ваш расчет 6-НДФЛ за 6 месяцев 2021

Отчитываются по 6-НДФЛ за 2 квартал 2021 года в налоговую инспекцию, где агент стоит на учете.

Если у фирмы зарегистрированы обособленные подразделения, то по НДФЛ работников, занятых в обособках, отчитываться надо по месту постановки на учет обособки.

Если обособок в одном муниципальном образовании несколько, в начале года можно выбрать одну налоговую, куда будете представлять все расчеты 6-НДФЛ. Об этом выборе следует уведомить налоговиков. И менять свой выбор в течение года нельзя.

Как известно, у ИП не может быть обособленных подразделений. Но он может заниматься патентными видами деятельности не по месту своей регистрации. И если в деятельности, переведенной на патент, у предпринимателя заняты работники и патент получен не в той инспекции, где он стоит на учете, по НДФЛ за «патентных» работников он отчитывается в налоговую, где стоит на учете в качестве плательщика патента. При этом расчет по страховым взносам он представляет в свою основную инспекцию.

При этом расчет по страховым взносам он представляет в свою основную инспекцию.

Какими способами можно отчитаться

Сдать расчет 6-НДФЛ можно в электронном формате через ТКС. Это самый простой, быстрый, удобный и надежный способ.

Перед отправкой система проверит расчет на соответствие контрольным соотношениям, что позволит избежать глупых ошибок. И почти сразу (в тот же день или на следующий) придет уведомление о получении расчета налоговым органом.

У кого получателей дохода в расчете 6-НДФЛ менее 10 человек, доступен бумажный вариант отчетности. Расчет 6-НДФЛ за 2 квартал 2021 года на бумаге можно отправить по почте или отнести лично в налоговую инспекцию. Главное при отправке почтой – не забыть составить опись вложения, а при личном посещении инспекции – поставить отметку о сдаче расчета, чтобы потом иметь документальное подтверждение факта и даты сдачи расчет 6-НДФЛ.

Какой бланк применяем за полугодие 2021

С 2021 года используют новый бланк расчета 6-НДФЛ.

Актуальный бланк 6-НДФЛ утвержден приказом ФНС России от 15.10.2020 № ЕД-7-11/753.

Отметим, что с 2021 года расчет 6-НДФЛ увеличился в объеме, так как вобрал в себя прежний расчет 6-НДФЛ и справки 2-НДФЛ, которые стали одним из разделов обновленного 6-НДФЛ.

Приложение 1 к расчету, коим стали справки 2-НДФЛ, входит в состав только годового расчета 6-НДФЛ.

По итогам 2-го квартала 2021 заполняют только разделы 1 и 2 расчета.

Бланк расчета 6-НДФЛ, применяемый в 2021 году, вы можете бесплатно скачать здесь:

СКАЧАТЬ БЛАНК 2021 РАСЧЕТА ПО ФОРМЕ 6-НДФЛ

Что входит в полугодовой отчёт 2021

Расчет 6-НДФЛ за 2 квартал 2021 года имеет следующий состав:

Титул

Традиционно в него вносят общие данные о налогоплательщике, отчетном периоде и принимающем органе.

Отметим некоторые поля:

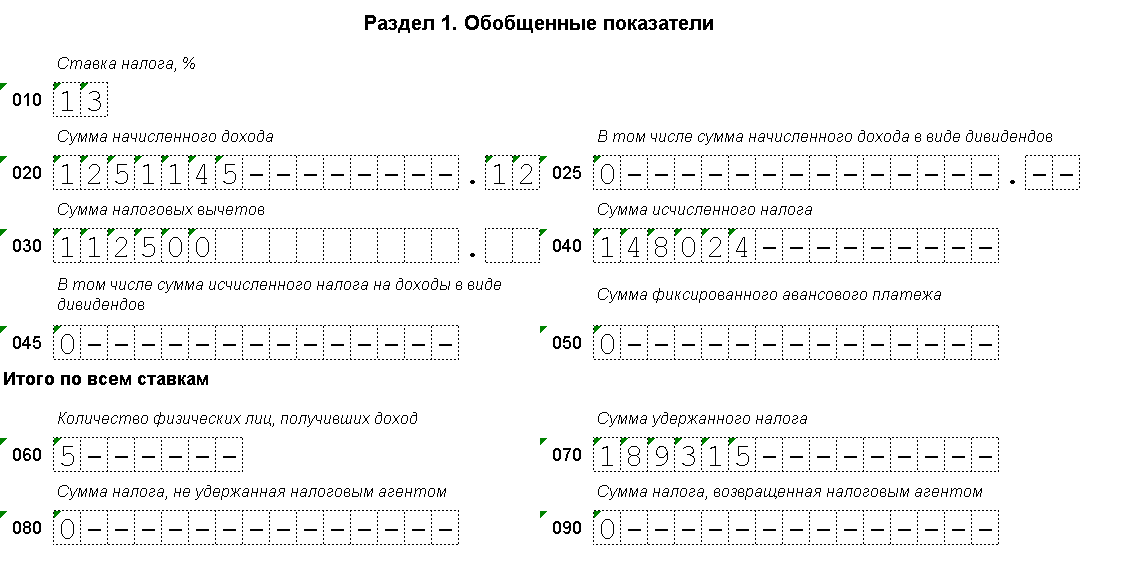

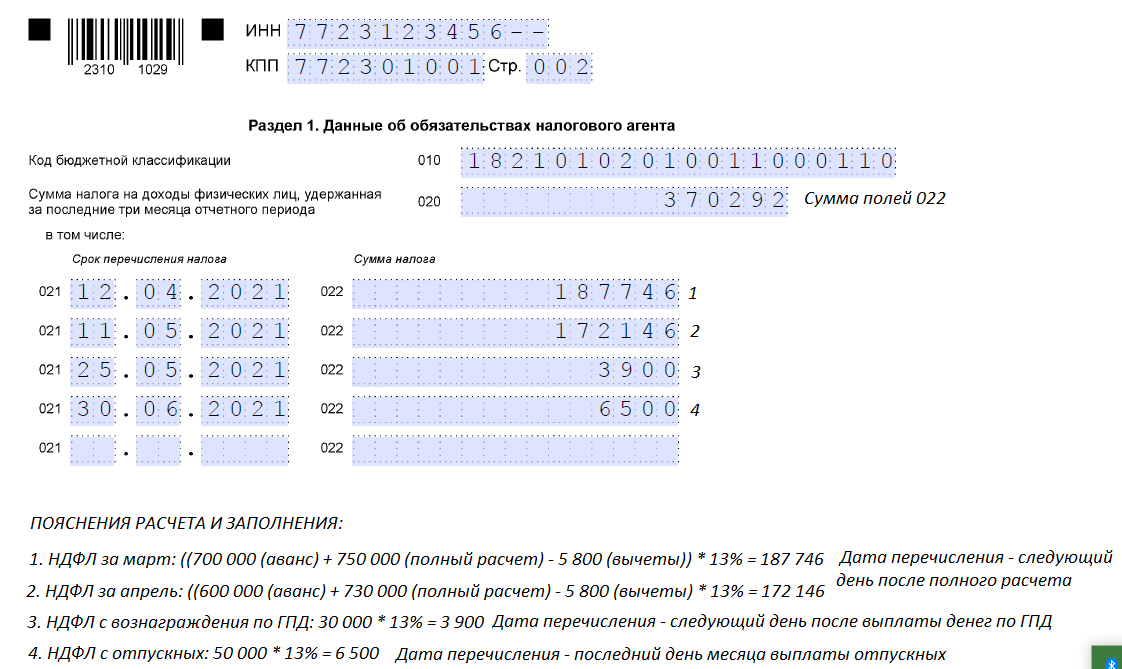

Раздел 1

Опишем в таблице, как заполнять поля раздела 1 формы 6-НДФЛ за полугодие 2021.

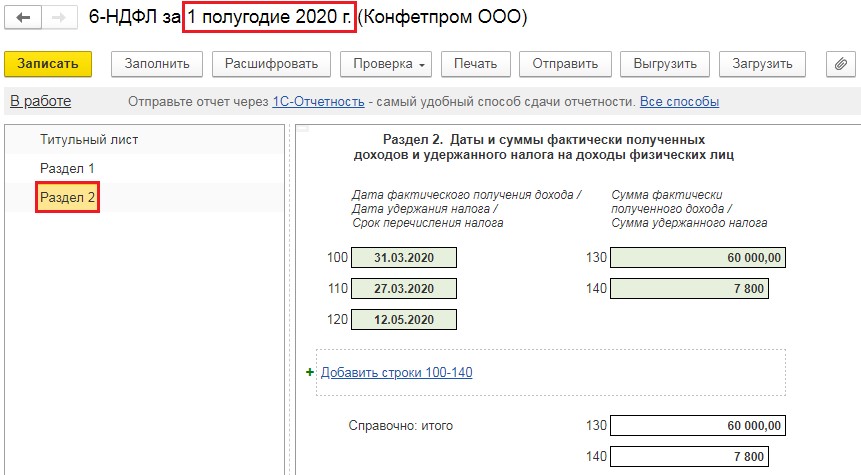

Раздел 2

Вынесем в таблицу порядок заполнения полей раздела 2 отчёта 6-НДФЛ за полугодие 2021.

Как корректно внести данные в полугодовой 6-НДФЛ 2021

Заполним расчет 6-НДФЛ за 2 квартал 2021 года на примере одной организации. Представим не все возможные выплаты в организации, а лишь те, которые заслуживают внимания в контексте заполнения 6-НДФЛ (например, не будем показывать начисление и выплату всех зарплат за все 3 месяца, так как их отражение в 6-НДФЛ идентично; остановимся лишь на одной выплате).

Покажем на рисунке образец заполненных полей раздела 1 расчета 6-НДФЛ (строки 030, 031 и 032 не заполняют в нашем примере). Внизу рисунка есть пояснения по цифрам.

Покажем на рисунке, как внести данные в раздел 2 расчета 6-НДФЛ и рядом со строками приведем пояснения.

Подводим итоги

Расчет 6-НФДЛ с 2021 года вырос в объеме, включив в себя справки 2-НДФЛ. Сведения о доходах по каждому человеку заполняют лишь в составе годовой отчетности.

Полугодовой расчет 6-НДФЛ имеет «облегченный» состав: только два раздела. В 2021 году срок их сдачи перенесен из-за выходных на два дня и приходится на 2 августа 2021.

|

Нерезиденты и резиденты на неполный год | НКДОР

Налоги и формы

Налоги и формы

Индивидуальный подоходный налог

Налог с продаж и использования

Удерживаемый налог

Корпоративный подоходный налог и налог на франшизу

Налог на автотранспорт (IFTA/IN)

Налог на привилегированную лицензию

Налог на моторное топливо

Налог на алкогольные напитки

Налог на табачные изделия

Партнерский налог

Налог на имущество

Сборы – просроченные налоги

Регистрация бизнеса

Информация для налоговых специалистов

Политики

Заказать налоговые формы и инструкции

Другие налоги и сборы

Часто задаваемые вопросы о традиционных и веб-формах для заполнения

Годовые процентные ставки IFTA

Семинары автоперевозчиков

Семинары по бизнесу и подоходному налогу

Доверенность

Получено уведомление

Новости

Новости

Уведомления и обновления

Пресс-релизы

Отчеты и статистика

О нас

О нас

Подписывайтесь на нас

Администрация и руководство

Карьера

История кафедры

ДОРСАТ

План общественного участия

ИТ-информация для участников торгов

Изменение климата и чистая энергия: планы и прогресс

Миссия и видение

Свяжитесь с нами

Свяжитесь с нами

Электронные оповещения

Номера службы поддержки клиентов

Почтовые адреса

Запросы СМИ

Расположение офисов

Офис адвоката по налогоплательщикам

Записи запросов

Сообщить о налоговом мошенничестве

Запросить спикера для вашей группы

Запросить встречу в сервисном центре

Сообщить о краже личных данных

Обучение клиентов

Нерезиденты

Если вы не были резидентом Северной Каролины в течение 2021 налогового года, но в 2021 году вы получали доход из источников в Северной Каролине, который (1) относился к владению какой-либо долей в недвижимом или материальном личном имущество в Северной Каролине, (2) полученное от бизнеса, торговли, профессии или занятия, осуществляемого в Северной Каролине, или (3) полученное от азартных игр в Северной Каролине, и ваш общий валовой доход из всех источников как внутри, так и за пределами Северная Каролина равна или превышает сумму, указанную в Таблице требований к подаче документов для вашего статуса подачи, вы должны подать декларацию о подоходном налоге с физических лиц в Северной Каролине за 2021 год, форма D-400.

Резиденты на неполный год

Если вы были резидентом Северной Каролины на неполный год в течение 2021 налогового года и получали доход, будучи резидентом Северной Каролины, или вы получали доход, будучи нерезидентом, который (1) относился к владение какой-либо долей в недвижимом или материальном личном имуществе в Северной Каролине, (2) полученное в результате бизнеса, торговли, профессии или занятия, осуществляемого в Северной Каролине, или (3) полученное в результате азартных игр в Северной Каролине, и ваша общая валовой доход за 2021 год превышает сумму, указанную в Таблице требований к подаче документов для вашего статуса подачи, вы должны подать налоговую декларацию по индивидуальному подоходному налогу в Северной Каролине за 2021 год, форма D-400. Вы были резидентом Северной Каролины в течение неполного года, если вы переехали в Северную Каролину и стали резидентом Северной Каролины в течение налогового года, или вы переехали из Северной Каролины и стали резидентом другого штата в течение налогового года.

Разд. — сказал Харди. «Для перспективы, наш общий рост выручки только в 2022 финансовом году в три с половиной раза превысил совокупный рост выручки в Западной Вирджинии за все десятилетие по сравнению с 2009 финансовым годом.до 2018 года».

Разд. — сказал Харди. «Для перспективы, наш общий рост выручки только в 2022 финансовом году в три с половиной раза превысил совокупный рост выручки в Западной Вирджинии за все десятилетие по сравнению с 2009 финансовым годом.до 2018 года». Мы зашли слишком далеко. Нашим следующим шагом должно быть обеспечение процветания в Западной Вирджинии в долгосрочной перспективе, и лучший способ сделать это — снизить, а в конечном итоге отменить подоходный налог штата.

Мы зашли слишком далеко. Нашим следующим шагом должно быть обеспечение процветания в Западной Вирджинии в долгосрочной перспективе, и лучший способ сделать это — снизить, а в конечном итоге отменить подоходный налог штата. Это цикл добра, производящего добро, и это то, чего мы хотим в Западной Вирджинии.

Это цикл добра, производящего добро, и это то, чего мы хотим в Западной Вирджинии. Цифры, которые мы видим в наших государственных доходах, очень точно отражают то, что мы видим в туризме. Все наши показатели растут, и одна из самых обнадеживающих вещей, которые мы наблюдаем, — это то, что люди начинают переезжать сюда. Западная Вирджиния в настоящее время связана с Южной Каролиной как штат номер два во всей стране. Губернатор, я хочу поблагодарить вас за руководство преобразованиями в этом штате».

Цифры, которые мы видим в наших государственных доходах, очень точно отражают то, что мы видим в туризме. Все наши показатели растут, и одна из самых обнадеживающих вещей, которые мы наблюдаем, — это то, что люди начинают переезжать сюда. Западная Вирджиния в настоящее время связана с Южной Каролиной как штат номер два во всей стране. Губернатор, я хочу поблагодарить вас за руководство преобразованиями в этом штате». Все это возможности для большего количества рабочих мест, большего роста для граждан Западной Вирджинии. Это действительно меняет жизнь наших людей, и я очень горжусь тем, что являюсь частью организации, которую вы возглавляете, чтобы помочь принести процветание Западной Вирджинии».

Все это возможности для большего количества рабочих мест, большего роста для граждан Западной Вирджинии. Это действительно меняет жизнь наших людей, и я очень горжусь тем, что являюсь частью организации, которую вы возглавляете, чтобы помочь принести процветание Западной Вирджинии». Сборы за 2022 финансовый год в размере 2,5 млрд долларов были на рекордные 461,5 млн долларов выше оценки и на 16,6% выше, чем в предыдущем году (т. Е. После исключения отложенных сборов за предыдущий год).

Сборы за 2022 финансовый год в размере 2,5 млрд долларов были на рекордные 461,5 млн долларов выше оценки и на 16,6% выше, чем в предыдущем году (т. Е. После исключения отложенных сборов за предыдущий год). Сборы CST за 2022 финансовый год составили рекордные 1,655 миллиарда долларов, что на 181,7 миллиона долларов выше оценки и на 7,7% больше, чем в предыдущем году.

Сборы CST за 2022 финансовый год составили рекордные 1,655 миллиарда долларов, что на 181,7 миллиона долларов выше оценки и на 7,7% больше, чем в предыдущем году.

Owens & Minor, компания из списка Fortune 500, поставляющая медицинские товары, собирается расширить сделку, заключенную ранее с WVU Medicine, и создать более 125 рабочих мест в центре подготовки и снабжения товаров медицинского назначения в Моргантауне. Omnis Building Technologies построит в Блуфилде предприятие площадью 150 000 квадратных футов стоимостью 40 миллионов долларов для производства строительных материалов, которые произведут революцию в жилищном строительстве будущего, создав при этом 150-300 рабочих мест. Компания Klöckner Pentaplast объявила о многомиллионном расширении своего предприятия в Западной Вирджинии. В этом году PepsiCo строит пару новых распределительных центров, что представляет собой совокупные инвестиции в размере 32,5 млн долларов, обеспечивая при этом 185 рабочих мест в Западной Вирджинии. Veloxint, производитель нанокристаллических металлических сплавов, переезжает в исследовательскую лабораторию Touchstone Ltd. в Триадельфии и, как ожидается, создаст еще 200-300 новых рабочих мест в течение следующих четырех лет.

Owens & Minor, компания из списка Fortune 500, поставляющая медицинские товары, собирается расширить сделку, заключенную ранее с WVU Medicine, и создать более 125 рабочих мест в центре подготовки и снабжения товаров медицинского назначения в Моргантауне. Omnis Building Technologies построит в Блуфилде предприятие площадью 150 000 квадратных футов стоимостью 40 миллионов долларов для производства строительных материалов, которые произведут революцию в жилищном строительстве будущего, создав при этом 150-300 рабочих мест. Компания Klöckner Pentaplast объявила о многомиллионном расширении своего предприятия в Западной Вирджинии. В этом году PepsiCo строит пару новых распределительных центров, что представляет собой совокупные инвестиции в размере 32,5 млн долларов, обеспечивая при этом 185 рабочих мест в Западной Вирджинии. Veloxint, производитель нанокристаллических металлических сплавов, переезжает в исследовательскую лабораторию Touchstone Ltd. в Триадельфии и, как ожидается, создаст еще 200-300 новых рабочих мест в течение следующих четырех лет.

основа.

основа.