Содержание

Как заполнить раздел 1 в отчете 6-НДФЛ

6-НДФЛ — раздел 1 этого отчета наряду с разделом 2 должен быть оформлен по правилам, определенным Федеральной налоговой службой в Порядке заполнения данной формы. Подробнее о том, как заполнить раздел 1 в 6-НДФЛ, какие сложности могут возникнуть при внесении данных, а также о том, что нужно делать, если в расчете была допущена ошибка, расскажем в представленной статье.

6-НДФЛ — отчет налогового агента

Все организации и ИП, выплачивающие доходы физлицам, предоставляют инспекторам по месту учета специальный отчет — 6-НДФЛ. Это документ, предназначенный для дополнительного контроля своевременности исчисления и уплаты налога на доходы.

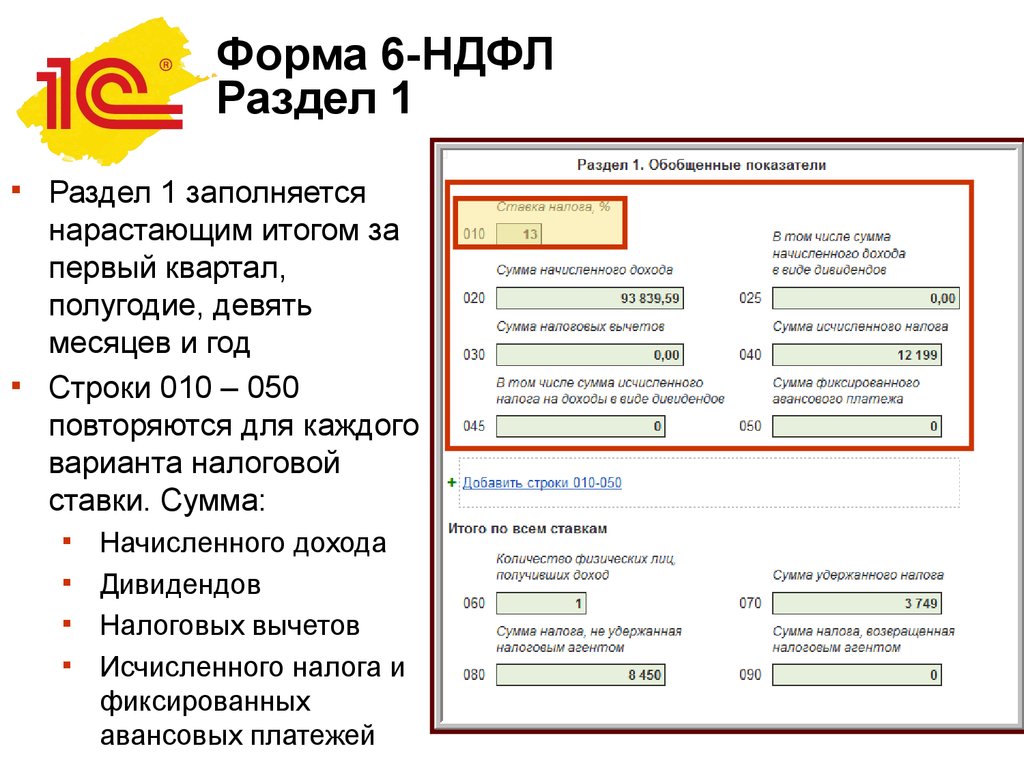

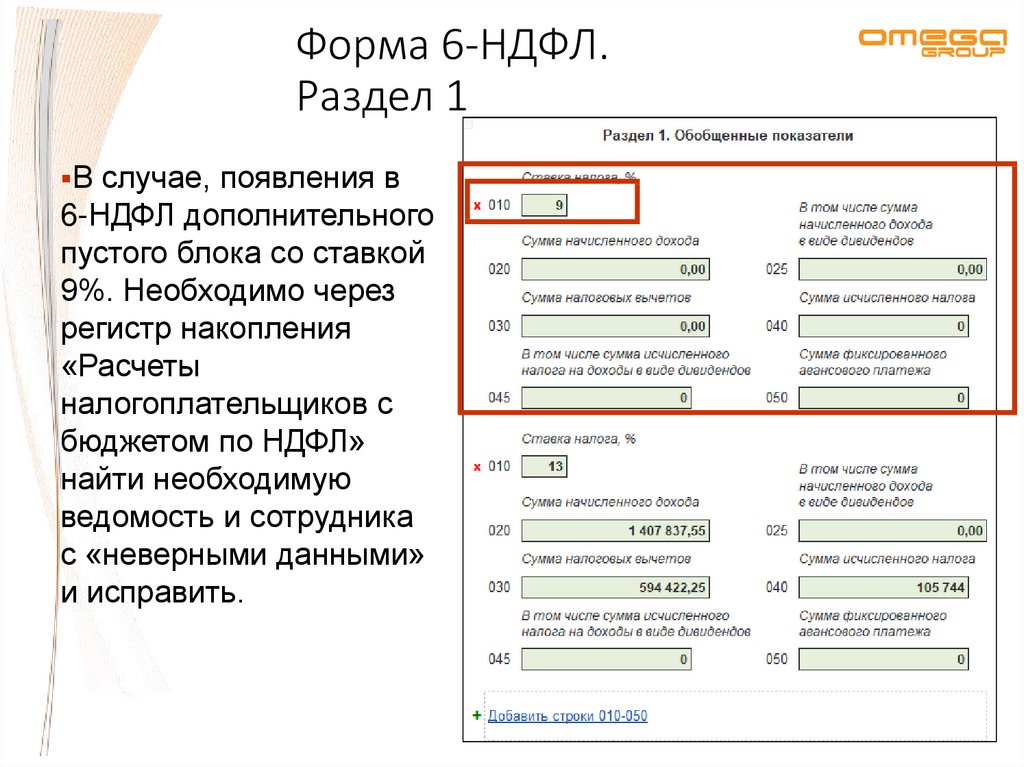

Форма 6-НДФЛ представляется за отчетные периоды, которыми являются 1-й квартал, полугодие и 9 месяцев, а также за налоговый период, равный году. При этом на титульном листе указывается соответствующий код отчетного периода — в соответствии с кодами, приведенными в приложении 1 к порядку заполнения формы.

С отчетности за 2021 год и далее 6-НДФЛ заполняйте на новом бланке. Помимо привычных сводных разделов он теперь включает в себя сведения из справки 2-НДФЛ по каждому сотруднику, т.к. справки 2-НДФЛ, как самостоятельный отчет, с 2021 года отменены.

Если вам нужен образец 6-НДФЛ за 3 квартал/9 месяцев 2022 года, воспользуйтесь образцом от экспертов КонсультантПлюс. Это можно сделать бесплатно, получив пробный онлайн доступ к системе.

По каждому ОКТМО нужно заполнять отдельный расчет 6-НДФЛ. Например, если у организации есть обособленное подразделение в другом городе, она заполнит отдельно расчет по головной организации и расчет по обособленному подразделению.

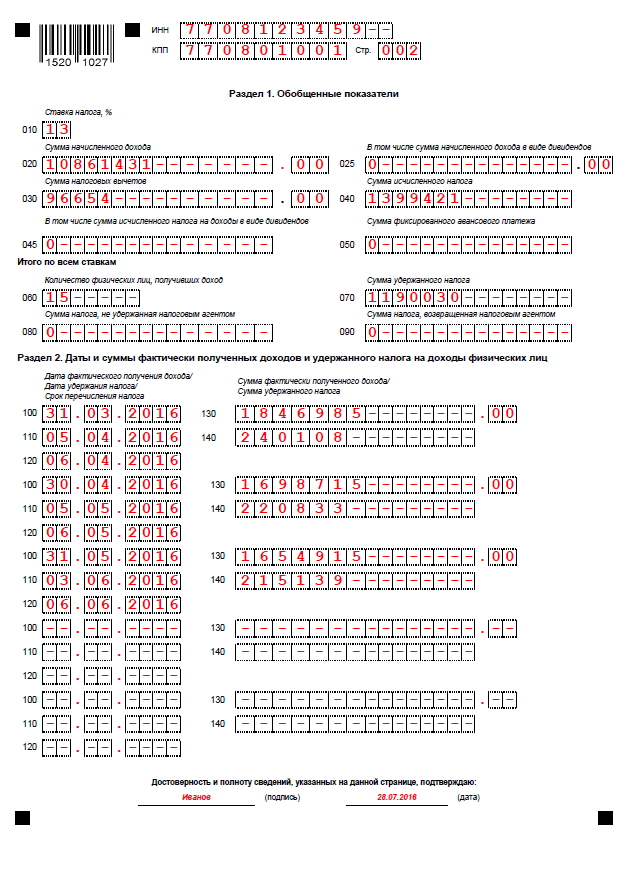

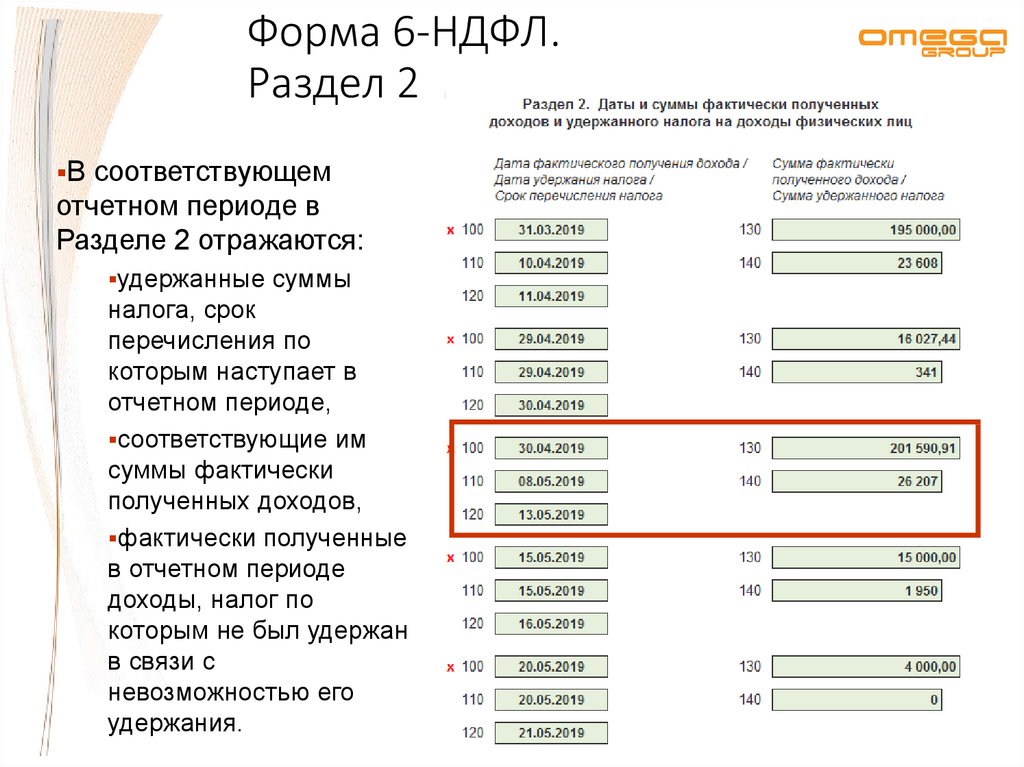

Сам отчет состоит из двух разделов. Начинать заполнение формуляра нужно со второго раздела, т.к. в нем отражаются общие суммы начисленных доходов, удержанных налогов и количество физических лиц за весь отчетный период. Первый предназначен для детализации относящихся к последнему кварталу отчетного периода сумм НДФЛ к уплате, а также налога, возвращенного работникам.

Заполнение раздела 2 формы 6-НДФЛ нарастающим итогом

В разделе 2 необходимо разделить все доходы по налоговым ставкам (13, 35% и т. д.). Далее нужно указать доходы для каждой налоговой ставки по отдельности.

ВАЖНО! При заполнении отчета всегда следует помнить, что второй раздел заполняется нарастающим итогом — с 1 января до окончания периода представления отчета.

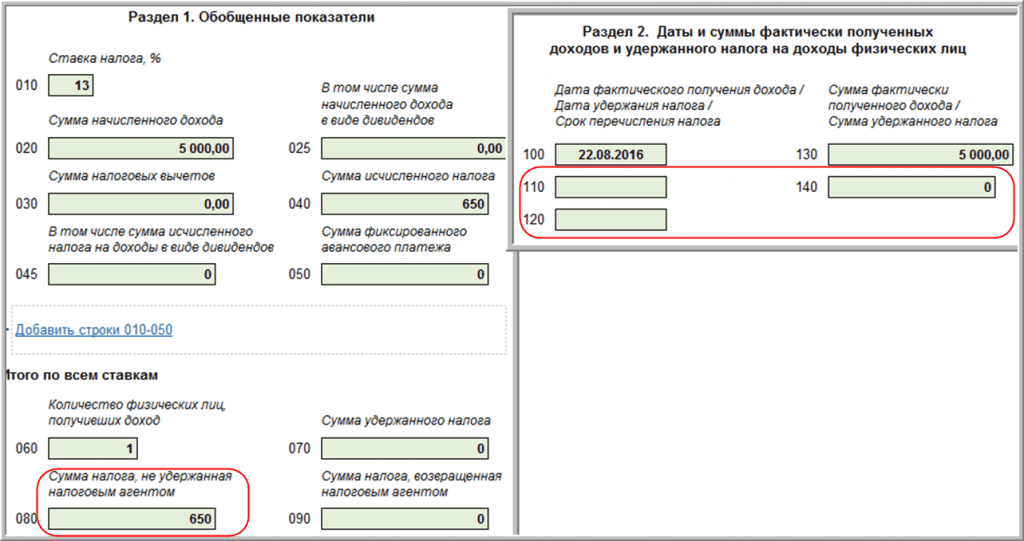

В строке 110 укажите весь облагаемый налогом доход, полученный налогоплательщиками от вашей организации.

Проверить, правильно ли вы заполнили новую форму 6-НДФЛ, можно с помощью разъяснений от экспертов КонсультантПлюс. Чтобы все сделать безошибочно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Отдельно детализируйте доходы в строках 111-115.

В строке 130 надо указать общую сумму предоставленных всем сотрудникам налоговых вычетов за период предоставления отчета.

Строка 140 — для указания суммы рассчитанного налога также нарастающим итогом ((стр. 110 – стр. 130) × процент НДФЛ). Отдельно будет показан налог по дивидендам (по стр. 141) и выплатам высококвалифицированным иностранцам (стр. 142).

110 – стр. 130) × процент НДФЛ). Отдельно будет показан налог по дивидендам (по стр. 141) и выплатам высококвалифицированным иностранцам (стр. 142).

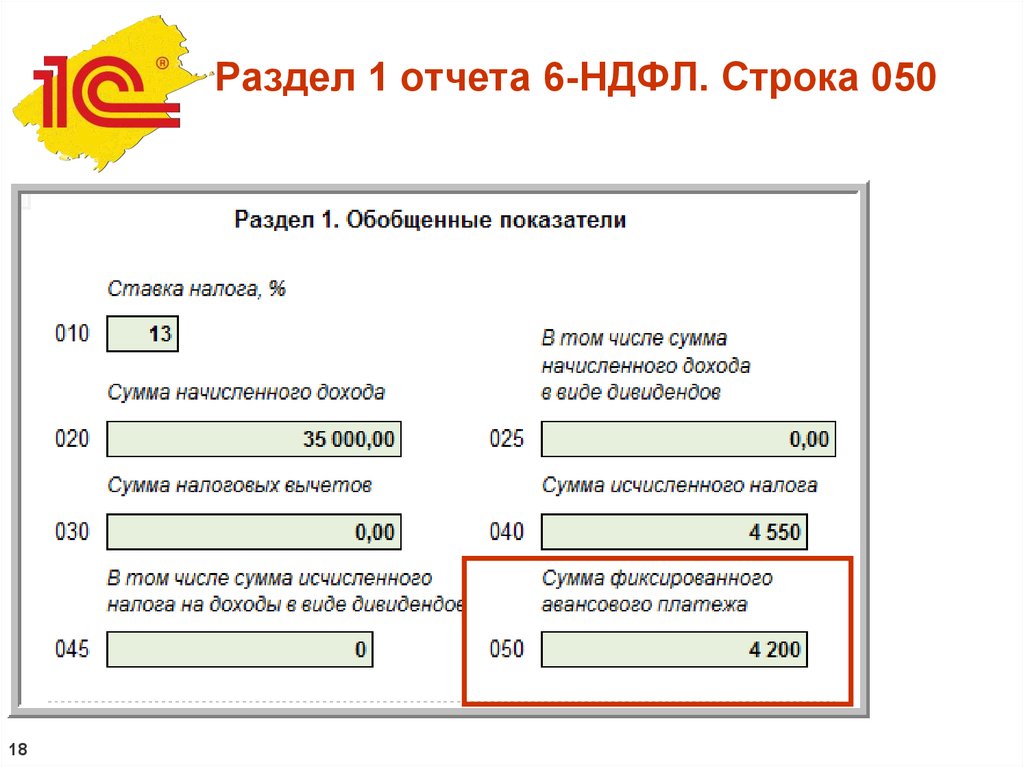

В строке 150 показывают авансовые платежи по «патентным» иностранцам, если таковые имеются.

Строку 120 заполняют данными о количестве физлиц, получивших доходы в отчетном периоде.

После того как данные по всем процентным ставкам будут указаны, останется привести количество получателей доходов и заполнить итоговые показатели (строки 160–190) — также нарастающим итогом.

Важно! Согласно последним разъяснениям ФНС, зарплату (как и любые доходы) не следует включать в 6-НДФЛ, если на дату сдачи расчета она еще не выплачена. Поэтому отчитываться лучше после установленного у работодателя срока выплаты зарплаты за последний месяц отчетного периода. Иначе потребуется уточненка.

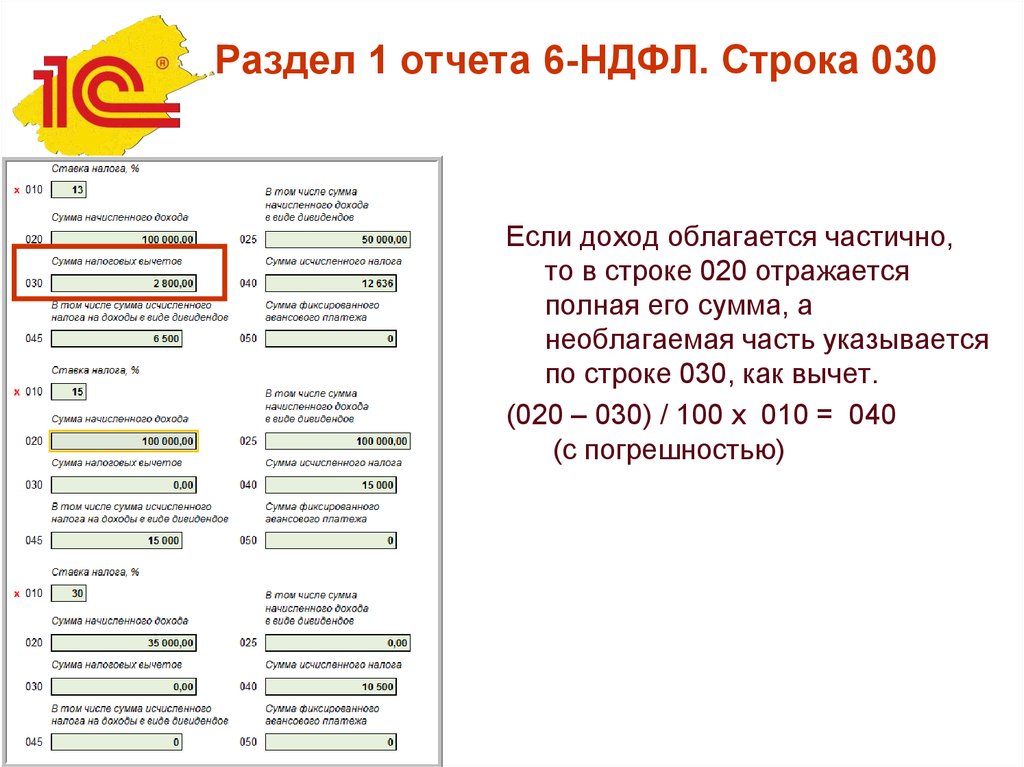

Заполнение раздела 1 отчета 6-НДФЛ

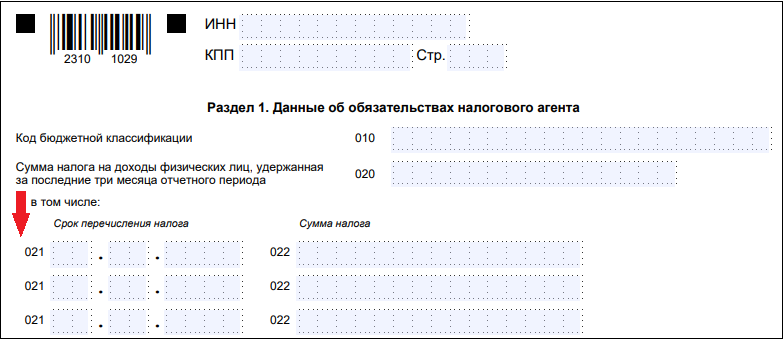

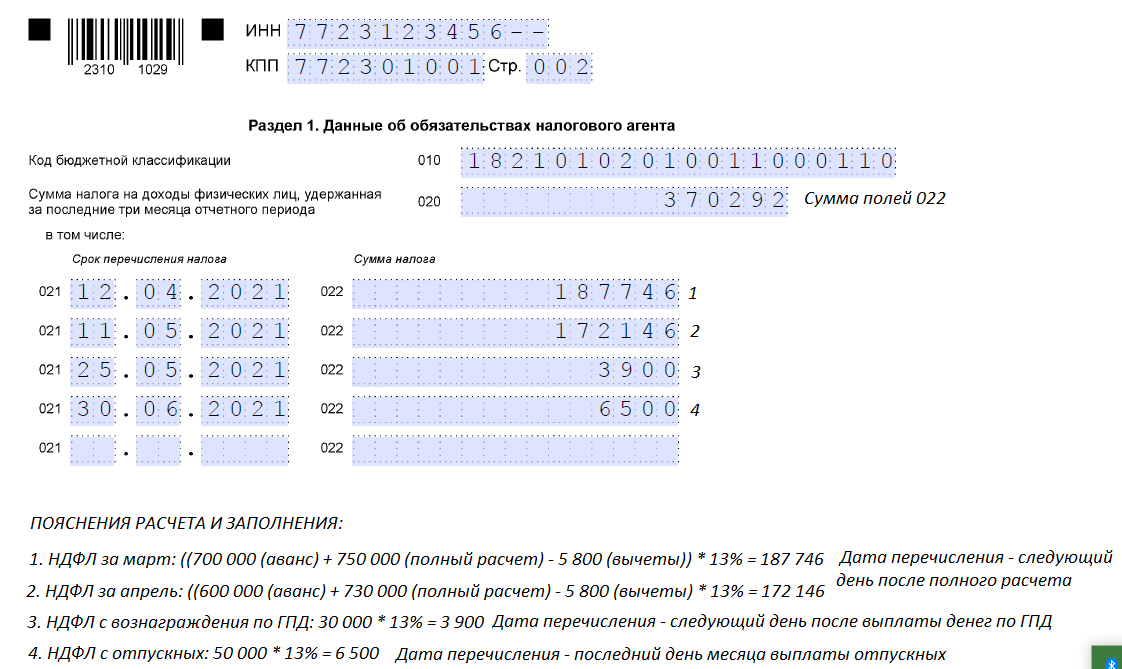

В разделе 1 формы 6-НДФЛ надо отражать операции по удержанию налога, которые были совершены за последние 3 месяца периода предоставления отчета, а также по возврату НДФЛ за этот период. Чтобы сформировать первую часть этого раздела (по налогу к уплате), вам нужно весь доход, с которого в отчетном периоде был удержан НДФЛ, разделить по датам и на каждую дату заполнить по несколько блоков строк:

Чтобы сформировать первую часть этого раздела (по налогу к уплате), вам нужно весь доход, с которого в отчетном периоде был удержан НДФЛ, разделить по датам и на каждую дату заполнить по несколько блоков строк:

- 021 — это нормативный срок перечисления налога в бюджет;

- 022 — сумма удержанного НДФЛ.

Совокупная сумма НДФЛ к уплате отражается по строке 020.

Аналогично заполняется раздел по возвращенному НДФЛ:

- в строке 030 — общая сумма возврата за последний квартал;

- строке 030 — дата возврата;

- строке 032 — сумма возврата.

Итоги

Данные раздела 1 6-НДФЛ отражают сведения, относящиеся только к последнему кварталу отчетного периода. Однако они должны увязываться с цифрами, попадающими в раздел 2, формируемый нарастающим итогом. В 2021 году в раздел 1 нужно включать тот НДФЛ, который был удержан в последние 3 месяца. Это отличие от прежней формы расчета, где в раздел 2 включали налог, срок уплаты которого (по НК РФ) приходится на отчетный квартал.

6-НДФЛ и 2-НДФЛ нужно подготовить на месяц раньше \ КонсультантПлюс

В этом году отчетность сдается не позднее 2 марта. Формы остались прежними, но для 6-НДФЛ обновлены контрольные соотношения. Теперь среднюю зарплату сотрудника сравнивают с МРОТ, а среднюю зарплату в организации — с этим же показателем у аналогичных юрлиц.

Новые правила сдачи отчетности

- За 2019 год нужно отчитаться не позднее 2 марта (с учетом переноса). Это почти на месяц раньше, чем в прошлом году.

- Снижен порог численности сотрудников, при котором обязательна электронная форма отчетности. Документы на бумаге теперь можно сдавать, только если численность штата организации составляет 10 человек и менее. Это следует из разъяснения ФНС.

- Если при проверке инспекция доначислила НДФЛ и вы погасили недоимку из своих денег, в справках и расчетах по сотрудникам эти суммы отражать не нужно.

- При подаче головной организацией отчета по закрытой обособке в поле для кода формы реорганизации (ликвидации) нужно указать «9».

В «шапке» форм приводятся ИНН и КПП головной организации (данные по подразделению вносятся в строку «ИНН/КПП реорганизованной организации»). Код ОКТМО вписывается по обособке.

В «шапке» форм приводятся ИНН и КПП головной организации (данные по подразделению вносятся в строку «ИНН/КПП реорганизованной организации»). Код ОКТМО вписывается по обособке. - Учтите изменение контрольных соотношений. Налоговики проверяют, чтобы средняя зарплата каждого сотрудника была не меньше МРОТ, а средняя зарплата в целом по организации — средней зарплаты в регионе (по той же отрасли экономики за прошлый год). Если это не так, возможно, занижена база. Вас попросят дать пояснения или исправить отчетность. Позже инспекция может провести другие мероприятия налогового контроля.

Особенности заполнения 6-НДФЛ

Проверьте, правильно ли отражаются в отчетности декабрьские выплаты: зарплата, премии, больничные пособия и отпускные.

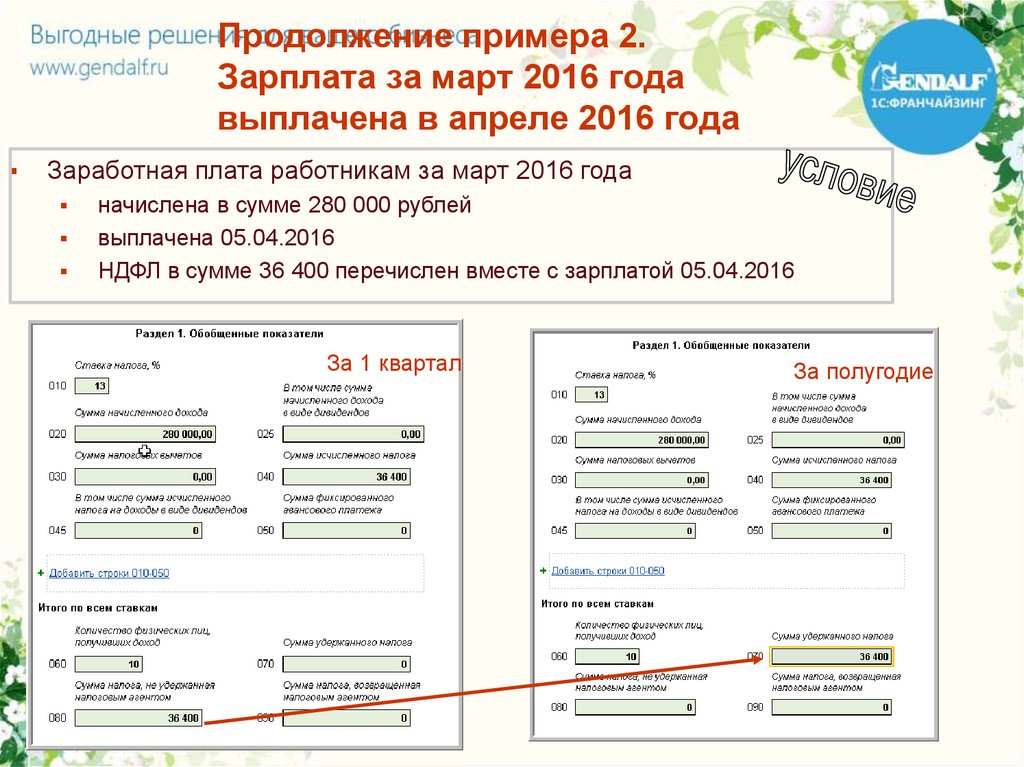

Зарплата и премия за декабрь. Месячная премия и зарплата отражаются в 6-НДФЛ одинаково. При заполнении раздела 1 обратите внимание на 4 строки.

В разделе 2 сложности обычно возникают при заполнении строк 100–120. Разобраться поможет наша таблица.

Разобраться поможет наша таблица.

Обратите внимание: зарплату и премию за декабрь, которые выплачены 31 декабря, не нужно показывать в разделе 2 расчета 6-НДФЛ за 2019 год, даже если вы успели перечислить налог в этот день.

Квартальные и годовые премии. Отражение в 6-НДФЛ премий за квартал и год зависит от того, когда они перечислены.

Обратите внимание: если премия выплачена 30 декабря или раньше, в строках 100 и 110 должна быть одна и та же дата — дата перечисления денег работнику.

Например, если 27 декабря компания выплатила премию за IV квартал, в разделе 2 нужно привести следующие даты:

Больничные пособия и отпускные. Если больничные пособия или отпускные выплачены в декабре, сведения о них включите в разделы 1 и 2 годового расчета. Если больничный закрыт в декабре, но пособие выплачено в январе, в расчет за 2019 год сведения включать не нужно.

В наших материалах вы найдете более подробную информацию о том, как в 6-НДФЛ отразить отпускные и больничные пособия.

Особенности заполнения 2-НДФЛ

Если вы выплачиваете физлицам доходы от операций с ценными бумагами, производными финансовыми инструментами или от ценных бумаг российских эмитентов, то отражение в 2-НДФЛ доходов позволяет не сдавать приложения N 2 к декларации по налогу на прибыль.

Конституция Иллинойса — Статья IX

Конституция Иллинойса — Статья IX

СТАТЬЯ IX

ДОХОД

РАЗДЕЛ 1. ПОЛНОМОЧИЯ ГОСУДАРСТВЕННЫХ ДОХОДОВ

Генеральная Ассамблея имеет исключительное право поднимать

доходов по закону, за исключением случаев, когда они ограничены или иным образом предусмотрены в

настоящей Конституции. Полномочия налогообложения не должны

сданы, приостановлены или заключены по контракту.

(Источник: Конституция штата Иллинойс.)

РАЗДЕЛ 2. НЕИМУЩЕСТВЕННЫЕ НАЛОГИ - КЛАССИФИКАЦИЯ,

Льготы, вычеты, надбавки

И КРЕДИТЫ

В любом законе, классифицирующем субъекты или объекты

неимущественные налоги или сборы, классы должны быть разумными

и предметы и объекты внутри каждого класса облагаются налогом

равномерно. Освобождения, вычеты, кредиты, возмещения и другие

надбавки должны быть разумными.

(Источник: Конституция штата Иллинойс.)

РАЗДЕЛ 3. ОГРАНИЧЕНИЯ ПО НАЛОГООБЛОЖЕНИЮ ПРИБЫЛИ

(a) Налог на доход или измеряемый им должен составлять

неградуированная ставка. В любой момент может быть не более

один такой налог, взимаемый Штатом для целей Штата на

физических лиц и один такой налог, взимаемый таким образом с корпораций. В

любой такой налог, взимаемый с корпораций, ставка не должна

превышать ставку, установленную для физических лиц, более чем на коэффициент

от 8 до 5.

(b) Законы, устанавливающие налоги на доход или измеряемые по нему, могут

принимать путем отсылки положения нормативных актов

Соединенные Штаты в том виде, в каком они существуют или впоследствии могут быть

изменились, с целью получения суммы дохода

с которого взимается налог.

(Источник: Конституция штата Иллинойс.)

РАЗДЕЛ 4. НАЛОГООБЛОЖЕНИЕ НЕДВИЖИМОСТИ

(a) За исключением случаев, предусмотренных настоящим Разделом, налоги

на недвижимое имущество взимается единообразно путем оценки

устанавливается в соответствии с законом, установленным Генеральной Ассамблеей.

Освобождения, вычеты, кредиты, возмещения и другие

надбавки должны быть разумными.

(Источник: Конституция штата Иллинойс.)

РАЗДЕЛ 3. ОГРАНИЧЕНИЯ ПО НАЛОГООБЛОЖЕНИЮ ПРИБЫЛИ

(a) Налог на доход или измеряемый им должен составлять

неградуированная ставка. В любой момент может быть не более

один такой налог, взимаемый Штатом для целей Штата на

физических лиц и один такой налог, взимаемый таким образом с корпораций. В

любой такой налог, взимаемый с корпораций, ставка не должна

превышать ставку, установленную для физических лиц, более чем на коэффициент

от 8 до 5.

(b) Законы, устанавливающие налоги на доход или измеряемые по нему, могут

принимать путем отсылки положения нормативных актов

Соединенные Штаты в том виде, в каком они существуют или впоследствии могут быть

изменились, с целью получения суммы дохода

с которого взимается налог.

(Источник: Конституция штата Иллинойс.)

РАЗДЕЛ 4. НАЛОГООБЛОЖЕНИЕ НЕДВИЖИМОСТИ

(a) За исключением случаев, предусмотренных настоящим Разделом, налоги

на недвижимое имущество взимается единообразно путем оценки

устанавливается в соответствии с законом, установленным Генеральной Ассамблеей. (b) С учетом таких ограничений, как Генеральная Ассамблея

могут в дальнейшем предписывать законом округа с населением

более 200 000 могут классифицировать или продолжать классифицировать реальные

имущества для целей налогообложения. Любая такая классификация

должны быть разумными, а оценки должны быть единообразными в пределах

каждый класс. Уровень исчисления или ставка налога

высший класс в графстве не должен превышать двух с половиной

умножить на уровень оценки или ставку налога самого низкого

класс в этом округе. Недвижимое имущество, используемое в сельском хозяйстве в

округ не должен оцениваться на более высоком уровне оценки

чем жилая недвижимость на одну семью в этом округе.

(c) Любое снижение стоимости недвижимого имущества

вызванные публичным сервитутом, могут быть вычтены при оценке

такое имущество.

(Источник: Конституция штата Иллинойс.)

РАЗДЕЛ 5. НАЛОГООБЛОЖЕНИЕ ЛИЧНОГО ИМУЩЕСТВА

(a) Генеральная Ассамблея по закону может классифицировать

имущества для целей налогообложения по оценке, отменить такие

налоги на любой или все классы и санкционировать взимание налогов

вместо налогообложения личного имущества по оценке.

(b) С учетом таких ограничений, как Генеральная Ассамблея

могут в дальнейшем предписывать законом округа с населением

более 200 000 могут классифицировать или продолжать классифицировать реальные

имущества для целей налогообложения. Любая такая классификация

должны быть разумными, а оценки должны быть единообразными в пределах

каждый класс. Уровень исчисления или ставка налога

высший класс в графстве не должен превышать двух с половиной

умножить на уровень оценки или ставку налога самого низкого

класс в этом округе. Недвижимое имущество, используемое в сельском хозяйстве в

округ не должен оцениваться на более высоком уровне оценки

чем жилая недвижимость на одну семью в этом округе.

(c) Любое снижение стоимости недвижимого имущества

вызванные публичным сервитутом, могут быть вычтены при оценке

такое имущество.

(Источник: Конституция штата Иллинойс.)

РАЗДЕЛ 5. НАЛОГООБЛОЖЕНИЕ ЛИЧНОГО ИМУЩЕСТВА

(a) Генеральная Ассамблея по закону может классифицировать

имущества для целей налогообложения по оценке, отменить такие

налоги на любой или все классы и санкционировать взимание налогов

вместо налогообложения личного имущества по оценке. (b) Любой адвалорный налог на личное имущество, отмененный или

до даты вступления в силу настоящей Конституции не может быть

восстановлен.

(c) Не позднее 1 января 19 года79, Генеральная Ассамблея

по закону отменяет все адвалорные налоги на личное имущество

и одновременно с этим и впоследствии заменяет все

доходы, потерянные единицами местного самоуправления и школой

округах в результате отмены адвалорной личной

налогов на имущество после 2 января 1971 г. Такие доходы

должны быть заменены введением общегосударственных налогов, кроме

стоимостные налоги на недвижимость, исключительно на эти классы

освобожден от бремени оплаты адвалорного личного имущества

налогов в связи с отменой таких налогов после

2 января 1971. Если какие-либо налоги, взимаемые за такую замену

целями являются налоги на доход или измеряемые им, такая замена

налоги не учитываются для целей ограничений

одного налога и соотношение 8 к 5, как указано в Разделе 3(а)

настоящей статьи.

(Источник: Конституция штата Иллинойс.

(b) Любой адвалорный налог на личное имущество, отмененный или

до даты вступления в силу настоящей Конституции не может быть

восстановлен.

(c) Не позднее 1 января 19 года79, Генеральная Ассамблея

по закону отменяет все адвалорные налоги на личное имущество

и одновременно с этим и впоследствии заменяет все

доходы, потерянные единицами местного самоуправления и школой

округах в результате отмены адвалорной личной

налогов на имущество после 2 января 1971 г. Такие доходы

должны быть заменены введением общегосударственных налогов, кроме

стоимостные налоги на недвижимость, исключительно на эти классы

освобожден от бремени оплаты адвалорного личного имущества

налогов в связи с отменой таких налогов после

2 января 1971. Если какие-либо налоги, взимаемые за такую замену

целями являются налоги на доход или измеряемые им, такая замена

налоги не учитываются для целей ограничений

одного налога и соотношение 8 к 5, как указано в Разделе 3(а)

настоящей статьи.

(Источник: Конституция штата Иллинойс. )

РАЗДЕЛ 6. ОСВОБОЖДЕНИЕ ОТ НАЛОГООБЛОЖЕНИЯ ИМУЩЕСТВА

Общее собрание по закону может освобождать от налогообложения только

собственность государства, органов местного самоуправления и

школьные округа и собственность, используемая исключительно для

сельскохозяйственных и садоводческих обществ, а также для школы,

религиозные, кладбищенские и благотворительные цели. Генерал

Собрание по закону может предоставлять льготы по усадьбе или арендную плату.

кредиты.

(Источник: Конституция штата Иллинойс.)

РАЗДЕЛ 7. ПЕРЕКРЫВАЮЩИЕСЯ НАЛОГОВЫЕ РАЙОНЫ

Генеральная Ассамблея может предусмотреть законом справедливое

распределение бремени налогообложения имущества, расположенного

в налоговых округах, которые находятся более чем в одном округе.

(Источник: Конституция штата Иллинойс.)

РАЗДЕЛ 8. НАЛОГ С ПРОДАЖ

(а) Недвижимое имущество не может быть продано за неуплату

налогов или специальных сборов без судебного разбирательства.

(b) Право выкупа со всех продаж реальных

имущества за неуплату налогов или специальных сборов,

за исключением случаев, предусмотренных в подразделах (c) и (d), должны существовать в

благосклонность собственников и лиц, заинтересованных в таком недвижимом имуществе

не менее 2 лет после таких продаж.

)

РАЗДЕЛ 6. ОСВОБОЖДЕНИЕ ОТ НАЛОГООБЛОЖЕНИЯ ИМУЩЕСТВА

Общее собрание по закону может освобождать от налогообложения только

собственность государства, органов местного самоуправления и

школьные округа и собственность, используемая исключительно для

сельскохозяйственных и садоводческих обществ, а также для школы,

религиозные, кладбищенские и благотворительные цели. Генерал

Собрание по закону может предоставлять льготы по усадьбе или арендную плату.

кредиты.

(Источник: Конституция штата Иллинойс.)

РАЗДЕЛ 7. ПЕРЕКРЫВАЮЩИЕСЯ НАЛОГОВЫЕ РАЙОНЫ

Генеральная Ассамблея может предусмотреть законом справедливое

распределение бремени налогообложения имущества, расположенного

в налоговых округах, которые находятся более чем в одном округе.

(Источник: Конституция штата Иллинойс.)

РАЗДЕЛ 8. НАЛОГ С ПРОДАЖ

(а) Недвижимое имущество не может быть продано за неуплату

налогов или специальных сборов без судебного разбирательства.

(b) Право выкупа со всех продаж реальных

имущества за неуплату налогов или специальных сборов,

за исключением случаев, предусмотренных в подразделах (c) и (d), должны существовать в

благосклонность собственников и лиц, заинтересованных в таком недвижимом имуществе

не менее 2 лет после таких продаж. (c) Право выкупа при продаже за неуплату

налогов или специальной оценки земельного участка

который: (1) представляет собой свободную несельскохозяйственную недвижимость или (2) содержит

улучшение, состоящее из строения или сооружений, каждое из

который содержит 7 или более жилых единиц или (3) является

коммерческая или промышленная недвижимость; будет существовать в пользу

собственники и лица, заинтересованные в таком недвижимом имуществе за не

менее чем через год после таких продаж.

(d) Право выкупа при продаже за неуплату

налогов или специальных оценок земельного участка недвижимого имущества

который: (1) представляет собой свободную несельскохозяйственную недвижимость или (2) содержит

улучшение, состоящее из строения или сооружений, каждое из

который содержит 7 или более жилых единиц или (3) является

коммерческая или промышленная недвижимость; и на котором все или

часть общих налогов за каждый из 2 и более лет составляет

делинквент должен существовать в пользу собственников и лиц

интересуются такой недвижимостью не менее 6 месяцев

после таких продаж.

(c) Право выкупа при продаже за неуплату

налогов или специальной оценки земельного участка

который: (1) представляет собой свободную несельскохозяйственную недвижимость или (2) содержит

улучшение, состоящее из строения или сооружений, каждое из

который содержит 7 или более жилых единиц или (3) является

коммерческая или промышленная недвижимость; будет существовать в пользу

собственники и лица, заинтересованные в таком недвижимом имуществе за не

менее чем через год после таких продаж.

(d) Право выкупа при продаже за неуплату

налогов или специальных оценок земельного участка недвижимого имущества

который: (1) представляет собой свободную несельскохозяйственную недвижимость или (2) содержит

улучшение, состоящее из строения или сооружений, каждое из

который содержит 7 или более жилых единиц или (3) является

коммерческая или промышленная недвижимость; и на котором все или

часть общих налогов за каждый из 2 и более лет составляет

делинквент должен существовать в пользу собственников и лиц

интересуются такой недвижимостью не менее 6 месяцев

после таких продаж. (e) Владельцы, жильцы и заинтересованные стороны должны быть

после заблаговременного уведомления о продаже и даты

истечения срока выкупа в качестве Генерального

Собрание предусмотрено законом.

(Источник: поправка, принятая на всеобщих выборах 6 ноября

1990.)

РАЗДЕЛ 9. ГОСУДАРСТВЕННЫЙ ДОЛГ

(a) Государственный долг не может быть принят, за исключением случаев, предусмотренных

в этой секции. Для целей настоящего раздела «Государственные

долг" означает облигации или другие доказательства долга, которые

обеспечены полной верой и доверием государства или

должны быть возмещены, прямо или косвенно, от налога

доходов и которые несет государство, любой департамент,

орган, государственная корпорация или квазигосударственная корпорация

штат, любой государственный колледж или университет, или любой другой

государственное учреждение, созданное государством, а не единицами местного

правительства или школьных округов.

(b) Государственный долг для конкретных целей может быть принят или

выплата государственного или иного долга, гарантированная в таких размерах

как может быть предусмотрено законом, принятым голосованием

три пятых членов, избранных в каждую палату

Генеральная ассамблея или закон, одобренный большинством

избиратели, голосующие по этому вопросу на следующих всеобщих выборах

следующий проход.

(e) Владельцы, жильцы и заинтересованные стороны должны быть

после заблаговременного уведомления о продаже и даты

истечения срока выкупа в качестве Генерального

Собрание предусмотрено законом.

(Источник: поправка, принятая на всеобщих выборах 6 ноября

1990.)

РАЗДЕЛ 9. ГОСУДАРСТВЕННЫЙ ДОЛГ

(a) Государственный долг не может быть принят, за исключением случаев, предусмотренных

в этой секции. Для целей настоящего раздела «Государственные

долг" означает облигации или другие доказательства долга, которые

обеспечены полной верой и доверием государства или

должны быть возмещены, прямо или косвенно, от налога

доходов и которые несет государство, любой департамент,

орган, государственная корпорация или квазигосударственная корпорация

штат, любой государственный колледж или университет, или любой другой

государственное учреждение, созданное государством, а не единицами местного

правительства или школьных округов.

(b) Государственный долг для конкретных целей может быть принят или

выплата государственного или иного долга, гарантированная в таких размерах

как может быть предусмотрено законом, принятым голосованием

три пятых членов, избранных в каждую палату

Генеральная ассамблея или закон, одобренный большинством

избиратели, голосующие по этому вопросу на следующих всеобщих выборах

следующий проход. Любой закон, предусматривающий возникновение или

гарантирование долга устанавливает конкретные цели

и способ погашения.

(c) Государственный долг в ожидании доходов, которые будут

собранные в финансовом году, могут быть понесены по закону в

сумма, не превышающая 5% государственных ассигнований на

тот финансовый год. Такая задолженность списывается с

доходов, реализованных в этом финансовом году.

(d) Государственный долг может быть принят законом в сумме, не

превышает 15% ассигнований штата на этот бюджетный

года для покрытия дефицита, вызванного авариями или отказами

доход. Такой закон должен предусматривать, что долг должен быть погашен

в течение одного года с даты его возникновения.

(e) Государственный долг может возникнуть по закону для возмещения

непогашенный государственный долг, если погашение долга наступает в течение

срок непогашенного государственного долга.

f) Государство, ведомства, органы власти, общественность

корпорации и квазигосударственные корпорации государства,

Государственные колледжи и университеты и другие государственные учреждения

созданные государством, могут выпускать облигации или другие свидетельства

долги, которые не обеспечены полной верой и

кредитные или налоговые поступления государства, не требующие погашения,

прямо или косвенно, из налоговых поступлений, для таких целей

и в таких количествах, которые могут быть разрешены законом.

Любой закон, предусматривающий возникновение или

гарантирование долга устанавливает конкретные цели

и способ погашения.

(c) Государственный долг в ожидании доходов, которые будут

собранные в финансовом году, могут быть понесены по закону в

сумма, не превышающая 5% государственных ассигнований на

тот финансовый год. Такая задолженность списывается с

доходов, реализованных в этом финансовом году.

(d) Государственный долг может быть принят законом в сумме, не

превышает 15% ассигнований штата на этот бюджетный

года для покрытия дефицита, вызванного авариями или отказами

доход. Такой закон должен предусматривать, что долг должен быть погашен

в течение одного года с даты его возникновения.

(e) Государственный долг может возникнуть по закону для возмещения

непогашенный государственный долг, если погашение долга наступает в течение

срок непогашенного государственного долга.

f) Государство, ведомства, органы власти, общественность

корпорации и квазигосударственные корпорации государства,

Государственные колледжи и университеты и другие государственные учреждения

созданные государством, могут выпускать облигации или другие свидетельства

долги, которые не обеспечены полной верой и

кредитные или налоговые поступления государства, не требующие погашения,

прямо или косвенно, из налоговых поступлений, для таких целей

и в таких количествах, которые могут быть разрешены законом. (Источник: Конституция штата Иллинойс.)

РАЗДЕЛ 10. ДОХОД СТАТЬЯ НЕ ОГРАНИЧИВАЕТСЯ

Настоящая статья не уточняется и не ограничивается

положения статьи VII настоящей Конституции, касающиеся

размер большинства в Генеральной Ассамблее, необходимый для

отрицать или ограничивать право взимать налоги, предоставленное единицам местного

правительство.

(Источник: Конституция штата Иллинойс.)

РАЗДЕЛ 11. ТРАНСПОРТНЫЕ СРЕДСТВА

(a) Никаких денежных средств, включая доходы от облигаций, полученных от налогов,

сборы, акцизы или лицензионные сборы, связанные с регистрацией,

права собственности, эксплуатации или использования транспортных средств, или связанных с использованием

автомагистралей, дорог, улиц, мостов, общественного транспорта, междугородних

пассажирских поездов, портов, аэропортов или топлива, используемого для

движущиеся транспортные средства или полученные от налогов, сборов, акцизов или

лицензионные сборы, относящиеся к любым другим видам транспорта

инфраструктура или транспортная операция, должны быть израсходованы

для целей, отличных от предусмотренных в подразделах (b) и (c).

(Источник: Конституция штата Иллинойс.)

РАЗДЕЛ 10. ДОХОД СТАТЬЯ НЕ ОГРАНИЧИВАЕТСЯ

Настоящая статья не уточняется и не ограничивается

положения статьи VII настоящей Конституции, касающиеся

размер большинства в Генеральной Ассамблее, необходимый для

отрицать или ограничивать право взимать налоги, предоставленное единицам местного

правительство.

(Источник: Конституция штата Иллинойс.)

РАЗДЕЛ 11. ТРАНСПОРТНЫЕ СРЕДСТВА

(a) Никаких денежных средств, включая доходы от облигаций, полученных от налогов,

сборы, акцизы или лицензионные сборы, связанные с регистрацией,

права собственности, эксплуатации или использования транспортных средств, или связанных с использованием

автомагистралей, дорог, улиц, мостов, общественного транспорта, междугородних

пассажирских поездов, портов, аэропортов или топлива, используемого для

движущиеся транспортные средства или полученные от налогов, сборов, акцизов или

лицензионные сборы, относящиеся к любым другим видам транспорта

инфраструктура или транспортная операция, должны быть израсходованы

для целей, отличных от предусмотренных в подразделах (b) и (c). (b) Транспортные средства могут расходоваться на следующее:

расходы на администрирование законов, связанных с транспортными средствами и

транспорт, включая обязательные возвраты и корректировки

предусмотренные в этих законах; оплата дорожных обязательств; расходы

на строительство, реконструкцию, техническое обслуживание, ремонт и

благоустройство автомобильных дорог, дорог, улиц, мостов, общественного транспорта,

междугородняя пассажирская железная дорога, порты, аэропорты или другие формы

транспорт; и другие установленные законом цели дорожного движения.

Транспортные средства также могут быть израсходованы для государства или

местная доля средств на шоссе, чтобы соответствовать шоссе федеральной помощи

средств и расходов на разделение уровней автомобильных дорог и

железнодорожные переезды, в том числе ограждение одноуровневых автомобильных дорог

и железнодорожных переездов, а в отношении органов местного самоуправления

другие транспортные цели, предусмотренные законодательством.

(b) Транспортные средства могут расходоваться на следующее:

расходы на администрирование законов, связанных с транспортными средствами и

транспорт, включая обязательные возвраты и корректировки

предусмотренные в этих законах; оплата дорожных обязательств; расходы

на строительство, реконструкцию, техническое обслуживание, ремонт и

благоустройство автомобильных дорог, дорог, улиц, мостов, общественного транспорта,

междугородняя пассажирская железная дорога, порты, аэропорты или другие формы

транспорт; и другие установленные законом цели дорожного движения.

Транспортные средства также могут быть израсходованы для государства или

местная доля средств на шоссе, чтобы соответствовать шоссе федеральной помощи

средств и расходов на разделение уровней автомобильных дорог и

железнодорожные переезды, в том числе ограждение одноуровневых автомобильных дорог

и железнодорожных переездов, а в отношении органов местного самоуправления

другие транспортные цели, предусмотренные законодательством. (c) Расходы на исполнение законов, касающихся транспортных средств и

транспорт ограничивается прямыми программными расходами

связанные со следующим: соблюдение правил дорожного движения, железной дороги,

и законы об автотранспортных перевозчиках; безопасность автомагистралей, дорог, улиц,

мосты, общественный транспорт, междугородние пассажирские железные дороги, порты или

аэропорты; и строительство, реконструкция, благоустройство,

ремонт, техническое обслуживание, эксплуатация и управление

автомагистралей, в соответствии с любыми соответствующими положениями закона или любой целью

связанные или связанные с, включая разделение уровней автомагистралей

и железнодорожные переезды. Ограничения затрат на

администрирование законов, связанных с транспортными средствами и транспортом

в соответствии с настоящим подразделом (c) также включает прямую программу

расходы, связанные с требованиями компенсации работникам в связи со смертью или

травмы работников государственного транспортного агентства; в

приобретение земли и возведение зданий для шоссе

целях, в том числе для приобретения полосы отвода

или для проведения расследований с целью определения разумно ожидаемого

будущие потребности шоссе; составление обзоров, планов,

спецификации и сметы на строительство и

содержание взлетно-посадочных полос и автомагистралей.

(c) Расходы на исполнение законов, касающихся транспортных средств и

транспорт ограничивается прямыми программными расходами

связанные со следующим: соблюдение правил дорожного движения, железной дороги,

и законы об автотранспортных перевозчиках; безопасность автомагистралей, дорог, улиц,

мосты, общественный транспорт, междугородние пассажирские железные дороги, порты или

аэропорты; и строительство, реконструкция, благоустройство,

ремонт, техническое обслуживание, эксплуатация и управление

автомагистралей, в соответствии с любыми соответствующими положениями закона или любой целью

связанные или связанные с, включая разделение уровней автомагистралей

и железнодорожные переезды. Ограничения затрат на

администрирование законов, связанных с транспортными средствами и транспортом

в соответствии с настоящим подразделом (c) также включает прямую программу

расходы, связанные с требованиями компенсации работникам в связи со смертью или

травмы работников государственного транспортного агентства; в

приобретение земли и возведение зданий для шоссе

целях, в том числе для приобретения полосы отвода

или для проведения расследований с целью определения разумно ожидаемого

будущие потребности шоссе; составление обзоров, планов,

спецификации и сметы на строительство и

содержание взлетно-посадочных полос и автомагистралей. Расходы, связанные

на строительство и обслуживание взлетно-посадочных полос и

автомагистрали в соответствии с настоящим подразделом (c) предназначены для

обеспечение доступа к военным и военно-морским резервациям,

предприятия оборонной промышленности, объекты оборонно-промышленного комплекса и источники сырья

материалов, включая замену существующих дорог и

соединения с автомагистралями отключены от общего использования в военных и

военно-морские резервации, оборонная промышленность и оборонная промышленность

сайты или покупка права проезда.

(d) Ни один из доходов, указанных в подразделе (а)

настоящий раздел путем передачи, взаимозачета или иным образом

направлено на любые цели, кроме тех, которые описаны в

подразделы (б) и (в) настоящего Раздела.

(e) Если Генеральная Ассамблея выделяет средства на режим

транспорта, не описанного в настоящем разделе, Генеральная

Собрание должно предусмотреть специальный источник финансирования.

(f) Федеральные средства могут расходоваться на любые разрешенные цели

по федеральному закону.

Расходы, связанные

на строительство и обслуживание взлетно-посадочных полос и

автомагистрали в соответствии с настоящим подразделом (c) предназначены для

обеспечение доступа к военным и военно-морским резервациям,

предприятия оборонной промышленности, объекты оборонно-промышленного комплекса и источники сырья

материалов, включая замену существующих дорог и

соединения с автомагистралями отключены от общего использования в военных и

военно-морские резервации, оборонная промышленность и оборонная промышленность

сайты или покупка права проезда.

(d) Ни один из доходов, указанных в подразделе (а)

настоящий раздел путем передачи, взаимозачета или иным образом

направлено на любые цели, кроме тех, которые описаны в

подразделы (б) и (в) настоящего Раздела.

(e) Если Генеральная Ассамблея выделяет средства на режим

транспорта, не описанного в настоящем разделе, Генеральная

Собрание должно предусмотреть специальный источник финансирования.

(f) Федеральные средства могут расходоваться на любые разрешенные цели

по федеральному закону. (Источник: поправка, принятая на всеобщих выборах 8 ноября

2016.)

(Источник: поправка, принятая на всеобщих выборах 8 ноября

2016.)

к предыдущему

Статья

к следующей статье

к основному Уставу

стр.

Физическое лицо-нерезидент на AY 2022-2023

- Дом

- Помощь

- Плательщик налога

Декларации и формы, применимые для физических лиц-нерезидентов за AY 2022–2023

Отказ от ответственности: Содержимое этой страницы предназначено только для обзора и общего руководства и не является исчерпывающим. Полную информацию и рекомендации см. в Законе о подоходном налоге, Правилах и уведомлениях. |

Физическое лицо-нерезидент — физическое лицо, не являющееся резидентом Индии для целей налогообложения. Чтобы определить, является ли физическое лицо нерезидентом или нет, его статус проживания должен быть определен в соответствии с 6 Закона о подоходном налоге, 19.61, как указано ниже:

Чтобы определить, является ли физическое лицо нерезидентом или нет, его статус проживания должен быть определен в соответствии с 6 Закона о подоходном налоге, 19.61, как указано ниже:

Физическое лицо будет считаться резидентом Индии в любом предыдущем году, если оно / она удовлетворяет любому из следующих условий:

1. Если он / она находится в Индии в течение 182 дней. , или более в течение предыдущего года или

2. Если он / она находится в Индии в течение 60 дней или более в течение предыдущего года и 365 дней или более в течение 4 лет, непосредственно предшествующих предыдущему году.

Физическое лицо, которое не удовлетворяет обоим условиям , как указано выше, будет рассматриваться как Нерезидент в предыдущем году.

Однако в отношении гражданина Индии и лица индийского происхождения, посещающего Индию в течение года, период в 60 дней, упомянутый в пункте (2) выше, заменяется на 182 дня. Аналогичная льгота предоставляется гражданину Индии, который покидает Индию в любой предыдущий год в качестве члена экипажа или с целью трудоустройства за пределами Индии.

Аналогичная льгота предоставляется гражданину Индии, который покидает Индию в любой предыдущий год в качестве члена экипажа или с целью трудоустройства за пределами Индии.

Закон о финансах, 2020 г., w.e.f. На 2021–2022 годы оценки были внесены поправки в указанное выше исключение, предусматривающие замену 60-дневного периода, указанного в пункте (2) выше, 120-дневным периодом, если гражданин Индии или лицо индийского происхождения, чей общий доход, кроме дохода от Иностранные источники, превышает 15 лакхов в предыдущем году.

Закон о финансах 2020 года также ввел новый раздел 6(1A), который применяется с 2021-22 года оценки. В нем предусматривается, что гражданин Индии с общим доходом, превышающим 15 лакхов (кроме доходов из иностранных источников), считается резидентом Индии, если он / она не подлежит уплате налогов в какой-либо стране.

| 1. ИТР-2 — Для физических лиц-нерезидентов | ||

|---|---|---|

Этот возврат применим к физическому лицу (резиденту или нерезиденту) и индуистской неделимой семье (HUF)

|

2. ITR-3 – Для физических лиц-нерезидентов ITR-3 – Для физических лиц-нерезидентов | ||

|---|---|---|

Этот возврат применим для физических лиц (независимо от того, являются ли они резидентами или нерезидентами) и индуистской неделимой семьи (HUF)

|

Применимые формы

| 1. Форма 12BB – Сведения о требованиях работника о вычете налога (u/s192) | ||||

|---|---|---|---|---|

|

2. Форма 16 — Подробная информация о налоге, удержанном у источника выплаты заработной платы (Свидетельство u/s 203 Закона о подоходном налоге, 1961 г.) Форма 16 — Подробная информация о налоге, удержанном у источника выплаты заработной платы (Свидетельство u/s 203 Закона о подоходном налоге, 1961 г.) | ||||

|---|---|---|---|---|

|

|

| 4. Форма 26AS – Годовой информационный отчет | ||||

|---|---|---|---|---|

|

5. Форма 10E – Форма для предоставления сведений о доходах для требования помощи U/S 89(1), когда заработная плата выплачивается с задержкой или авансом Форма 10E – Форма для предоставления сведений о доходах для требования помощи U/S 89(1), когда заработная плата выплачивается с задержкой или авансом | ||||

|---|---|---|---|---|

|

| 6. Форма 3CB-3CD | ||||

|---|---|---|---|---|

|

| 7. Форма 3CEB | ||||

|---|---|---|---|---|

|

8. Форма 3CE Форма 3CE | ||||

|---|---|---|---|---|

|

Налоговые льготы для AY 2022-23

Физическое лицо-нерезидент может выбрать существующий налоговый режим или новый налоговый режим с более низкой ставкой налогообложения (u/s 115BAC Закона о подоходном налоге) .

Налогоплательщику, выбирающему льготные ставки в новом налоговом режиме, не будут предоставлены определенные льготы и вычеты (например, 80C, 80D, 80TTB, HRA), доступные в действующем налоговом режиме.

Примечание: Ставки дополнительных сборов и льгот на здравоохранение и образование одинаковы для обоих налоговых режимов. | ||||||||||||||||||||||||||||||||||||

Доплата, Незначительная помощь, а также пособие на здравоохранение и образование

|

Инвестиции/платежи/доход, на которые я могу получить налоговую льготу

Раздел 24 (b) – Вычет из дохода от собственности на проценты, выплаченные по жилищной ссуде и ссуде на улучшение жилья. В случае собственного жилья верхний предел вычета процентов, выплачиваемых по жилищной ссуде, составляет 2 00 000 фунтов стерлингов. Однако этот вычет недоступен для лиц, выбравших Новый налоговый режим.

Допустимые проценты по кредиту u/s 24(b) приведены в таблице ниже —

| Характер имущества | Когда был кредит | Цель займа | Допустимый (максимальный предел) |

| Самозанятый | Не позднее 1 апреля 1999 г. | Строительство или покупка жилья | 2 00 000 ₹ |

| Не позднее 1 апреля 1999 | Для ремонта дома | ₹ 30 000 | |

| До 1 апреля 1999 г. | Строительство или покупка жилья | ₹ 30 000 | |

| До 1 апреля 1999 г. | Для ремонта дома | ₹ 30 000 | |

| Выпуск | В любое время | Строительство или покупка жилья | Фактическое значение без ограничений |

Налоговые вычеты, указанные в главе VI-A Закона о подоходном налоге

Эти вычеты не будут доступны налогоплательщику, выбирающему новый налоговый режим u/s 115 BAC, за исключением вычета u/s 80CCD (2) и 80JJAA, которые также будут доступны в рамках нового налогового режима:

| 80C, 80CCC, 80CCD (1) | |||||||||

|---|---|---|---|---|---|---|---|---|---|

Вычет в счет платежей, произведенных на:

|

| ||||||||

| 80CCD (1B) | |||

|---|---|---|---|

| Отчисления в счет пенсионной системы центрального правительства, за исключением отчислений, заявленных в соответствии с 80CCD(1) |

| ||

| 80CCD (2) | ||||||||||

|---|---|---|---|---|---|---|---|---|---|---|

Вычет в счет взноса работодателя в Пенсионную схему центрального правительства

|

| 80Е | |||

|---|---|---|---|

| Вычет в счет процентных платежей по кредиту на получение высшего образования для себя или родственника |

| ||

| 80EE | |||

|---|---|---|---|

Вычет в счет процентных платежей по кредиту, взятому на приобретение жилого дома, где кредит санкционирован в период с 1 апреля 2016 г. по 31 марта 2017 г. по 31 марта 2017 г. |

| ||

| 80EEA | |||

|---|---|---|---|

| Вычет в счет процентных платежей по кредиту, взятому на приобретение жилого дома впервые, если кредит санкционирован в период с 1 апреля 2019 г.до 31 марта 2022 года, и вычет не должен был требоваться по номеру u/s 80EE |

| ||

| 80EEB | |||

|---|---|---|---|

Вычет в счет процентных платежей по кредиту на покупку электромобиля, если кредит санкционирован в период с 1 апреля 2019 г. до 31 марта 2023 г. до 31 марта 2023 г. |

| ||

| 80ГГ | |||

|---|---|---|---|

Вычет в счет арендной платы за дом и применяется только для тех, для кого HRA не является частью заработной платы. В качестве вычета допускается наименьшее из следующего:

Примечание : Форма 10BA должна быть подана для получения этого вычета. |

| 80GGA | |||||

|---|---|---|---|---|---|

Вычет на пожертвования на научные исследования или развитие сельских районов. Пожертвования подлежат вычету по следующим категориям:

Примечание: В соответствии с этим разделом не допускается вычет в отношении пожертвований наличными, превышающих 2000 фунтов стерлингов, или если валовой общий доход включает доход от прибыли / доходов от бизнеса / профессии. |

| 80GGC | |||

|---|---|---|---|

| Отчисления в счет пожертвований политической партии или Избирательному фонду |

| ||

| 80IB | |||||

|---|---|---|---|---|---|

Вычет в пользу прибыли и прибыли от указанного бизнеса. 100 % прибыли в течение 10 лет с AY, в котором он утвержден уполномоченным органом (если он утвержден после 31 марта 2000 года, но до 1 апреля 2007 года) Вычет в соответствии с данным разделом предоставляется Налогоплательщику, общий валовой доход которого включает любые Прибыли и Доходы, полученные от деятельности:

|

В «шапке» форм приводятся ИНН и КПП головной организации (данные по подразделению вносятся в строку «ИНН/КПП реорганизованной организации»). Код ОКТМО вписывается по обособке.

В «шапке» форм приводятся ИНН и КПП головной организации (данные по подразделению вносятся в строку «ИНН/КПП реорганизованной организации»). Код ОКТМО вписывается по обособке. Освобождения, вычеты, кредиты, возмещения и другие

надбавки должны быть разумными.

(Источник: Конституция штата Иллинойс.)

РАЗДЕЛ 3. ОГРАНИЧЕНИЯ ПО НАЛОГООБЛОЖЕНИЮ ПРИБЫЛИ

(a) Налог на доход или измеряемый им должен составлять

неградуированная ставка. В любой момент может быть не более

один такой налог, взимаемый Штатом для целей Штата на

физических лиц и один такой налог, взимаемый таким образом с корпораций. В

любой такой налог, взимаемый с корпораций, ставка не должна

превышать ставку, установленную для физических лиц, более чем на коэффициент

от 8 до 5.

(b) Законы, устанавливающие налоги на доход или измеряемые по нему, могут

принимать путем отсылки положения нормативных актов

Соединенные Штаты в том виде, в каком они существуют или впоследствии могут быть

изменились, с целью получения суммы дохода

с которого взимается налог.

(Источник: Конституция штата Иллинойс.)

РАЗДЕЛ 4. НАЛОГООБЛОЖЕНИЕ НЕДВИЖИМОСТИ

(a) За исключением случаев, предусмотренных настоящим Разделом, налоги

на недвижимое имущество взимается единообразно путем оценки

устанавливается в соответствии с законом, установленным Генеральной Ассамблеей.

Освобождения, вычеты, кредиты, возмещения и другие

надбавки должны быть разумными.

(Источник: Конституция штата Иллинойс.)

РАЗДЕЛ 3. ОГРАНИЧЕНИЯ ПО НАЛОГООБЛОЖЕНИЮ ПРИБЫЛИ

(a) Налог на доход или измеряемый им должен составлять

неградуированная ставка. В любой момент может быть не более

один такой налог, взимаемый Штатом для целей Штата на

физических лиц и один такой налог, взимаемый таким образом с корпораций. В

любой такой налог, взимаемый с корпораций, ставка не должна

превышать ставку, установленную для физических лиц, более чем на коэффициент

от 8 до 5.

(b) Законы, устанавливающие налоги на доход или измеряемые по нему, могут

принимать путем отсылки положения нормативных актов

Соединенные Штаты в том виде, в каком они существуют или впоследствии могут быть

изменились, с целью получения суммы дохода

с которого взимается налог.

(Источник: Конституция штата Иллинойс.)

РАЗДЕЛ 4. НАЛОГООБЛОЖЕНИЕ НЕДВИЖИМОСТИ

(a) За исключением случаев, предусмотренных настоящим Разделом, налоги

на недвижимое имущество взимается единообразно путем оценки

устанавливается в соответствии с законом, установленным Генеральной Ассамблеей. (b) С учетом таких ограничений, как Генеральная Ассамблея

могут в дальнейшем предписывать законом округа с населением

более 200 000 могут классифицировать или продолжать классифицировать реальные

имущества для целей налогообложения. Любая такая классификация

должны быть разумными, а оценки должны быть единообразными в пределах

каждый класс. Уровень исчисления или ставка налога

высший класс в графстве не должен превышать двух с половиной

умножить на уровень оценки или ставку налога самого низкого

класс в этом округе. Недвижимое имущество, используемое в сельском хозяйстве в

округ не должен оцениваться на более высоком уровне оценки

чем жилая недвижимость на одну семью в этом округе.

(c) Любое снижение стоимости недвижимого имущества

вызванные публичным сервитутом, могут быть вычтены при оценке

такое имущество.

(Источник: Конституция штата Иллинойс.)

РАЗДЕЛ 5. НАЛОГООБЛОЖЕНИЕ ЛИЧНОГО ИМУЩЕСТВА

(a) Генеральная Ассамблея по закону может классифицировать

имущества для целей налогообложения по оценке, отменить такие

налоги на любой или все классы и санкционировать взимание налогов

вместо налогообложения личного имущества по оценке.

(b) С учетом таких ограничений, как Генеральная Ассамблея

могут в дальнейшем предписывать законом округа с населением

более 200 000 могут классифицировать или продолжать классифицировать реальные

имущества для целей налогообложения. Любая такая классификация

должны быть разумными, а оценки должны быть единообразными в пределах

каждый класс. Уровень исчисления или ставка налога

высший класс в графстве не должен превышать двух с половиной

умножить на уровень оценки или ставку налога самого низкого

класс в этом округе. Недвижимое имущество, используемое в сельском хозяйстве в

округ не должен оцениваться на более высоком уровне оценки

чем жилая недвижимость на одну семью в этом округе.

(c) Любое снижение стоимости недвижимого имущества

вызванные публичным сервитутом, могут быть вычтены при оценке

такое имущество.

(Источник: Конституция штата Иллинойс.)

РАЗДЕЛ 5. НАЛОГООБЛОЖЕНИЕ ЛИЧНОГО ИМУЩЕСТВА

(a) Генеральная Ассамблея по закону может классифицировать

имущества для целей налогообложения по оценке, отменить такие

налоги на любой или все классы и санкционировать взимание налогов

вместо налогообложения личного имущества по оценке. (b) Любой адвалорный налог на личное имущество, отмененный или

до даты вступления в силу настоящей Конституции не может быть

восстановлен.

(c) Не позднее 1 января 19 года79, Генеральная Ассамблея

по закону отменяет все адвалорные налоги на личное имущество

и одновременно с этим и впоследствии заменяет все

доходы, потерянные единицами местного самоуправления и школой

округах в результате отмены адвалорной личной

налогов на имущество после 2 января 1971 г. Такие доходы

должны быть заменены введением общегосударственных налогов, кроме

стоимостные налоги на недвижимость, исключительно на эти классы

освобожден от бремени оплаты адвалорного личного имущества

налогов в связи с отменой таких налогов после

2 января 1971. Если какие-либо налоги, взимаемые за такую замену

целями являются налоги на доход или измеряемые им, такая замена

налоги не учитываются для целей ограничений

одного налога и соотношение 8 к 5, как указано в Разделе 3(а)

настоящей статьи.

(Источник: Конституция штата Иллинойс.

(b) Любой адвалорный налог на личное имущество, отмененный или

до даты вступления в силу настоящей Конституции не может быть

восстановлен.

(c) Не позднее 1 января 19 года79, Генеральная Ассамблея

по закону отменяет все адвалорные налоги на личное имущество

и одновременно с этим и впоследствии заменяет все

доходы, потерянные единицами местного самоуправления и школой

округах в результате отмены адвалорной личной

налогов на имущество после 2 января 1971 г. Такие доходы

должны быть заменены введением общегосударственных налогов, кроме

стоимостные налоги на недвижимость, исключительно на эти классы

освобожден от бремени оплаты адвалорного личного имущества

налогов в связи с отменой таких налогов после

2 января 1971. Если какие-либо налоги, взимаемые за такую замену

целями являются налоги на доход или измеряемые им, такая замена

налоги не учитываются для целей ограничений

одного налога и соотношение 8 к 5, как указано в Разделе 3(а)

настоящей статьи.

(Источник: Конституция штата Иллинойс. )

РАЗДЕЛ 6. ОСВОБОЖДЕНИЕ ОТ НАЛОГООБЛОЖЕНИЯ ИМУЩЕСТВА

Общее собрание по закону может освобождать от налогообложения только

собственность государства, органов местного самоуправления и

школьные округа и собственность, используемая исключительно для

сельскохозяйственных и садоводческих обществ, а также для школы,

религиозные, кладбищенские и благотворительные цели. Генерал

Собрание по закону может предоставлять льготы по усадьбе или арендную плату.

кредиты.

(Источник: Конституция штата Иллинойс.)

РАЗДЕЛ 7. ПЕРЕКРЫВАЮЩИЕСЯ НАЛОГОВЫЕ РАЙОНЫ

Генеральная Ассамблея может предусмотреть законом справедливое

распределение бремени налогообложения имущества, расположенного

в налоговых округах, которые находятся более чем в одном округе.

(Источник: Конституция штата Иллинойс.)

РАЗДЕЛ 8. НАЛОГ С ПРОДАЖ

(а) Недвижимое имущество не может быть продано за неуплату

налогов или специальных сборов без судебного разбирательства.

(b) Право выкупа со всех продаж реальных

имущества за неуплату налогов или специальных сборов,

за исключением случаев, предусмотренных в подразделах (c) и (d), должны существовать в

благосклонность собственников и лиц, заинтересованных в таком недвижимом имуществе

не менее 2 лет после таких продаж.

)

РАЗДЕЛ 6. ОСВОБОЖДЕНИЕ ОТ НАЛОГООБЛОЖЕНИЯ ИМУЩЕСТВА

Общее собрание по закону может освобождать от налогообложения только

собственность государства, органов местного самоуправления и

школьные округа и собственность, используемая исключительно для

сельскохозяйственных и садоводческих обществ, а также для школы,

религиозные, кладбищенские и благотворительные цели. Генерал

Собрание по закону может предоставлять льготы по усадьбе или арендную плату.

кредиты.

(Источник: Конституция штата Иллинойс.)

РАЗДЕЛ 7. ПЕРЕКРЫВАЮЩИЕСЯ НАЛОГОВЫЕ РАЙОНЫ

Генеральная Ассамблея может предусмотреть законом справедливое

распределение бремени налогообложения имущества, расположенного

в налоговых округах, которые находятся более чем в одном округе.

(Источник: Конституция штата Иллинойс.)

РАЗДЕЛ 8. НАЛОГ С ПРОДАЖ

(а) Недвижимое имущество не может быть продано за неуплату

налогов или специальных сборов без судебного разбирательства.

(b) Право выкупа со всех продаж реальных

имущества за неуплату налогов или специальных сборов,

за исключением случаев, предусмотренных в подразделах (c) и (d), должны существовать в

благосклонность собственников и лиц, заинтересованных в таком недвижимом имуществе

не менее 2 лет после таких продаж. (c) Право выкупа при продаже за неуплату

налогов или специальной оценки земельного участка

который: (1) представляет собой свободную несельскохозяйственную недвижимость или (2) содержит

улучшение, состоящее из строения или сооружений, каждое из

который содержит 7 или более жилых единиц или (3) является

коммерческая или промышленная недвижимость; будет существовать в пользу

собственники и лица, заинтересованные в таком недвижимом имуществе за не

менее чем через год после таких продаж.

(d) Право выкупа при продаже за неуплату

налогов или специальных оценок земельного участка недвижимого имущества

который: (1) представляет собой свободную несельскохозяйственную недвижимость или (2) содержит

улучшение, состоящее из строения или сооружений, каждое из

который содержит 7 или более жилых единиц или (3) является

коммерческая или промышленная недвижимость; и на котором все или

часть общих налогов за каждый из 2 и более лет составляет

делинквент должен существовать в пользу собственников и лиц

интересуются такой недвижимостью не менее 6 месяцев

после таких продаж.

(c) Право выкупа при продаже за неуплату

налогов или специальной оценки земельного участка

который: (1) представляет собой свободную несельскохозяйственную недвижимость или (2) содержит

улучшение, состоящее из строения или сооружений, каждое из

который содержит 7 или более жилых единиц или (3) является

коммерческая или промышленная недвижимость; будет существовать в пользу

собственники и лица, заинтересованные в таком недвижимом имуществе за не

менее чем через год после таких продаж.

(d) Право выкупа при продаже за неуплату

налогов или специальных оценок земельного участка недвижимого имущества

который: (1) представляет собой свободную несельскохозяйственную недвижимость или (2) содержит

улучшение, состоящее из строения или сооружений, каждое из

который содержит 7 или более жилых единиц или (3) является

коммерческая или промышленная недвижимость; и на котором все или

часть общих налогов за каждый из 2 и более лет составляет

делинквент должен существовать в пользу собственников и лиц

интересуются такой недвижимостью не менее 6 месяцев

после таких продаж. (e) Владельцы, жильцы и заинтересованные стороны должны быть

после заблаговременного уведомления о продаже и даты

истечения срока выкупа в качестве Генерального

Собрание предусмотрено законом.

(Источник: поправка, принятая на всеобщих выборах 6 ноября

1990.)

РАЗДЕЛ 9. ГОСУДАРСТВЕННЫЙ ДОЛГ

(a) Государственный долг не может быть принят, за исключением случаев, предусмотренных

в этой секции. Для целей настоящего раздела «Государственные

долг" означает облигации или другие доказательства долга, которые

обеспечены полной верой и доверием государства или

должны быть возмещены, прямо или косвенно, от налога

доходов и которые несет государство, любой департамент,

орган, государственная корпорация или квазигосударственная корпорация

штат, любой государственный колледж или университет, или любой другой

государственное учреждение, созданное государством, а не единицами местного

правительства или школьных округов.

(b) Государственный долг для конкретных целей может быть принят или

выплата государственного или иного долга, гарантированная в таких размерах

как может быть предусмотрено законом, принятым голосованием

три пятых членов, избранных в каждую палату

Генеральная ассамблея или закон, одобренный большинством

избиратели, голосующие по этому вопросу на следующих всеобщих выборах

следующий проход.

(e) Владельцы, жильцы и заинтересованные стороны должны быть

после заблаговременного уведомления о продаже и даты

истечения срока выкупа в качестве Генерального

Собрание предусмотрено законом.

(Источник: поправка, принятая на всеобщих выборах 6 ноября

1990.)

РАЗДЕЛ 9. ГОСУДАРСТВЕННЫЙ ДОЛГ

(a) Государственный долг не может быть принят, за исключением случаев, предусмотренных

в этой секции. Для целей настоящего раздела «Государственные

долг" означает облигации или другие доказательства долга, которые

обеспечены полной верой и доверием государства или

должны быть возмещены, прямо или косвенно, от налога

доходов и которые несет государство, любой департамент,

орган, государственная корпорация или квазигосударственная корпорация

штат, любой государственный колледж или университет, или любой другой

государственное учреждение, созданное государством, а не единицами местного

правительства или школьных округов.

(b) Государственный долг для конкретных целей может быть принят или

выплата государственного или иного долга, гарантированная в таких размерах

как может быть предусмотрено законом, принятым голосованием

три пятых членов, избранных в каждую палату

Генеральная ассамблея или закон, одобренный большинством

избиратели, голосующие по этому вопросу на следующих всеобщих выборах

следующий проход. Любой закон, предусматривающий возникновение или

гарантирование долга устанавливает конкретные цели

и способ погашения.

(c) Государственный долг в ожидании доходов, которые будут

собранные в финансовом году, могут быть понесены по закону в

сумма, не превышающая 5% государственных ассигнований на

тот финансовый год. Такая задолженность списывается с

доходов, реализованных в этом финансовом году.

(d) Государственный долг может быть принят законом в сумме, не

превышает 15% ассигнований штата на этот бюджетный

года для покрытия дефицита, вызванного авариями или отказами

доход. Такой закон должен предусматривать, что долг должен быть погашен

в течение одного года с даты его возникновения.

(e) Государственный долг может возникнуть по закону для возмещения

непогашенный государственный долг, если погашение долга наступает в течение

срок непогашенного государственного долга.

f) Государство, ведомства, органы власти, общественность

корпорации и квазигосударственные корпорации государства,

Государственные колледжи и университеты и другие государственные учреждения

созданные государством, могут выпускать облигации или другие свидетельства

долги, которые не обеспечены полной верой и

кредитные или налоговые поступления государства, не требующие погашения,

прямо или косвенно, из налоговых поступлений, для таких целей

и в таких количествах, которые могут быть разрешены законом.

Любой закон, предусматривающий возникновение или

гарантирование долга устанавливает конкретные цели

и способ погашения.

(c) Государственный долг в ожидании доходов, которые будут

собранные в финансовом году, могут быть понесены по закону в

сумма, не превышающая 5% государственных ассигнований на

тот финансовый год. Такая задолженность списывается с

доходов, реализованных в этом финансовом году.

(d) Государственный долг может быть принят законом в сумме, не

превышает 15% ассигнований штата на этот бюджетный

года для покрытия дефицита, вызванного авариями или отказами

доход. Такой закон должен предусматривать, что долг должен быть погашен

в течение одного года с даты его возникновения.

(e) Государственный долг может возникнуть по закону для возмещения

непогашенный государственный долг, если погашение долга наступает в течение

срок непогашенного государственного долга.

f) Государство, ведомства, органы власти, общественность

корпорации и квазигосударственные корпорации государства,

Государственные колледжи и университеты и другие государственные учреждения

созданные государством, могут выпускать облигации или другие свидетельства

долги, которые не обеспечены полной верой и

кредитные или налоговые поступления государства, не требующие погашения,

прямо или косвенно, из налоговых поступлений, для таких целей

и в таких количествах, которые могут быть разрешены законом. (Источник: Конституция штата Иллинойс.)

РАЗДЕЛ 10. ДОХОД СТАТЬЯ НЕ ОГРАНИЧИВАЕТСЯ

Настоящая статья не уточняется и не ограничивается

положения статьи VII настоящей Конституции, касающиеся

размер большинства в Генеральной Ассамблее, необходимый для

отрицать или ограничивать право взимать налоги, предоставленное единицам местного

правительство.

(Источник: Конституция штата Иллинойс.)

РАЗДЕЛ 11. ТРАНСПОРТНЫЕ СРЕДСТВА

(a) Никаких денежных средств, включая доходы от облигаций, полученных от налогов,

сборы, акцизы или лицензионные сборы, связанные с регистрацией,

права собственности, эксплуатации или использования транспортных средств, или связанных с использованием

автомагистралей, дорог, улиц, мостов, общественного транспорта, междугородних

пассажирских поездов, портов, аэропортов или топлива, используемого для

движущиеся транспортные средства или полученные от налогов, сборов, акцизов или

лицензионные сборы, относящиеся к любым другим видам транспорта

инфраструктура или транспортная операция, должны быть израсходованы

для целей, отличных от предусмотренных в подразделах (b) и (c).

(Источник: Конституция штата Иллинойс.)

РАЗДЕЛ 10. ДОХОД СТАТЬЯ НЕ ОГРАНИЧИВАЕТСЯ

Настоящая статья не уточняется и не ограничивается

положения статьи VII настоящей Конституции, касающиеся

размер большинства в Генеральной Ассамблее, необходимый для

отрицать или ограничивать право взимать налоги, предоставленное единицам местного

правительство.

(Источник: Конституция штата Иллинойс.)

РАЗДЕЛ 11. ТРАНСПОРТНЫЕ СРЕДСТВА

(a) Никаких денежных средств, включая доходы от облигаций, полученных от налогов,

сборы, акцизы или лицензионные сборы, связанные с регистрацией,

права собственности, эксплуатации или использования транспортных средств, или связанных с использованием

автомагистралей, дорог, улиц, мостов, общественного транспорта, междугородних

пассажирских поездов, портов, аэропортов или топлива, используемого для

движущиеся транспортные средства или полученные от налогов, сборов, акцизов или

лицензионные сборы, относящиеся к любым другим видам транспорта

инфраструктура или транспортная операция, должны быть израсходованы

для целей, отличных от предусмотренных в подразделах (b) и (c). (b) Транспортные средства могут расходоваться на следующее:

расходы на администрирование законов, связанных с транспортными средствами и

транспорт, включая обязательные возвраты и корректировки

предусмотренные в этих законах; оплата дорожных обязательств; расходы

на строительство, реконструкцию, техническое обслуживание, ремонт и

благоустройство автомобильных дорог, дорог, улиц, мостов, общественного транспорта,

междугородняя пассажирская железная дорога, порты, аэропорты или другие формы

транспорт; и другие установленные законом цели дорожного движения.

Транспортные средства также могут быть израсходованы для государства или

местная доля средств на шоссе, чтобы соответствовать шоссе федеральной помощи

средств и расходов на разделение уровней автомобильных дорог и

железнодорожные переезды, в том числе ограждение одноуровневых автомобильных дорог

и железнодорожных переездов, а в отношении органов местного самоуправления

другие транспортные цели, предусмотренные законодательством.

(b) Транспортные средства могут расходоваться на следующее:

расходы на администрирование законов, связанных с транспортными средствами и

транспорт, включая обязательные возвраты и корректировки

предусмотренные в этих законах; оплата дорожных обязательств; расходы

на строительство, реконструкцию, техническое обслуживание, ремонт и

благоустройство автомобильных дорог, дорог, улиц, мостов, общественного транспорта,

междугородняя пассажирская железная дорога, порты, аэропорты или другие формы

транспорт; и другие установленные законом цели дорожного движения.

Транспортные средства также могут быть израсходованы для государства или

местная доля средств на шоссе, чтобы соответствовать шоссе федеральной помощи

средств и расходов на разделение уровней автомобильных дорог и

железнодорожные переезды, в том числе ограждение одноуровневых автомобильных дорог

и железнодорожных переездов, а в отношении органов местного самоуправления

другие транспортные цели, предусмотренные законодательством. (c) Расходы на исполнение законов, касающихся транспортных средств и

транспорт ограничивается прямыми программными расходами

связанные со следующим: соблюдение правил дорожного движения, железной дороги,

и законы об автотранспортных перевозчиках; безопасность автомагистралей, дорог, улиц,

мосты, общественный транспорт, междугородние пассажирские железные дороги, порты или

аэропорты; и строительство, реконструкция, благоустройство,

ремонт, техническое обслуживание, эксплуатация и управление

автомагистралей, в соответствии с любыми соответствующими положениями закона или любой целью

связанные или связанные с, включая разделение уровней автомагистралей

и железнодорожные переезды. Ограничения затрат на

администрирование законов, связанных с транспортными средствами и транспортом

в соответствии с настоящим подразделом (c) также включает прямую программу

расходы, связанные с требованиями компенсации работникам в связи со смертью или

травмы работников государственного транспортного агентства; в

приобретение земли и возведение зданий для шоссе

целях, в том числе для приобретения полосы отвода

или для проведения расследований с целью определения разумно ожидаемого

будущие потребности шоссе; составление обзоров, планов,

спецификации и сметы на строительство и

содержание взлетно-посадочных полос и автомагистралей.

(c) Расходы на исполнение законов, касающихся транспортных средств и

транспорт ограничивается прямыми программными расходами

связанные со следующим: соблюдение правил дорожного движения, железной дороги,

и законы об автотранспортных перевозчиках; безопасность автомагистралей, дорог, улиц,

мосты, общественный транспорт, междугородние пассажирские железные дороги, порты или

аэропорты; и строительство, реконструкция, благоустройство,

ремонт, техническое обслуживание, эксплуатация и управление

автомагистралей, в соответствии с любыми соответствующими положениями закона или любой целью

связанные или связанные с, включая разделение уровней автомагистралей

и железнодорожные переезды. Ограничения затрат на

администрирование законов, связанных с транспортными средствами и транспортом

в соответствии с настоящим подразделом (c) также включает прямую программу

расходы, связанные с требованиями компенсации работникам в связи со смертью или

травмы работников государственного транспортного агентства; в

приобретение земли и возведение зданий для шоссе

целях, в том числе для приобретения полосы отвода

или для проведения расследований с целью определения разумно ожидаемого

будущие потребности шоссе; составление обзоров, планов,

спецификации и сметы на строительство и

содержание взлетно-посадочных полос и автомагистралей. Расходы, связанные

на строительство и обслуживание взлетно-посадочных полос и

автомагистрали в соответствии с настоящим подразделом (c) предназначены для

обеспечение доступа к военным и военно-морским резервациям,

предприятия оборонной промышленности, объекты оборонно-промышленного комплекса и источники сырья

материалов, включая замену существующих дорог и

соединения с автомагистралями отключены от общего использования в военных и

военно-морские резервации, оборонная промышленность и оборонная промышленность

сайты или покупка права проезда.

(d) Ни один из доходов, указанных в подразделе (а)

настоящий раздел путем передачи, взаимозачета или иным образом

направлено на любые цели, кроме тех, которые описаны в

подразделы (б) и (в) настоящего Раздела.

(e) Если Генеральная Ассамблея выделяет средства на режим

транспорта, не описанного в настоящем разделе, Генеральная

Собрание должно предусмотреть специальный источник финансирования.

(f) Федеральные средства могут расходоваться на любые разрешенные цели

по федеральному закону.

Расходы, связанные

на строительство и обслуживание взлетно-посадочных полос и

автомагистрали в соответствии с настоящим подразделом (c) предназначены для

обеспечение доступа к военным и военно-морским резервациям,

предприятия оборонной промышленности, объекты оборонно-промышленного комплекса и источники сырья

материалов, включая замену существующих дорог и

соединения с автомагистралями отключены от общего использования в военных и

военно-морские резервации, оборонная промышленность и оборонная промышленность

сайты или покупка права проезда.

(d) Ни один из доходов, указанных в подразделе (а)

настоящий раздел путем передачи, взаимозачета или иным образом

направлено на любые цели, кроме тех, которые описаны в

подразделы (б) и (в) настоящего Раздела.

(e) Если Генеральная Ассамблея выделяет средства на режим

транспорта, не описанного в настоящем разделе, Генеральная

Собрание должно предусмотреть специальный источник финансирования.

(f) Федеральные средства могут расходоваться на любые разрешенные цели

по федеральному закону. (Источник: поправка, принятая на всеобщих выборах 8 ноября

2016.)

(Источник: поправка, принятая на всеобщих выборах 8 ноября

2016.)

Предоставить не позднее 30 сентября отчетного года.

Предоставить не позднее 30 сентября отчетного года.

Сумма, подлежащая уплате в качестве доплаты, не должна превышать сумму полученного дохода, превышающую 50 лакхов, 1 крор, 2 крор или 5 крор соответственно.

Сумма, подлежащая уплате в качестве доплаты, не должна превышать сумму полученного дохода, превышающую 50 лакхов, 1 крор, 2 крор или 5 крор соответственно.