Содержание

В какие акции лучше вложить деньги в 2023 году?

| Если вы хотите узнать, в какие акции лучше вложить деньги в 2023 году, то вы попали в нужное место! Движения, происходившие в 2022 году на рынке, не наблюдались уже многие годы. Обвал мировых фондовых рынков из-за роста процентных ставок создал очень интересные возможности для инвестирования в 2023 году. |

Читайте дальше, чтобы узнать об акциях, за которыми стоит следить в 2023 году!

Содержание

- В какие акции вложить деньги в 2023 году: краткий обзор

- Какие акции купить в 2023: Великобритания и Европа

- 1. ASML Holdings (ASML)

- 2. LVMH Moët Hennessy Louis Vuitton (MC)

- Самые перспективные акции США в 2023 году

- 3. UnitedHealth Group (UNH)

- 4. Amazon (AMZN)

- Какие акции покупать в 2023: Итоги

- Как купить лучшие акции в 2023 году вместе с Admirals

В какие акции вложить деньги в 2023 году: краткий обзор

Ниже приведен краткий список одних из самых перспективных акций для покупки в 2023 году. Конечно, этот список не является единственно верным и исчерпывающим. Также стоит помнить, что цены на акции постоянно растут и падают. Обязательно применяйте стратегию управления рисками и инвестируйте только те суммы, которые вы можете позволить себе потерять.

Конечно, этот список не является единственно верным и исчерпывающим. Также стоит помнить, что цены на акции постоянно растут и падают. Обязательно применяйте стратегию управления рисками и инвестируйте только те суммы, которые вы можете позволить себе потерять.

В наш список самых перспективных акций входят акции, привлекшие внимание аналитиков и крупных институциональных менеджеров. Список служит отличной отправной точкой для проведения собственных исследований или использования аналитических инструментов Premium Analytics в вашем Кабинете трейдера Admirals.

Итак, давайте взглянем на список, прежде чем разберем каждую акцию более подробно ниже.

- ASML Holdings (ASML) – акции малоизвестного голландского производителя машин для создания микросхем, осуществляющего поставки по всему миру

- LVMH (LVMH) – акции производителя предметов роскоши с надежной цепочкой поставок

- UnitedHealth Group (UNH) – акции крупнейшей компании в США, работающей в сфере медицинского страхования.

- Amazon (AMZN) – акции крупнейшей в мире компании в сфере электронной коммерции, обладающие потенциальным ростом до акций стоимости

В следующих разделах мы подробно рассмотрим каждую из этих ценных бумаг и определим, почему они достойны находиться в списке лучших акций для инвестирования на сегодняшний день!

💡 Если вам нужна дополнительная информация об инвестировании и трейдинге, у нас есть обучающий курс, доступный для клиентов Admirals совершенно бесплатно! Просто нажмите на баннер ниже для того, чтобы принять участие.

Zero to Hero

Научитесь торговать за 20 дней – от настройки платформы до совершения первой сделки

ЗАРЕГИСТРИРОВАТЬСЯ

Какие акции купить в 2023: Великобритания и Европа

Есть целый ряд факторов, которые могут повлиять на европейские фондовые рынки в этом году. Проблемы, связанные с инфляцией, ценами на энергоносители и возможным началом рецессии, будут наблюдаться в течение всего года. Действия центральных банков также сыграют свою роль в динамике европейских и британских акций.

Действия центральных банков также сыграют свою роль в динамике европейских и британских акций.

Аналитики инвестиционного банка Morgan Stanley считают, что прибыль от циклических акций может упасть примерно на 10%, и в начале года будут открывать больше позиций по защитным акциям в своих портфелях. Они изменили позиции в секторе медицины, предметов роскоши и технологий. Интересно, что эти сектора показали хорошие результаты именно к концу 2022 года и за ними будут следить в течение всего 2023 года.

Давайте посмотрим на несколько потенциальных акций для покупки на этот год.

Перспективные акции: ASML Holdings (ASML)

Хотя многие инвесторы знакомы с полупроводниковыми компаниями, такими как Intel и Nvidia, немногие слышали о голландской фирме ASML Holdings. По мнению аналитиков Bain & Co, «ASML играет жизненноважную роль в полупроводниковой экосистеме».

Компания была основана в 1984 году и насчитывает более 37 500 сотрудников, а ее рыночная капитализация составляет 220 млрд евро. ASML Holdings – единственная фирма в мире, способная производить сложное оборудование, необходимое для производства самых передовых микросхем в мире. Каждая машина стоит почти 140 млн долларов США, состоит из более чем 100 000 компонентов и требует четыре больших самолета для доставки.

ASML Holdings – единственная фирма в мире, способная производить сложное оборудование, необходимое для производства самых передовых микросхем в мире. Каждая машина стоит почти 140 млн долларов США, состоит из более чем 100 000 компонентов и требует четыре больших самолета для доставки.

Оборудование ASML может создавать небольшие рисунки на кремниевых пластинах. Насколько маленькие? До 13,5 нанометров! Крупнейший в мире производитель микросхем TSMC (Taiwan Semiconductor Manufacturing Company) использует машины для литографии в жестком ультрафиолетовом диапазоне (EUV) от ASML в производстве iPhone: каждая микросхема содержит более 10 миллиардов транзисторов.

Важность ASML неоспорима. Поскольку в настоящее время микросхемы используются везде, компания обладает перспективами к долгосрочному росту. Тем не менее полупроводниковая промышленность пострадала из-за снижения производства во время пандемии, а затем и снижения спроса в 2022 году. Если ситуация улучшится, акции станут крайне популярными среди инвесторов. |

Источник: Admirals MetaTrader 5, ASML, Monthly – Диапазон данных: 1 августа 1998 г. – 30 ноября 2022 г. по состоянию на 30 ноября 2022 г. Обратите внимание: прошлые результаты не являются надежным индикатором будущих результатов.

Со счетом Admirals Invest.MT5 вы можете инвестировать в тысячи акций, котирующиеся на 15 крупнейших мировых фондовых биржах. Вы можете открыть счет всего за 1 евро. Кроме этого, вы можете инвестировать в дробные акции, т.е. вы можете купить 1/100 часть акции.

Инвестирование в дробные акции

Покупайте дробные акции более 700 ведущих мировых компаний

НАЧАТЬ ИНВЕСТИРОВАТЬ

Какие акции покупать: LVMH Moët Hennessy Louis Vuitton (MC)

В то время как в 2022 году многие фондовые секторы рухнули, некоторым все же удалось лучше справиться с макроэкономическими препятствиями, вызванными более высокой инфляцией и процентными ставками. Одним из таких секторов был сектор предметов роскоши. Учитывая, что влияние экономических проблем, как правило, не так сильно распространяется на более состоятельных потребителей, компании, производящие предметы роскоши, продолжают продавать свою продукцию привычными объемами.

Учитывая, что влияние экономических проблем, как правило, не так сильно распространяется на более состоятельных потребителей, компании, производящие предметы роскоши, продолжают продавать свою продукцию привычными объемами.

Крупнейшая компания по производству предметов роскоши – парижская компания LVMH (Louis-Vuitton Moet Hennessey). Ей принадлежат 75 брендов, среди которых Louis Vuitton, Bulgari, Fendi, Hublot, Tiffany и другие. Поскольку LVMH получает доходы от продажи предметов в пяти различных категориях (одежда, часы и украшения, спиртные напитки, парфюмерия и косметика), она считается хорошо диверсифицированной.

Производители предметов роскоши очень хорошо проявили себя в период пандемии. Не только проблемы с цепочками поставок привели к росту цен на их товары, но и рост заработной платы в развитых странах привел к увеличению покупок предметов роскоши.

Хотя выручка LVMH снизилась в 2020 году, в 2021 году она восстановилась, а чистая прибыль увеличилась, и до сих пор в 2022 году компания демонстрировала хорошие результаты: все пять подразделений зафиксировали рост, измеряющийся двузначными числами. |

Источник: Admirals MetaTrader 5, MC, Monthly – Диапазон данных: 1 августа 1998 г. – 30 ноября 2022 г. по состоянию на 30 ноября 2022 г. Обратите внимание: прошлые результаты не являются надежным индикатором будущих результатов.

Хотя LVMH можно назвать одной из лучших акций для покупки в долгосрочной перспективе, данные акции гораздо лучше подходят для инвестиционных стратегий роста. Данный стиль инвестирования насчитывает множество способов, благодаря которым инвесторы могут извлечь выгоду из растущей цены акций, как показано на графике выше.

С торговым демо-счетом от Admirals вы можете в любое время проверять свои инвестиционные и торговые идеи на рынках в реальной рыночной среде, не рискуя при этом реальными средствами. Откройте демо-счет уже сегодня совершенно бесплатно, нажав на баннер ниже!

Безрисковый демо-счет

Откройте бесплатный демо-счет и создайте собственную торговую стратегию

ОТКРЫТЬ ДЕМО-СЧЕТ

Самые перспективные акции США в 2023 году

В 2022 году фондовый рынок США переживал период, который можно назвать медвежьим рынком: многие акции и индексы упали до уровней, невиданных со времен пандемии 2020 года. Осталось ли это в прошлом? По словам главного стратега по акциям в Morgan Stanley в США, цены на акции в США могут упасть в начале 2023 года из-за риска начала рецессии, но восстановиться позже по мере роста доходов компаний.

Осталось ли это в прошлом? По словам главного стратега по акциям в Morgan Stanley в США, цены на акции в США могут упасть в начале 2023 года из-за риска начала рецессии, но восстановиться позже по мере роста доходов компаний.

Многие аналитики сосредоточились на акциях компаний, работающих в защитных секторах, таких как потребительские товары и здравоохранение. Если экономическое состояние страны будет улучшаться в течение года, акции технологических компаний могут привлечь еще больше внимания. Умение определять разницу между стоимостным инвестированием и инвестированием в акции роста может оказаться действительно важным в 2023 году.

В какие акции инвестировать: UnitedHealth Group (UNH)

К концу 2022 года аналитики Goldman Sachs уделяли больше внимания акциям компаний здравоохранения и потребительских товаров. Работать с акциями здравоохранения может быть непросто, поскольку они бывают чрезвычайно волатильными, что зависит от результатов клинических испытаний. Другим способом инвестировать в сектор здравоохранения – через крупнейшую в США страховую компанию UnitedHealth Group.

| Основанная в 1977 году, компания имеет рыночную капитализацию более 500 млрд долларов США и (на момент написания) дивидендную доходность 1,25%. Компания предоставляет планы медицинского страхования и сберегательные счета для жителей США. Недавние события оказали незначительное влияние на цену акций в долгосрочной перспективе, что свидетельствует об устойчивости акций. |

После такого сильного роста акции могут вступить в период консолидации. Тем не менее значительные откаты цены акций будут интересны инвесторам, следующим стратегии роста. Если значительные откаты не произойдут, акции будут больше интересны для трейдеров, использующих стратегии торговли по импульсу.

Источник: Admirals MT5, UNH, Monthly – Диапазон данных: 1 июля 1998 г. – 30 ноября 2022 г. по состоянию на 30 ноября 2022 г. Обратите внимание: прошлые результаты не являются надежным индикатором будущих результатов.

Какие акции купить в 2023 году: Amazon (AMZN)

Когда-то Amazon была акцией, купив которую, вы не могли ошибиться. Это был лидер среди акций роста. Однако 2022 год стал настоящим кошмаром для Amazon. Цена акций рухнула более чем на 50% от уровня рекордного максимума, установленного в июле 2021 года. Поскольку впервые с 2020 года стоимость акций упала ниже 100 долларов США, многие аналитики стали смотреть на акции все более оптимистично.

Это был лидер среди акций роста. Однако 2022 год стал настоящим кошмаром для Amazon. Цена акций рухнула более чем на 50% от уровня рекордного максимума, установленного в июле 2021 года. Поскольку впервые с 2020 года стоимость акций упала ниже 100 долларов США, многие аналитики стали смотреть на акции все более оптимистично.

В конце 2022 года, согласно данным TipRanks, 33 аналитика советовали покупать акции, 2 – удерживать и 0 – продавать. Стоимость акций также упала ниже самой низкой целевой цены этих аналитиков, которая составляла 103 доллара США. Аналитики советуют инвестировать в сервис облачных вычислений Amazon Web Services. Значение электронной коммерции и облачных вычислений растет в геометрической прогрессии, в котором Amazon является ключевым игроком.

Хотя акции Amazon всегда рекламировались как акции роста, сейчас они обладают некоторыми характеристиками стоимостных акций. Например, акции к концу 2022 года стали явно недооцененными, потому что подразделение Amazon Web Services (подразделение, занимающееся облачными вычислениями) стоило больше, чем вся компания. В декабре 2022 года рыночная капитализация Amazon составила около 950 млрд долларов США, а стоимость Amazon Web Services составляла около 1,2 трлн долларов США. В декабре 2022 года рыночная капитализация Amazon составила около 950 млрд долларов США, а стоимость Amazon Web Services составляла около 1,2 трлн долларов США. |

Источник: Admirals MT5, AMZN, Monthly – Диапазон данных: 1 апреля 2011 г. – 30 ноября 2022 г. по состоянию на 30 ноября 2022 г. Обратите внимание: прошлые результаты не являются надежным индикатором будущих результатов.

Традиционная форма инвестирования предполагает покупку акций компании. Другим вариантом является спекуляция на цене акций с помощью контрактов на разницу (CFD). Благодаря CFD трейдеры могут торговать с кредитным плечом, потенциально получая прибыль как от роста, так и от падения рынков.

С Admirals вы можете открыть счет Trade.MT5 и торговать CFD на тысячи различных инструментов, таких как акции, индексы, валюты и товары на нашей торговой платформе MetaTrader 5.

Торгуйте инструментами Форекс и CFD

Получите доступ к более чем 40 CFD на валютные пары, доступным для торговли 24/5

НАЧАТЬ ТОРГОВЛЮ

Какие акции покупать в 2023: Итоги

2022 год стал уникальным годом для финансовых рынков. Не многие аналитики смогли точно спрогнозировать события этого года. Вот почему важно создать диверсифицированный портфель акций с упором на управление рисками. Инвестирование небольших сумм в различные акции поможет диверсифицировать (но не устранить) риск, присущий инвестициям в публичные компании.

Не многие аналитики смогли точно спрогнозировать события этого года. Вот почему важно создать диверсифицированный портфель акций с упором на управление рисками. Инвестирование небольших сумм в различные акции поможет диверсифицировать (но не устранить) риск, присущий инвестициям в публичные компании.

Тем не менее, 2022 год оказался неудачным не для всех акций. Многие из них достигли новых рекордных высот. Определение главных тем, которые мы увидим в 2023 году, будет иметь важное значение для диверсификации вашего портфеля. Одной из главных тем 2023 года станет влияние рецессии на фондовый рынок, прогнозируемое многими экономистами по всему миру.

➤ Более высокие процентные ставки влияют на экономический рост. Вот почему многие аналитики сосредоточены на создании защитного портфеля акций в начале года с упором на переход к более цикличным акциям по мере того, как экономическая ситуация будет проясняться и начнет улучшаться.

Одни из основных аспектов, на которые следует обратить внимание при поиске лучших акций для покупки в 2023 году, включают:

➛ Определение лучших секторов экономики в соответствии с экономическим циклом. Сюда входят защитные сектора, такие как здравоохранение и коммунальные услуги, и циклические сектора, такие как потребительские товары и технологии. Сюда входят защитные сектора, такие как здравоохранение и коммунальные услуги, и циклические сектора, такие как потребительские товары и технологии. |

| ➛ Поиск компаний, которые, скорее всего, выиграют от высокой инфляции, которая, по прогнозам, будет сохраняться в течение некоторого времени. Сюда входят компании энергетического и сырьевого секторов. |

| ➛ Составление списка акций, устойчивых к влиянию рецессии. |

В каждой из этих ситуаций будут компании, которые смогут получить из этого выгоду, но будут и те, кто проиграет. Хотя никто не может предсказать со 100% гарантией, какие акции определенно вырастут, а какие нет, понимание общей картины даст вам огромное преимущество.

Оставайтесь в курсе последних событий и трендов на рынке с помощью бесплатных вебинаров от Admirals, которые мы проводим каждую неделю.

Бесплатные вебинары по трейдингу

Присоединяйтесь к онлайн-вебинарам под руководством наших экспертов по трейдингу

ЗАРЕГИСТРИРОВАТЬСЯ БЕСПЛАТНО

Как купить лучшие акции в 2023 году вместе с Admirals

Как купить акции – с чего начать? Купить и продать акции онлайн можно всего за четыре простых шага:

- Откройте счет Invest.

MT5 или Trade.MT5 для торговли CFD

MT5 или Trade.MT5 для торговли CFD - Скачайте торговую платформу MetaTrader 5 и войдите на свой счет, указав данные счета

- Нажмите Control + U и найти в появившемся окне найдите акции, которыми вы хотите торговать. Когда вы найдете необходимый торговый инструмент, выберите его и нажмите «Показать символ» — «ОК».

- Найдите торговый символ в окне «Обзор рынка» и перетащите его на поле графика.

- В верхней части экрана выберите «Новый ордер» или щелкните правой кнопкой мыши и откройте окно «Новый ордер», где вы сможете ввести объем сделки, выставить уровни стоп-лосс и тейк-профит.

Или посмотрите короткое обучающее видео о том, как открыть первую сделку:

Инвестируйте вместе с Admirals

Откройте инвестиционный счет Invest.MT5 для покупки акций и ETF на 15 крупнейших биржах мира на выгодных условиях! С Admirals вы также:

✔️ Получите доступ к самой популярной в мире платформе онлайн-трейдинга MetaTrader для операционных систем PC, Mac, веб-версии платформы, Android и iOS, которая предоставляется Admirals бесплатно.

✔️ Сможете воспользоваться нашим современным инструментом Premium Analytics, предоставленному вам в партнерстве с Dow Jones, который поможет анализировать возможности для инвестирования.

✔️ Открыть торговый счет с минимальным депозитом всего в 1 евро!

Чтобы узнать больше информации и открыть счет уже сегодня, нажмите на баннер ниже: ▼▼▼

Инвестируйте в самые популярные инструменты в мире

Доступ к тысячам акций и ETF

НАЧАТЬ ИНВЕСТИРОВАТЬ

Продолжайте свое обучение

- Основные азиатские индексы | Руководство по азиатским рынкам

- Акции Boeing – Как и зачем в них инвестировать?

- Стоит ли купить акции Дисней (Disney)? [Прогноз на текущий год]

Ссылки

- Forbes

- Investopedia

- Financial Times

- NASDAQ

- Wall Street Journal

О нас: Admirals

Admirals – глобальный, удостоенный множества наград, регулируемый брокер Forex и CFD, предлагающий торговлю более чем 8000 финансовыми инструментами на самых популярных торговых платформах в мире: MetaTrader 4 и MetaTrader 5. Начните торговать сегодня!

Начните торговать сегодня!

Этот материал не содержит и не должен трактоваться как содержащий рекомендации и советы по инвестированию, предложение или просьба о любых сделках с финансовыми инструментами. Обратите внимание, что такой торговый анализ не является надежным индикатором для любой текущей или будущей торговли, поскольку обстоятельства могут меняться со временем. Прежде чем принимать какие-либо инвестиционные решения, вам следует обратиться за советом к независимым финансовым экспертам, чтобы Вы поняли все риски.

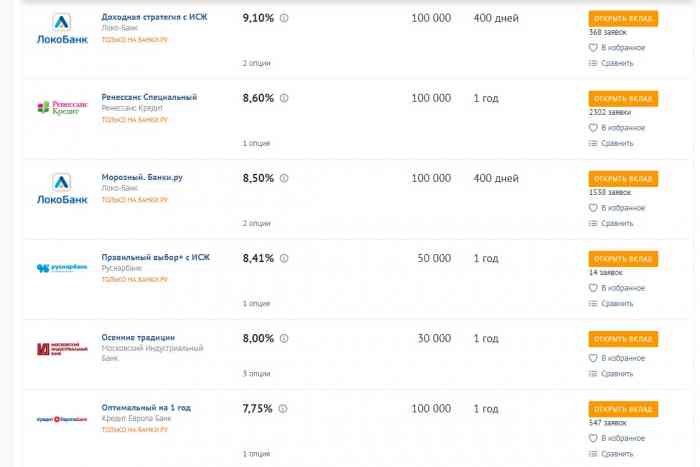

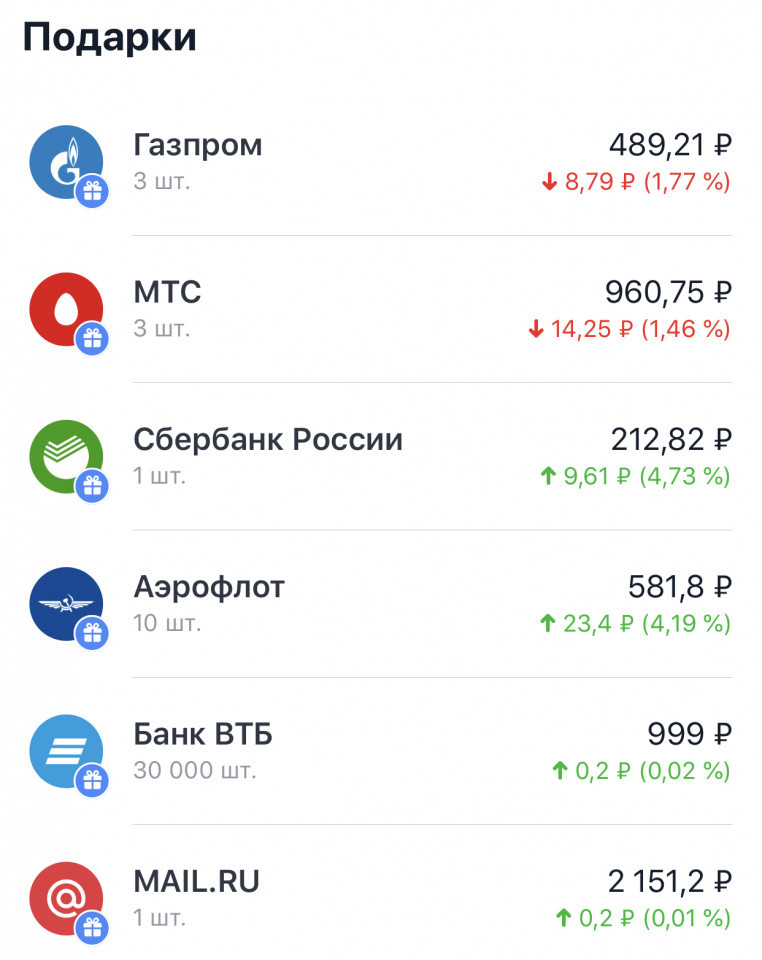

топ-10 вариантов инвестиций для физических лиц

Российские инвесторы оказались в сложной ситуации. Многие активы подешевели; на фондовом рынке Московской биржи три недели не было торгов; наличную валюту не купить. При этом инфляция ускорилась и надо как-то защитить деньги.

Но и сейчас есть способы инвестировать. Рассказываем про основные варианты, но учтите: это не рекомендация, а обзор. Мы не гарантируем, что все эти инвестиции окажутся выгодными. Выбирать вам.

Выбирать вам.

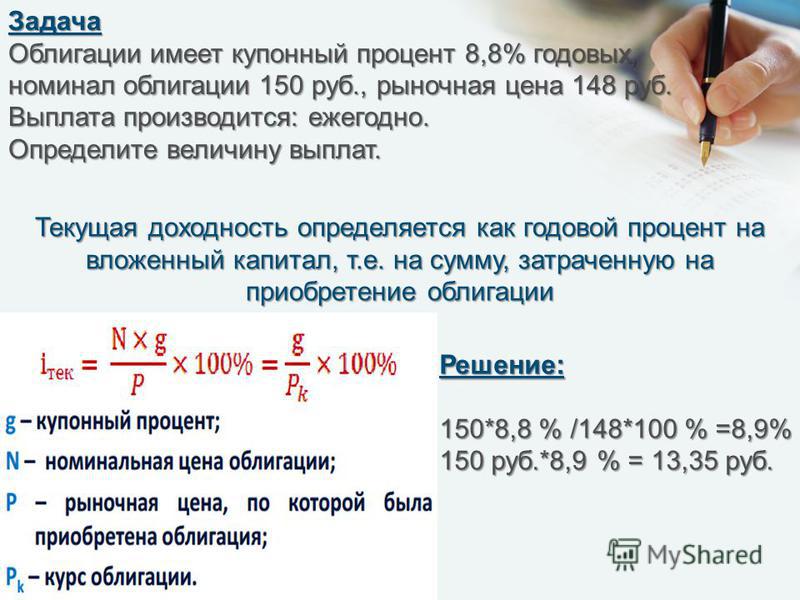

Банковские вклады

ЦБ поднял ключевую ставку с 9,5 до 20% годовых — и ставки по вкладам выросли следом, особенно по краткосрочным. Можно найти вклады и накопительные счета с доходностью до 25% годовых

Плюсы: фиксированная доходность без лишних хлопот, страховка АСВ, доход от вкладов за 2021 и 2022 год не облагается НДФЛ

Минусы: высокая доходность обычно у вкладов на 3—6 месяцев, а также у накопительных счетов, где банк может снизить ставку. Нет длинных вкладов с высокой доходностью и возможностью пополнения

Последствия повышения ключевой ставки

Безналичная валюта

Наличную валюту сейчас не купить, а снять можно только в долларах — и то если валюта была на счете до 9 марта 2022 года. Но можно купить валюту в банке или на бирже и держать ее в безналичном виде

Плюсы: довольно простой вариант, можно заработать, если рубль сильно ослабнет к доллару, евро или другой валюте

Минусы: в банках часто большой спред — разница между ценой покупки и продажи валюты, а на бирже за покупку долларов, евро и фунтов сейчас комиссия 12%. Кроме того, рубль может укрепиться

Кроме того, рубль может укрепиться

ЦБ ограничил выдачу наличной валюты

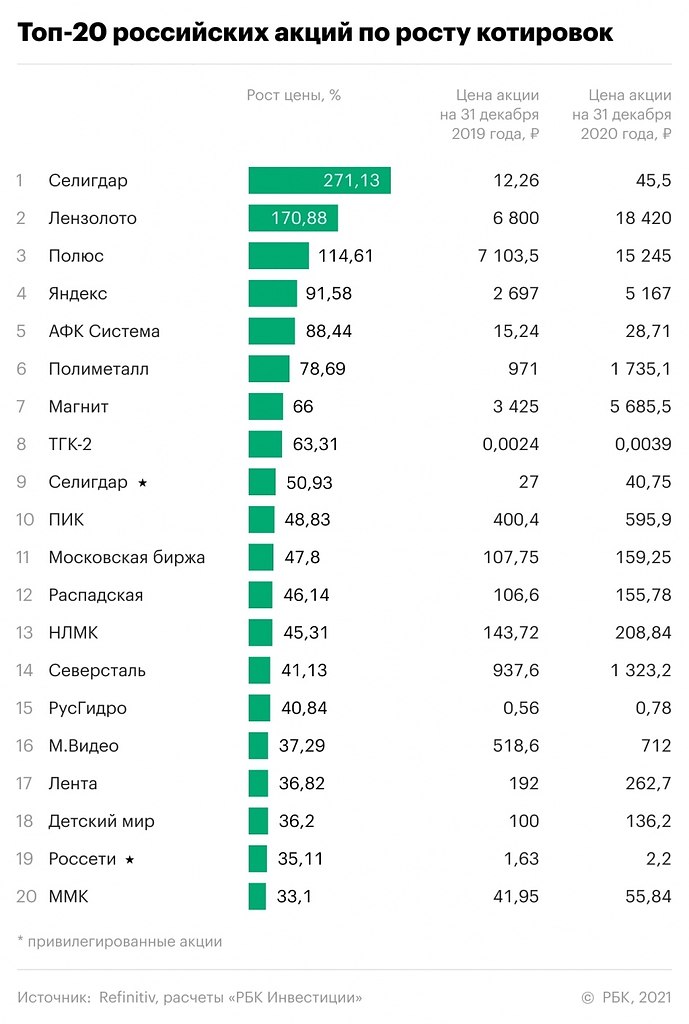

ОФЗ и российские акции

Фондовый рынок Мосбиржи работает лишь частично. Торгуются только облигации федерального займа, а с 24 марта — также 33 акции из индекса Мосбиржи. Но некоторым инвесторам этого достаточно

Плюсы: у ОФЗ высокая надежность, выплачиваются купоны, есть ОФЗ с привязкой к инфляции и ставке RUONIA, близкой к ставке ЦБ. Акции российских компаний могут сильно вырасти и дать высокую дивидендную доходность, если ситуация улучшится

Минусы: доходность коротких облигаций сейчас ниже, чем ставка ЦБ и доходность коротких вкладов, а доходность длинных бумаг даже ниже, чем у коротких. Акции — рискованный инструмент и могут сильно упасть. Если торги на бирже опять приостановят, не получится вывести деньги

Как прошел первый день торгов ОФЗ

Срочный рынок Мосбиржи

Часть фьючерсов и опционов торгуется и сейчас. Эти инструменты больше подходят трейдерам, но инвесторам тоже могут пригодиться

Эти инструменты больше подходят трейдерам, но инвесторам тоже могут пригодиться

Плюсы: можно инвестировать в валюты, индекс S&P 500 и иные активы, и можно подстраховаться от неблагоприятного изменения цены ваших активов

Минусы: это сложные и рискованные инструменты, где можно получить большой убыток. Не получится купить и надолго забыть, так как контракты со временем исполняются и надо перекладывать деньги в новые

Что такое фьючерсы и как они работают

Акции на «СПб-бирже»

Санкт-Петербургская биржа, где в основном торгуются акции иностранных компаний, по-прежнему работает. Подходящий вариант для тех, кто интересуется иностранными бумагами

Плюсы: можно вложить деньги в акции крупных зарубежных компаний и получить доход в валюте, в том числе в виде дивидендов, — даже на ИИС

Минусы: не все брокеры дают туда доступ, особенно после санкций. А если санкции усилятся, могут быть проблемы со сделками и получением дивидендов

Как работает «СПб-биржа»

Ценные бумаги за рубежом

Иностранные биржи работают, поэтому технически можно инвестировать через них

Плюсы: можно вложиться в тысячи акций, облигаций и фондов с бирж разных стран. Активы мало зависят от ситуации в России, а риск того, что брокер утратит активы, часто застрахован — но это зависит от страны

Активы мало зависят от ситуации в России, а риск того, что брокер утратит активы, часто застрахован — но это зависит от страны

Минусы: мало какие иностранные брокеры сейчас открывают счета россиянам. Есть сложности с пополнением счетов и вопросы о допустимости торговли на них. Если санкции усилятся, есть риск потерять доступ к счету

Как уведомить ФНС о счете у зарубежных брокеров

Недвижимость

Традиционно любимый россиянами актив, цена которого, как считается, всегда растет. Но есть и серьезные минусы

Плюсы: недвижимость сложнее заморозить, в отличие от вкладов и ценных бумаг, а цена вряд ли обнулится — по крайней мере если речь о недвижимости в крупном городе. Еще квартиры и коммерческие помещения можно сдавать и получать доход

Минусы: нельзя вложить небольшую сумму, быстро продать за разумные деньги или продать небольшую часть. Сложно диверсифицировать. Съемщики бывают проблемными, а стоимость съема не всегда растет. Цена недвижимости может падать и в рублях, а в долларах — еще сильнее

Цена недвижимости может падать и в рублях, а в долларах — еще сильнее

Как инвестировать в недвижимость

Физические драгметаллы

Основные варианты вложений в них — слитки и инвестиционные монеты. Теперь НДС нет и при покупке слитков, и интерес к ним вырос

Плюсы: физические драгметаллы мало зависят от финансовой системы — с ними ничего не случится, даже если экономика рухнет. В кризис цена металлов может расти в долларах, а в рублях — еще сильнее из-за падения рубля

Минусы: надо правильно хранить слитки и монеты, чтобы не повредить их и защитить от посторонних. Также есть большая разница между ценой покупки и продажи. Наконец, драгметаллы довольно волатильны, их цена способна долго падать, а процентов они не платят

Как купить слиток золота

Криптовалюты

Многие инвесторы не рассматривали их еще недавно. Но санкции, ограничения на наличную валюту и приостановка торгов на Мосбирже вызвали рост интереса к криптовалютам

Плюсы: криптовалюты мало зависят от традиционной финансовой системы, так что их сложнее заморозить, забрать или отследить. И есть шанс много заработать, если удачно купить и продать

И есть шанс много заработать, если удачно купить и продать

Минусы: высокие риски из-за волатильности многих криптовалют и возможного мошенничества. И надо с нуля разбираться в новых терминах и механизмах: майнинг, холодные кошельки, стейкинг и так далее

Почему вложения в криптовалюты рискованны

Здоровье и знания

Инвестиции в себя всегда актуальны. Навыки, знания и здоровье не забрать просто так, и хорошей идеей может быть исправить зрение, вылечить зубы или подучить английский

Плюсы: вложения в себя не исчезнут из-за проблем в экономике. Своевременные траты на лечение сэкономят много денег в будущем, знания и навыки позволят зарабатывать, а полезные знакомства могут упростить жизнь

Минусы: не всегда понятно, как вложить деньги в себя, чтобы это принесло пользу, например какие курсы пройти. Также на лечение и обучение может требоваться много времени и сил

Как вложить деньги в себя

Как разобраться, куда вложить

Читайте наш Инвестник. Каждый день рассказываем в телеграм-канале, куда вложить деньги, чтобы получить доход, и как не отдать их мошенникам

Каждый день рассказываем в телеграм-канале, куда вложить деньги, чтобы получить доход, и как не отдать их мошенникам

Читать Инвестник

Еще статьи о том, как поступать в кризис:

1. Что сейчас делать с ИИС.

2. На фондовом рынке опять паника.

3. Что делать с деньгами прямо сейчас.

Новости, которые касаются всех, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @tinkoffjournal.

Как исследовать акции | The Motley Fool

Анализ акций помогает инвесторам находить наилучшие инвестиционные возможности. Используя аналитические методы при исследовании акций, мы можем попытаться найти акции, торгующиеся со скидкой по сравнению с их истинной стоимостью. Это может дать вам отличные возможности для получения прибыли, превышающей рыночную, в будущем.

Источник изображения: Getty Images.

1. Понимание двух типов анализа акций

Когда дело доходит до анализа акций, вы можете пойти двумя основными путями: фундаментальный анализ и технический анализ.

Фундаментальный анализ

Этот анализ основан на предположении, что цена акции не обязательно отражает внутреннюю стоимость основного бизнеса. Это центральный инструмент, который инвесторы используют, чтобы попытаться найти лучшие инвестиционные возможности. Фундаментальные аналитики используют показатели оценки и другую информацию, чтобы определить, является ли акция привлекательной по цене. Фундаментальный анализ предназначен для инвесторов, ищущих отличные долгосрочные доходы.

Технический анализ

Технический анализ обычно предполагает, что цена акции отражает всю доступную информацию и что цены обычно меняются в соответствии с тенденциями. Другими словами, анализируя историю цен на акции, вы можете предсказать их будущее поведение. Если вы когда-либо видели, как кто-то пытается определить закономерности на биржевых графиках или обсуждает скользящие средние, то это форма технического анализа.

Важным отличием является то, что фундаментальный анализ предназначен для обнаружения долгосрочных инвестиционных возможностей. Технический анализ обычно фокусируется на краткосрочных ценовых колебаниях.

Мы в The Motley Fool вообще сторонники фундаментального анализа. Сосредоточив внимание на крупных предприятиях, торгующих по справедливым ценам, мы считаем, что инвесторы со временем смогут превзойти рынок.

2. Изучите некоторые важные инвестиционные показатели

Имея это в виду, давайте рассмотрим четыре наиболее важных и понятных показателя, которые каждый инвестор должен иметь в своем аналитическом инструменте для понимания финансовой отчетности компании:

- Отношение цены к прибыли (P/E) : Компании отчитываются перед акционерами о своей прибыли как прибыль на акцию, или сокращенно EPS. Отношение цены к прибыли, или отношение P/E, представляет собой отношение цены акций компании к ее годовой прибыли на акцию.

Например, если акции торгуются по цене 30 долларов, а прибыль компании за последний год составила 2 доллара на акцию, мы бы сказали, что она торгуется с коэффициентом P/E, равным 15, или «15-кратная прибыль». Это наиболее распространенный показатель оценки в фундаментальном анализе, который полезен для сравнения компаний в одной отрасли с аналогичными перспективами роста.

Например, если акции торгуются по цене 30 долларов, а прибыль компании за последний год составила 2 доллара на акцию, мы бы сказали, что она торгуется с коэффициентом P/E, равным 15, или «15-кратная прибыль». Это наиболее распространенный показатель оценки в фундаментальном анализе, который полезен для сравнения компаний в одной отрасли с аналогичными перспективами роста. - Отношение цены к росту прибыли (PEG) : Различные компании растут с разной скоростью. Коэффициент PEG берет коэффициент P/E акции и делит его на ожидаемые темпы роста прибыли в годовом исчислении в течение следующих нескольких лет, чтобы уравнять правила игры. Например, акция с коэффициентом P/E, равным 20, и 10-процентным ожидаемым ростом прибыли в течение следующих пяти лет будет иметь коэффициент PEG, равный 2. Идея состоит в том, что быстрорастущая компания может быть «дешевле», чем медленно растущая компания. растущий.

- Отношение цены к балансовой стоимости (P/B) : Балансовая стоимость компании представляет собой чистую стоимость всех ее активов.

Думайте о балансовой стоимости как о сумме денег, которую теоретически имела бы компания, если бы закрыла свой бизнес и продала все, чем владела. Отношение цены к балансовой стоимости, или P/B, представляет собой сравнение цены акций компании и ее балансовой стоимости.

Думайте о балансовой стоимости как о сумме денег, которую теоретически имела бы компания, если бы закрыла свой бизнес и продала все, чем владела. Отношение цены к балансовой стоимости, или P/B, представляет собой сравнение цены акций компании и ее балансовой стоимости. - Отношение долга к EBITDA: Один из хороших способов оценить финансовое благополучие — посмотреть на долг компании. Существует несколько показателей долга, но отношение долга к EBITDA хорошо подходит для начинающих. Вы можете найти общий долг компании в ее балансе, и вы найдете ее EBITDA (прибыль до вычета процентов, налогов, износа и амортизации) в ее отчете о прибылях и убытках. Затем превратите два числа в отношение. Высокое отношение долга к EBITDA может быть признаком инвестиций с более высоким риском, особенно во время рецессии и других трудных времен.

Вы новичок в инвестировании и не знаете, с чего начать?

Зарегистрируйтесь и ознакомьтесь с нашим руководством по инвестированию для начинающих. Это видео поможет вам начать работу и придаст вам уверенности, чтобы сделать свои первые инвестиции. Пестрый дурак помог миллионам людей в поисках финансовой свободы, помогая миру стать умнее, счастливее и богаче.

Это видео поможет вам начать работу и придаст вам уверенности, чтобы сделать свои первые инвестиции. Пестрый дурак помог миллионам людей в поисках финансовой свободы, помогая миру стать умнее, счастливее и богаче.

Отправляя свой адрес электронной почты, вы соглашаетесь с тем, что мы будем информировать вас об обновлениях нашего веб-сайта и о

другие продукты и услуги, которые, по нашему мнению, могут вас заинтересовать. Вы можете отписаться в любое время.

The Motley Fool уважает вашу конфиденциальность и стремится быть прозрачным в отношении наших методов сбора данных.

Пожалуйста, ознакомьтесь с нашей Политикой конфиденциальности и Условиями использования.

3. Не ограничивайтесь цифрами для анализа акций

Это, пожалуй, самый важный шаг в аналитическом процессе. Хотя всем нравится выгодная сделка, исследование и анализ акций — это нечто большее, чем просто просмотр показателей оценки.

Гораздо важнее инвестировать в хороший бизнес, чем в дешевые акции.

Имея это в виду, вот еще три важных компонента анализа акций, на которые вам следует обратить внимание:

- Прочные конкурентные преимущества: Как долгосрочные инвесторы, мы хотим знать, что компания сможет сохранить (и, надеюсь, увеличить) свою долю рынка с течением времени. Поэтому важно попытаться определить долгосрочное конкурентное преимущество — также известное как экономический ров — в бизнес-модели компании при анализе потенциальных запасов. Это может проявляться в нескольких формах. Например, известная торговая марка может дать компании возможность ценообразования. Патенты могут защитить его от конкурентов. Большая дистрибьюторская сеть может обеспечить более высокую чистую прибыль, чем у конкурентов.

- Отличный менеджмент: Не имеет значения, насколько хорош продукт компании или насколько быстро развивается отрасль, если ключевые решения принимаются не теми людьми.

В идеале генеральный директор и другие главные руководители компании должны иметь успешный и обширный опыт работы в отрасли и финансовые интересы, которые совпадают с интересами акционеров.

В идеале генеральный директор и другие главные руководители компании должны иметь успешный и обширный опыт работы в отрасли и финансовые интересы, которые совпадают с интересами акционеров. - Отраслевые тенденции: Инвесторы должны сосредоточиться на отраслях с благоприятными долгосрочными перспективами роста. Например, за последнее десятилетие или около того процент розничных продаж, осуществляемых через Интернет, вырос с менее чем 5% до более чем 11% сегодня. Таким образом, электронная коммерция является примером отрасли с благоприятной тенденцией роста. Облачные вычисления, платежные технологии и здравоохранение — вот еще несколько примеров отраслей, которые, вероятно, значительно вырастут в ближайшие годы.

Базовый пример анализа акций

Давайте рассмотрим гипотетический сценарий. Мы скажем, что я хочу добавить в свой портфель акции товаров для дома и пытаюсь выбрать между Home Depot (NYSE:HD) и Lowe’s (NYSE:LOW).

Мы скажем, что я хочу добавить в свой портфель акции товаров для дома и пытаюсь выбрать между Home Depot (NYSE:HD) и Lowe’s (NYSE:LOW).

Сначала я взгляну на некоторые цифры. Вот как эти две компании соотносятся по некоторым показателям, которые мы обсуждали:

| Метрика | Хоум Депо | Лоу |

|---|---|---|

| Коэффициент P/E (последние 12 месяцев) | 25,0 | 20,9 |

| Прогнозируемый темп роста прибыли | 14,4% | 16,7% |

| Соотношение ПЭГ | 1,74 | 1,25 |

| Отношение долга к EBITDA (TTM) | 1,46 | 1,73 |

Источники данных: CNBC, YCharts, Yahoo! Финансы. Данные на 5 ноября 2020 г.

Вот ключевой вывод из этих цифр. Lowe’s кажется более дешевой покупкой как по P/E, так и по PEG. Однако у Lowe’s более высокий коэффициент отношения долга к EBITDA, поэтому это может указывать на то, что Lowe’s является более рискованным из двух.

Lowe’s кажется более дешевой покупкой как по P/E, так и по PEG. Однако у Lowe’s более высокий коэффициент отношения долга к EBITDA, поэтому это может указывать на то, что Lowe’s является более рискованным из двух.

Я бы не сказал, что одна из компаний имеет серьезное конкурентное преимущество перед другой. Home Depot, возможно, имеет лучшую торговую марку и дистрибьюторскую сеть. Однако его преимущества не настолько значительны, чтобы повлиять на мое инвестиционное решение, особенно если учесть, что Lowe’s выглядит гораздо привлекательнее. Я являюсь поклонником обеих управленческих команд, и индустрия благоустройства дома — это та отрасль, которая будет всегда быть занятым. Кроме того, оба бизнеса относительно устойчивы к рецессии.

Если вы думаете, что я выбираю несколько показателей, чтобы сосредоточиться на них и основываю на них свое мнение, вы правы. И в этом суть: не существует идеального способа исследования акций, поэтому разные инвесторы выбирают разные акции.

Связанные темы инвестирования

Как инвестировать в индексные фонды

Индексные фонды отслеживают определенный индекс и могут быть хорошим способом инвестирования.

Что такое дробные акции?

Вам не нужно покупать целую акцию — дробные акции позволяют инвесторам покупать только часть.

Как выбрать акции в первый раз

Чтобы стать хорошим сборщиком акций, нужно время и талант. Мы покажем вам путь.

Продажа акций: как облагается налогом прирост капитала

Продажа акций может означать налог на прирост капитала. Что это такое и как его минимизировать?

Надежный анализ может помочь вам принимать разумные решения

Как я только что упомянул, не существует единственно правильного способа анализа акций. Цель анализа акций состоит в том, чтобы найти компании, которые вы считаете хорошими ценностями и отличным долгосрочным бизнесом. Это не только поможет вам найти акции, которые могут принести большую прибыль, но и использование аналитических методов, подобных описанным здесь, может помочь вам предотвратить плохие инвестиции и потерю денег.

Это не только поможет вам найти акции, которые могут принести большую прибыль, но и использование аналитических методов, подобных описанным здесь, может помочь вам предотвратить плохие инвестиции и потерю денег.

Мэтью Франкель, CFP® не имеет позиций ни в одной из упомянутых акций. The Motley Fool имеет позиции в Home Depot и рекомендует его. The Motley Fool рекомендует Lowe’s. У Motley Fool есть политика раскрытия информации.

7 способов инвестировать 1000 долларов

Тысяча долларов может показаться не такой уж большой суммой по большому счету, но не умаляйте силу денег, которые вы инвестируете. Даже 1000 долларов — это фантастическое начало для создания долгосрочной финансовой гибкости.

Источник изображения: Getty Images.

В наше время существует множество возможностей для инвестиций. Замечательно иметь так много вариантов, но выбор направления может быть ошеломляющим. Вот семь вариантов инвестиций, которые помогут вам начать:

1.

Откройте (или пополните) сберегательный счет

Откройте (или пополните) сберегательный счет

С лучшими процентными ставками по сберегательным счетам около 3%, но инфляцией, вложение денег на сберегательный счет или счет денежного рынка может показаться неразумным вложением. Однако у миллионов домохозяйств нет достаточных средств на случай чрезвычайной ситуации. Если вы находитесь в этой лодке, сберегательный счет — отличное место для начала.

Вот почему вложение денег в базовые сбережения является отличным вложением: дождливые дни неизбежны. Хотя предсказать жизненные перипетии — и когда они произойдут — невозможно, подготовка с небольшими наличными всегда поможет смягчить удар. И если это удерживает вас от заимствования денег под высокие проценты, например, по кредитной карте, то небольшой доход со сберегательного счета того стоил. Стремитесь к тому, чтобы у вас было припрятано наличных хотя бы на три-шесть месяцев.

Хранение некоторой наличности в депозитных сертификатах (депозитных сертификатах) или в сберегательных облигациях серии I также может пополнить запас сбережений на черный день. Процентные ставки часто могут быть немного выше, чем на обычном сберегательном счете, хотя компромисс заключается в том, что к ним не так легко получить доступ, если вам нужны деньги в крайнем случае.

Процентные ставки часто могут быть немного выше, чем на обычном сберегательном счете, хотя компромисс заключается в том, что к ним не так легко получить доступ, если вам нужны деньги в крайнем случае.

2. Инвестируйте в 401(k)

Кто не хочет повышения зарплаты? В то время как многие недовольны своей компенсацией, они могут упускать из виду дополнительную привилегию, которую предлагает их работодатель: соответствующий взнос 401 (k) или аналогичный пенсионный план, спонсируемый компанией.

Механика проста. Если ваша компания предлагает матч, бизнес внесет ту же сумму, что и ваш вклад, обычно до определенного процента от вашей брутто-зарплаты. Например, если компания предлагает 3%-ное соответствие, она будет вносить 30 долларов на каждую 1000 долларов вашей зарплаты — обычно только в том случае, если вы решите добавить те же 3% своей зарплаты на свой пенсионный счет 401 (k) или аналогичный. Если ваш работодатель предлагает это, это быстрый и простой способ удвоить ваши деньги, не говоря уже о отличном способе сэкономить немного денег, поскольку ваш вклад обычно поступает на ваш счет до уплаты налогов.

Но не останавливайтесь на соответствующем вкладе. На 2022 год большинство 401(k) допускают общую сумму взносов сотрудников в размере 20 500 долларов США (и дополнительно 6 500 долларов США, если вам больше 50 лет). Если у вас есть 1000 долларов для инвестирования, узнайте у своего отдела кадров или у специалиста по пособиям, как отложить эти деньги на пенсию.

3. Инвестируйте в IRA

Если у вас нет доступа к пенсионному плану, спонсируемому работой, или ваш план не позволяет вам добавлять дополнительные деньги, вам не повезло. Вот тут-то и появляются индивидуальные пенсионные счета (IRA).

Компания не соответствует IRA, но если вы получаете доход (через работу или самозанятость), этот вариант стоит рассмотреть. Существует два основных типа IRA: традиционный и Roth.

Личный вклад в традиционную IRA часто не облагается налогом, а доход откладывается до момента его изъятия. IRA Roth является взносом после уплаты налогов, поэтому он не подлежит вычету (хотя налоговый кредит доступен для традиционных взносов и взносов IRA Roth). Тем не менее, взносы Roth могут быть сняты без штрафов, доходы не облагаются налогом, а доходы могут быть сняты после того, как вам исполнится 59 лет.1/2, если учетная запись была открыта не менее чем за пять лет до этого.

IRA Roth является взносом после уплаты налогов, поэтому он не подлежит вычету (хотя налоговый кредит доступен для традиционных взносов и взносов IRA Roth). Тем не менее, взносы Roth могут быть сняты без штрафов, доходы не облагаются налогом, а доходы могут быть сняты после того, как вам исполнится 59 лет.1/2, если учетная запись была открыта не менее чем за пять лет до этого.

Если у вас есть 1000 долларов, запуск IRA в онлайн-брокерской конторе — отличный способ начать работать над долгосрочным накоплением богатства. В 2022 году инвесторы могут внести до 6000 долларов США в IRA и еще 1000 долларов США, если они старше 50 лет.

Новичок в инвестировании и не знаете, с чего начать?

Зарегистрируйтесь и ознакомьтесь с нашим руководством по инвестированию для начинающих. Это видео поможет вам начать работу и придаст вам уверенности, чтобы сделать свои первые инвестиции. Пестрый дурак помог миллионам людей в поисках финансовой свободы, помогая миру стать умнее, счастливее и богаче.

Отправляя свой адрес электронной почты, вы соглашаетесь с тем, что мы будем информировать вас об обновлениях нашего веб-сайта и о

другие продукты и услуги, которые, по нашему мнению, могут вас заинтересовать. Вы можете отписаться в любое время.

The Motley Fool уважает вашу конфиденциальность и стремится быть прозрачным в отношении наших методов сбора данных.

Пожалуйста, ознакомьтесь с нашей Политикой конфиденциальности и Условиями использования.

4. Откройте налогооблагаемый брокерский счет

Если вы исчерпали первые три варианта и у вас еще есть 1000 долларов для инвестирования, открытие облагаемого налогом инвестиционного счета (иногда называемого брокерским счетом) является еще одним надежным вариантом. Думайте об этом как о сберегательном счете, поскольку любые реализованные доходы и проценты будут облагаться налогом каждый год. Тем не менее, потенциальный доход выше, чем со сберегательным счетом.

Конечно, все инвестиции связаны с риском, и нет никакой гарантии, что вы не потеряете свою тысячу долларов в этом процессе. Тем не менее, на брокерских счетах доступно множество вариантов, которые помогут смягчить турбулентность, связанную с инвестированием. Например, существует множество недорогих взаимных фондов или других инвестиционных инструментов (подробнее об этом ниже).

Тем не менее, на брокерских счетах доступно множество вариантов, которые помогут смягчить турбулентность, связанную с инвестированием. Например, существует множество недорогих взаимных фондов или других инвестиционных инструментов (подробнее об этом ниже).

Также помните, что внесение 1000 долларов должно быть только началом. Инвестирование работает лучше всего, если вы делаете депозиты регулярно — чем чаще, тем лучше. После того, как вы создадите брокерский счет, рассмотрите возможность создания повторяющихся депозитов (возможно, ежемесячно или ежеквартально), чтобы продолжать двигаться к своим финансовым целям.

Лучшие биржевые брокеры на январь 2023 г.

5. Инвестируйте в ETF

После того, как вы откроете IRA или брокерский счет, пришло время начать выбирать, куда инвестировать. Если вы только начинаете, биржевые фонды (ETF) — отличное место для начала и могут стать отличной альтернативой более традиционным паевым инвестиционным фондам.

Есть тысячи ETF на выбор. Многие из них отслеживают ориентир, такой как рынок облигаций США или индекс фондового рынка (например, S&P 500 или Nasdaq Composite). Другие отслеживают широкие секторы экономики, такие как технологии или здравоохранение. Некоторые становятся еще более конкретными и инвестируют в такие темы, как облачные вычисления или возобновляемые источники энергии.

ETF легко приобрести, в среднем они имеют более низкие комиссии, чем многие другие варианты инвестирования, такие как активно управляемые взаимные фонды, и могут принимать даже небольшие депозиты. Если у вас есть 1000 долларов, узнайте, как инвестировать в ETF, чтобы начать свое инвестиционное путешествие.

6. Воспользуйтесь роботом-советником

Не заинтересованы в поиске и управлении инвестиционным портфелем? Рассмотрите возможность использования робота-советника. Робо-советник — это онлайн-сервис, автоматизирующий определенные части финансового плана и управления инвестиционным портфелем.

Существует множество роботов-советников на выбор. У большинства из них практически нет минимального начального депозита (1000 долларов более чем достаточно для начала). После того, как вы ответите на несколько вопросов, робот-советник подберет корзину фондов или ETF с учетом ваших долгосрочных целей.

Плата за управление также может быть весьма доступной. Типичный робот-консультант обычно взимает менее 0,3% в год (каждые 10 000 долларов США составляют 3 доллара в год на ваш счет). Сервис поможет вам составить план регулярных депозитов и инвестиций, чтобы помочь вам достичь желаемого финансового положения.

7. Инвестируйте в акции

Если вы хотите лучше контролировать свои инвестиции и бизнес, которым вы владеете, подумайте о покупке отдельных акций. Даже с 1000 долларов можно создать хорошо сбалансированный портфель стартовых акций. Многие брокерские конторы даже позволяют инвесторам покупать дробные акции многих компаний, поэтому диверсификация вашего счета возможна даже с начальной суммой в 1000 долларов. Можно владеть отдельными акциями как в IRA, так и на облагаемых налогом брокерских счетах.

Можно владеть отдельными акциями как в IRA, так и на облагаемых налогом брокерских счетах.

Кроме того, прибыль от отдельных акций не облагается налогом на федеральном уровне до тех пор, пока вы их не продадите (хотя прибыль облагается налогом в большинстве штатов). На самом деле, если вы держите акции более года, доход может вообще не облагаться налогом дядей Сэмом, что делает владение отдельными акциями идеальной стратегией для отсрочки налогов на брокерском счете.

Но помните: акции представляют собой долю в бизнесе. Немногие люди начали бы новое предприятие с намерением остаться в бизнесе на короткое время. Владение акциями работает лучше всего во многом таким же образом. Владение частью качественного бизнеса становится все более влиятельным, чем дольше вы им занимаетесь. Поэтому, если вы идете по этому пути, важно сделать некоторую домашнюю работу и совершить покупку с намерением держать акции по крайней мере в течение нескольких лет, а то и бесконечно долго. Эта стратегия помогла Уоррену Баффету стать самым богатым инвестором на планете.

Эта стратегия помогла Уоррену Баффету стать самым богатым инвестором на планете.

Связанные темы инвестирования

Во что инвестировать: используйте свои деньги, чтобы делать деньги

Итак, куда вкладывать деньги? У нас есть варианты.

Что такое дробные акции?

Вам не нужно покупать целую акцию — дробные акции позволяют инвесторам покупать только часть.

Как создать инвестиционный портфель

Портфель может состоять из различных инвестиционных инструментов. Вот советы по созданию вашего.

Лучшие акции для инвестиций: январь 2023 г.

10 акций, которые могут стать отличным приобретением для долгосрочных инвесторов, желающих вложить свои деньги в работу.

Не стоит недооценивать силу 1000 долларов

Может показаться, что это немного, но не стоит недооценивать силу 1000 долларов. Даже небольшие начальные инвестиции могут помочь заложить основу для долгого и прибыльного пути к финансовой гибкости.

MT5 или Trade.MT5 для торговли CFD

MT5 или Trade.MT5 для торговли CFD  Например, если акции торгуются по цене 30 долларов, а прибыль компании за последний год составила 2 доллара на акцию, мы бы сказали, что она торгуется с коэффициентом P/E, равным 15, или «15-кратная прибыль». Это наиболее распространенный показатель оценки в фундаментальном анализе, который полезен для сравнения компаний в одной отрасли с аналогичными перспективами роста.

Например, если акции торгуются по цене 30 долларов, а прибыль компании за последний год составила 2 доллара на акцию, мы бы сказали, что она торгуется с коэффициентом P/E, равным 15, или «15-кратная прибыль». Это наиболее распространенный показатель оценки в фундаментальном анализе, который полезен для сравнения компаний в одной отрасли с аналогичными перспективами роста. Думайте о балансовой стоимости как о сумме денег, которую теоретически имела бы компания, если бы закрыла свой бизнес и продала все, чем владела. Отношение цены к балансовой стоимости, или P/B, представляет собой сравнение цены акций компании и ее балансовой стоимости.

Думайте о балансовой стоимости как о сумме денег, которую теоретически имела бы компания, если бы закрыла свой бизнес и продала все, чем владела. Отношение цены к балансовой стоимости, или P/B, представляет собой сравнение цены акций компании и ее балансовой стоимости.

В идеале генеральный директор и другие главные руководители компании должны иметь успешный и обширный опыт работы в отрасли и финансовые интересы, которые совпадают с интересами акционеров.

В идеале генеральный директор и другие главные руководители компании должны иметь успешный и обширный опыт работы в отрасли и финансовые интересы, которые совпадают с интересами акционеров.