Содержание

Уведомление о переходе на УСН: заполнение, подача

Дата обновления:

- 21 августа 2021

- Просмотров:

- Автор статьи: Tinkoff-start

Содержание

- Форма уведомления о переходе на УСН (форма 26.2-1)

- Сроки подачи и образцы заполнения уведомления в 2022 году

- при регистрации ИП или ООО

- Подача уведомления в течение 30 дней с момента регистрации или при переходе с ЕНВД

- Переход на УСН со следующего года

- Советы

Если в 2022 году вы планируете перейти на упрощённую систему налогообложения (УСН) или «упрощёнку» с момента регистрации ООО или ИП, подать уведомление в налоговую нужно в момент постановки на учет или в течение 30 дней после регистрации. В противном случае для перехода на УСН придется ждать начала следующего года.

В противном случае для перехода на УСН придется ждать начала следующего года.

Уведомление о переходе на УСН подается на бланке по форме 26.2-1, форма для ИП и ООО одинаковая. Порядок заполнения зависит только от момента, когда вы подаете уведомление — в момент регистрации бизнеса, в течение 30 дней после нее или перед началом следующего года.

1. Форма уведомления о переходе на УСН (форма 26.2-1)

Вы можете скачать бланк и заполнить его на компьютере, заполнить от руки или сформировать автоматически уже заполненное уведомление в нашем сервисе.

Требования к заполнению заявления

- При заполнении на компьютере нужно использовать шрифт Courier New, размер 18 pt

- Заполнять от руки можно только чёрными чернилами и печатными буквами

- Подписывать уведомление нужно в присутствии инспектора ИФНС. Если уведомление подает не налогоплательщик, а его представитель, то он должен предоставить доверенность.

- Обычно требуется 2 экземпляра, но мы рекомендуем подготовить один дополнительный.

Регистрируйте ИП или ООО через Тинькофф бесплатно!

Хотите сэкономить время, деньги и быть уверенными в правильности заполнения документов? Зарегистрируйте бизнес с помощью Тинькофф Банка! Специалисты помогут вам на каждом этапе, не нужно оплачивать госпошлину, выпуск ЭЦП и помощь в подготовке документов. А как только бизнес зарегистрируют, для вас будет открыт счет в Тинькофф на выгодных условиях. Просто оставьте завку.

Регистрация ИП онлайнРегистрация ООО онлайн

Регистрация ИП онлайнРегистрация ООО онлайн

2. Сроки подачи и образцы заполнения уведомления в 2022 году

2.1 При регистрации ИП или ООО

Уведомление о переходе ИП на УСН при регистрации

Пример заявления о переходе ИП на УСН при регистрации — Создать уведомление

- Сформировать уведомление автоматически

Укажите свои данные в форме, скачайте уже заполненное заявление о переходе на УСН и все нужные документы для регистрации ИП в ФНС

Создать уведомление - Скачать форму уведомления о переходе на УСН для заполнения вручную на компьютере

XLS, 384 KB - Скачать бланк уведомления о переходе на УСН для печати и заполнения от руки

PDF, 1,2 МB

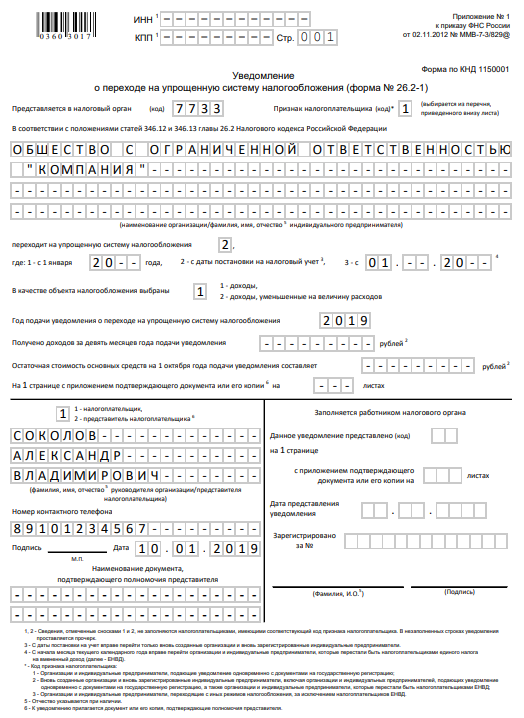

Уведомление о переходе ООО на УСН при регистрации

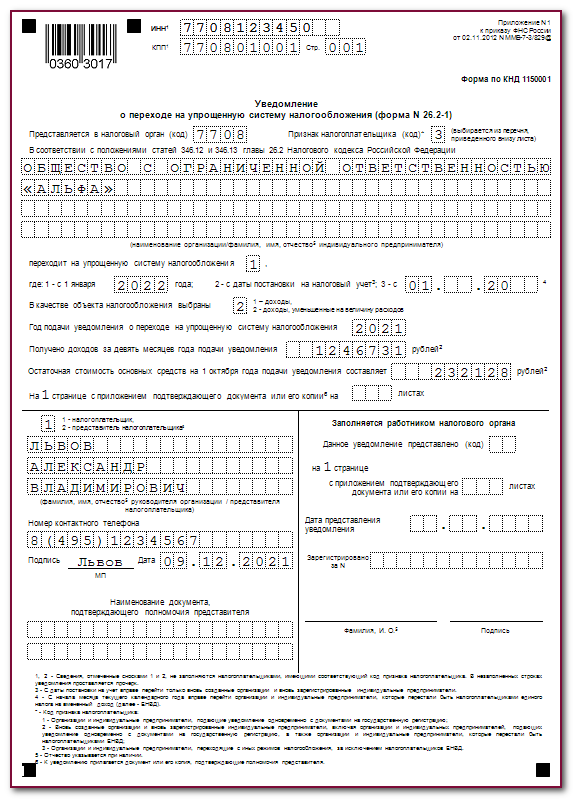

Пример заявления о переходе ООО на УСН при регистрации — Создать уведомление

- Сформировать уведомление автоматически

Укажите свои данные в форме, скачайте уже заполненное заявление о переходе на УСН и все нужные документы для регистрации ООО в ФНС

Создать уведомление - Скачать форму уведомления о переходе на УСН для заполнения вручную на компьютере

XLS, 384 KB - Скачать бланк уведомления о переходе на УСН для печати и заполнения от руки

PDF, 1,2 МB

Если вы хотите сразу начать применять «упрощёнку» для нового ИП или ООО, проще всего подать уведомление вместе с документами на регистрацию.

Советы по заполнению:

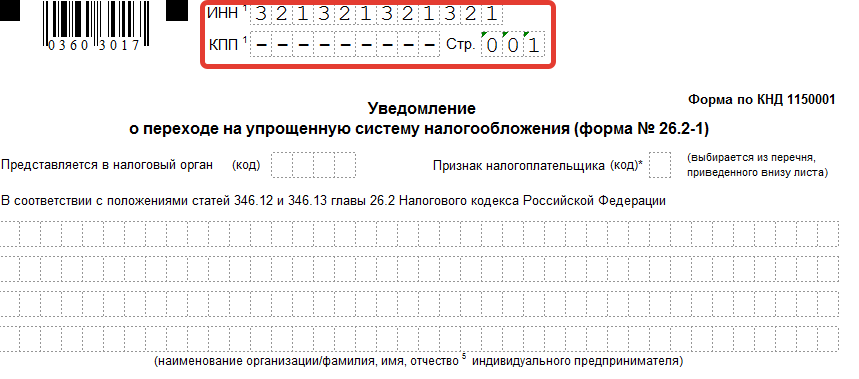

- ИНН и КПП — не нужно заполнять компаниям. А ИП может внести ИНН, если он уже присвоен

- В поле «Код налогового органа» напишите код регистрирующей инспекции. Узнать, какая инспекция будет для вас регистрирующей, а также получить код можно на сайте ФНС

- Признак налогоплательщика — 1

- В поле для наименования организации или данных ИП: для ООО перепишите название в точности так, как оно написано в уставе; если вы предприниматель, укажите ФИО в соответствии с паспортом, если у вас нет отчества, не пишите его

- Код даты перехода на УСН — 2

- В следующем поле укажите выбранный объект налогообложения: «Доходы» — «1», «Доходы минус расходы» — «2»

- Полностью впишите год подачи уведомления

- Поля «Получено доходов…» и «Остаточная стоимость основных средств» не заполняются

- Заявителя укажите кодом: налогоплательщик — «1», представитель по доверенности — «2».

Для ООО код «1» указывайте, если уведомление подает руководитель компании. Внесите ФИО заявителя

Для ООО код «1» указывайте, если уведомление подает руководитель компании. Внесите ФИО заявителя - Подписывает уведомление заявитель

- Данные доверенности (при наличии) впишите в поле «Наименование документа, подтверждающего полномочия представителя»

2.2 Подача уведомления в течение 30 дней с момента регистрации

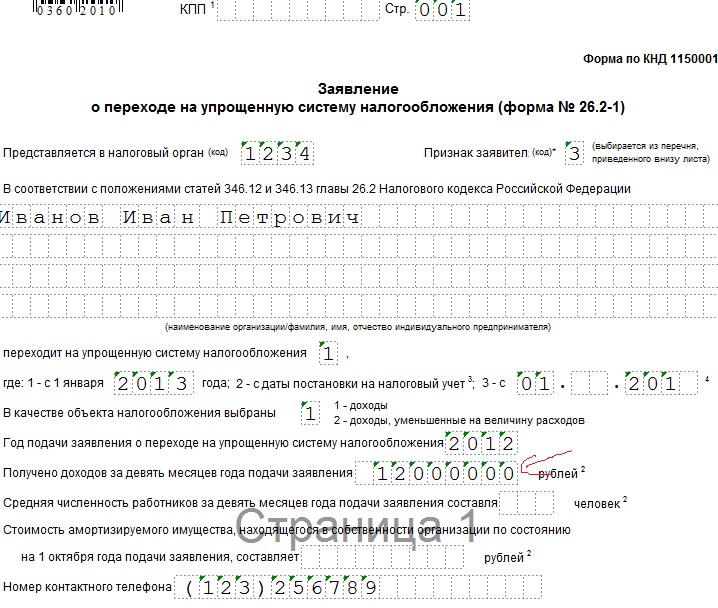

Заявление о переходе ИП на УСН в течение 30 дней после регистрации

Образец уведомления о переходе на УСН в течение 30 дней после создания ИП

- Скачать шаблон уведомления о переходе на УСН для заполнения вручную на компьютере

XLS, 384 KB - Скачать форму уведомления о переходе на УСН для печати и заполнения от руки

PDF, 1,2 МB

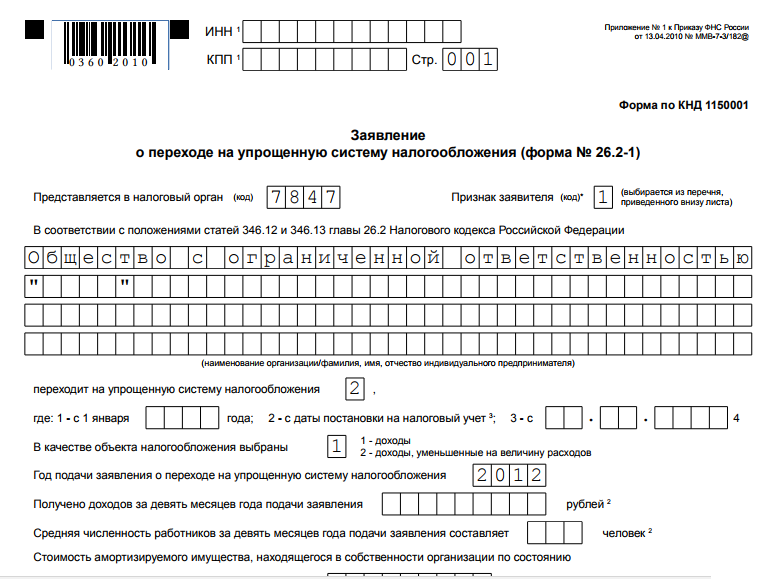

Заявление о переходе ООО на УСН в течение 30 дней после регистрации

Образец уведомления о переходе на УСН в течение 30 дней после создания ООО

- Скачать шаблон уведомления о переходе на УСН для заполнения вручную на компьютере

XLS, 384 KB - Скачать форму уведомления о переходе на УСН для печати и заполнения от руки

PDF, 1,2 МB

Если вы не уведомили ИФНС о применении УСН в момент регистрации, то у вас есть ещё 30 дней, чтобы сделать это. Подавать уведомление нужно будет в вашу территориальную налоговую, а не в регистрирующую. Узнать адреса налоговых вы можете в нашем сервисе создания документов.

Подавать уведомление нужно будет в вашу территориальную налоговую, а не в регистрирующую. Узнать адреса налоговых вы можете в нашем сервисе создания документов.

Вам не придётся отчитываться по общей системе налогообложения за те несколько дней, которые прошли от момента регистрации бизнеса до подачи уведомления. УСН будет действовать с даты регистрации.

Если вы не подадите уведомление в течение 30 дней с момента регистрации, перейти на УСН можно будет только с 1 января следующего года.

Советы по заполнению:

- ИНН и КПП вносят все ООО, а все ИП указывают ИНН

- признак налогоплательщика — 2

- код даты перехода на УСН в течение 30 дней после регистрации — 2

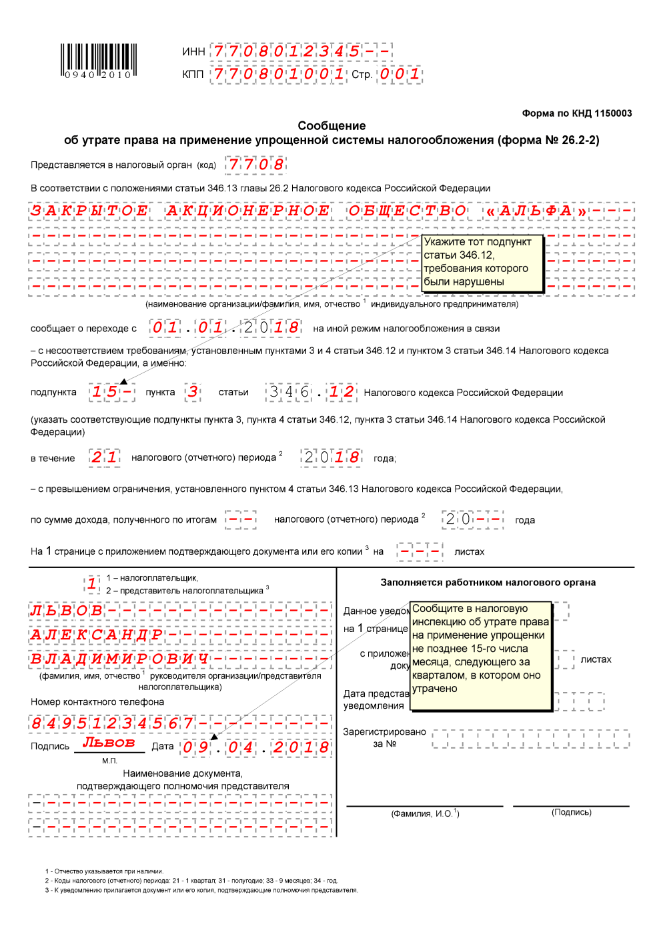

2.3 Переход на УСН со следующего года

Заявление о переходе ИП на УСН с начала нового года

Пример уведомления о переходе ИП на УСН с начала нового года

- Скачать форму уведомления о переходе на УСН для заполнения вручную на компьютере

XLS, 384 KB - Скачать бланк уведомления о переходе на УСН для печати и заполнения от руки

PDF, 1,2 МB

Заявление о переходе ООО на УСН с начала нового года

Пример уведомления о переходе ООО на УСН с начала нового года

- Скачать форму уведомления о переходе на УСН для заполнения вручную на компьютере

XLS, 384 KB - Скачать бланк уведомления о переходе на УСН для печати и заполнения от руки

PDF, 1,2 МB

Если 30 дней с момента регистрации прошли, то перейти на УСН можно только с 1 января следующего года. При этом нужно подать уведомление до 31 января текущего года.

При этом нужно подать уведомление до 31 января текущего года.

Советы по заполнению:

- признак налогоплательщика — 3

- код даты перехода на УСН — 1

- нужно заполнить графы «Получено доходов…» и «Остаточная стоимость основных средств…»

Образцы зполнения:

ИП. С 1 января

ООО. С 1 января

Читайте также:

Список документов для регистрации ИП в 2022 году,

Список документов для открытия ООО в 2022 году

3. Советы

- Подготовьте 3 экземпляра уведомления. Бывают случаи, когда ИФНС кроме 2-х обязательных запрашивают ещё один дополнительный экземпляр.

- Письменно запросите в налоговой подтверждение о применении УСН. Некоторые контрагенты при оформлении официальных договоров требуют такой документ.

- Не забудьте указать в уведомлении реквизиты доверенности, если документ подаёт представитель.

- Заранее выясните адрес территориальной налоговой. Это можно сделать при помощи нашего сервиса.

Все документы для регистрации бизнеса за 15 минут бесплатно

Вам нужно заявление и другие документы для открытия ИП или ООО? Наш онлайн-сервис сформирует их быстро и без ошибок. Просто заполните анкету и скачайте документы.

Документы для ИПДокументы для ООО

Документы для ИПДокументы для ООО

Инструменты для вашего бизнеса

Всё, что может понадобиться для работы, есть в Тинькофф Бизнес

Онлайн-касса

Принимайте платежи наличными у физлиц по 54-ФЗ

Торговый эквайринг

Принимайте деньги по банковским картам при помощи терминала Тинькофф

Интернет-эквайринг

Принимайте оплату в интернет-магазине или мобильном приложении

Расчётный счёт

Современный интернет-банкинг для вашего бизнеса. Всё быстро и удобно

Всё быстро и удобно

Специальный счёт для торгов

Бесплатный счёт для обеспечительных средств по исполнению контрактов в рамках 44-ФЗ и 223-ФЗ

Уведомление о переходе на упрощенную… из форма 26-*, налог

- Указатель и Поиск

- Новые формы (КНД | ОКУД | КФД)

- Нотариусы Москвы

- Новости

- Статьи

- О проекте

- Яндекс поиск

- Гугл поиск

- Гороскоп

- Игра для умников

Бизнес гороскоп на текущую неделю c 19.12.2022 по 25.12.2022

Открыть гороскоп на неделю

Открыть шифр замка из трёх цифр с ограничениями

Открыть игру, играйте в нерабочее время :)

Форма 26-* | часть 5 — основная группа документов в которую входит документ, другие группы в которые входит документ, похожие документы

Формы налоговой отчетности — разделы в которые входит документ, все разделы документов

Справочник КНД — КНД 1150001

Скачать в MS Word docx

Редактировать документ

Подписывайтесь на наш Youtube канал!

Подписывайтесь на наш Telegram канал!

Гороскоп (бизнес/феншуй)

Бланки новых документов, которые актуальны с 2023 года

Читайте статьиКрипта

#прожиточныйминимум#пособие#социальноевидео#жалобанаштрафнакарантине

Категории документа

129 документовФорма 26-*2610 документовНалог4005 документовУведомление5884 документовОбразец заполнения20000 документовФорма

Рекомендуем документы

Уведомление о переходе на упрощенную систему налогообложения при прекращении в течение года вмененнойУведомление о переходе на упрощенную систему налогообложения при создании организации регистрацииУведомление о переходе на упрощенную систему налогообложения форма n 262 1Уведомление о переходе на упрощенную систему налогообложения форма n 262 1 образец заполненияУведомление о переходе на упрощенную систему налогообложения форма № 26 2-1Уведомление о переходе на упрощенную систему налогообложения форма № 26 2-1 (образец заполнения)Уведомление о переходе на упрощенную систему налогообложения форма № 26 2-1 (образец заполнения) вариант 2Уведомление о переходе прав по обязательству к новому кредиторуУведомление о переходе права собственности на сданное в аренду имуществоУведомление о перечислении расходов с депозитного счета во внебюджетный фонд развития исполнительногоУведомление о перечислении расходов с депозитного счета во внебюджетный фонд развития исполнительного производства розыскных действий должников

Все разделы документов

Акты Банкротство физлиц Библиотека Ведомости Врачи и пациенты ГИБДД, жалобы ГОСТы и СНиПы Доверенности Договоры Договоры аренды Договоры залога Договоры купли-продажи Договоры по алфавиту Жалобы ЖКХ Журналы Заключения Запросы Защита бизнеса Защита прав потребителя Заявки Заявления Инвестиции Иски, претензии к договорам Исковые заявления ИТ. Интернет Карточки Контроль, проверки и экспертизы Листы Миграционное право Недвижимость Органы государственной власти Отчеты Охота, рыболовство и спорт Положения Пособия и пенсии Постановления Претензии Приказы Протоколы Профессиональные стандарты Расторжение договора Расчеты Решения (не судебные) Сведения Сельское хозяйство Семейное право. Алименты, наследство, дарение Соглашения Справки Страхование Строительство Таможня Транспорт Трудовое право. ТК РФ, отдел кадров Трудовые договоры и должностные инструкции ТЭК Уведомления и Извещения Унифицированные формы Формы Формы банковских документов Формы бухгалтерской отчетности Формы налоговой отчетности Формы открытия/изменения бизнеса, ИП/ООО, типовые уставы ООО (36 штук) Формы первичных учетных документов Ходатайства Юристам

Интернет Карточки Контроль, проверки и экспертизы Листы Миграционное право Недвижимость Органы государственной власти Отчеты Охота, рыболовство и спорт Положения Пособия и пенсии Постановления Претензии Приказы Протоколы Профессиональные стандарты Расторжение договора Расчеты Решения (не судебные) Сведения Сельское хозяйство Семейное право. Алименты, наследство, дарение Соглашения Справки Страхование Строительство Таможня Транспорт Трудовое право. ТК РФ, отдел кадров Трудовые договоры и должностные инструкции ТЭК Уведомления и Извещения Унифицированные формы Формы Формы банковских документов Формы бухгалтерской отчетности Формы налоговой отчетности Формы открытия/изменения бизнеса, ИП/ООО, типовые уставы ООО (36 штук) Формы первичных учетных документов Ходатайства Юристам

Алфавитный указатель

Алфавитный указатель

У — группы документов на букву ‘У’П — группы документов на букву ‘П’У — группы документов на букву ‘У’С — группы документов на букву ‘С’

Ячейка бибилиотеки документов

4542 — ячейка

youtube.com/embed/WzxZ1zVZAII» frameborder=»0″ allow=»accelerometer; autoplay; encrypted-media; gyroscope; picture-in-picture» allowfullscreen=»»>

<перейти в начало документа>

<скачать бесплатно документ 2022>

Почему налоговые органы внедряют цифровую трансформацию

Фото: Shutterstock

Для граждан стран по всему миру уплата налогов является одним из самых сложных и трудоемких взаимодействий с правительством. Для многих правительств усиление налогового законодательства и сбор достаточных доходов были необходимостью для финансирования общественных товаров и услуг.

Именно поэтому налоговые органы проводят цифровую трансформацию и автоматизацию своих систем. Внедрение технологий может обеспечить успешные и устойчивые налоговые реформы, обеспечить надлежащее налогообложение цифровой экономики и уменьшить препятствия для соблюдения требований. COVID-19Пандемия, которая привела к буму использования цифровой коммерции, сделала это изменение особенно актуальным для налоговых органов.

За последнее десятилетие трансформация происходила все более быстрыми темпами, поскольку стоимость цифровых технологий резко упала, а мощные инструменты для разработки приложений стали более удобными для пользователя. Один из примеров снижения стоимости: облачное хранилище сейчас более чем на 50% дешевле, чем несколько лет назад.

Распространение больших данных является важным фактором перехода, потому что они позволяют легко перепроверять информацию, что улучшает соблюдение налогоплательщиками требований. В целом ожидается, что глобальный объем данных от поставщиков мобильных платежей, электронных кассовых аппаратов, онлайн-рынков и других цифровых источников почти утроится с 2020 по 2024 год.

Цифровая трансформация также обусловлена быстрым ростом электронной коммерции, которая, по прогнозам, увеличится на 24% с 2020 по 2025 год, что сделает ее все более важной частью налоговой базы.

Рост использования безналичных платежей через мобильные телефоны и другие устройства также способствует изменениям. Такие платежи могут быть легко проверены налоговыми органами и часто оставляют цифровой след, который можно проверить.

Такие платежи могут быть легко проверены налоговыми органами и часто оставляют цифровой след, который можно проверить.

Цифровизация облегчает жизнь властям, облегчая административную нагрузку, что дает чиновникам больше времени, чтобы сосредоточиться на более важной деятельности. Но это также позволяет властям упростить процедуры и снизить нагрузку на налогоплательщиков. Исследования показывают, что, например, в Южной Корее цифровизация снизила затраты на соблюдение требований на целых 19% в период с 2011 по 2016 год.

Более удобное для пользователя будущее в режиме реального времени

Поскольку эти изменения вступают в силу, налогообложение в будущем, вероятно, будет выглядеть совсем по-другому:

- зашифрованные, распределенные реестры, которые позволяют им беспрепятственно собирать налоговую информацию в режиме реального времени. Дополнительным преимуществом этого является то, что налоговые органы становятся «менее заметными» для общественности.

- Решения налоговых органов будут все чаще поддерживаться и усиливаться искусственным интеллектом. Но за системой нужно будет внимательно следить на предмет ошибок.

- Налоговые органы могут стать хранилищами все большего количества правительственных данных. Это даст им центральную роль в разработке экономической политики, что позволит политикам анализировать операции в экономике и позволит лучше прогнозировать.

- Налоговая система может стать намного удобнее. Услуги могут включать в себя предварительно заполненные налоговые декларации, доступ налогоплательщиков к их собственной регистрационной информации, обмен данными с банками для ускорения утверждения кредита, а также сохранение конфиденциальности запросов в налоговом файле со стороны исследователей и местных сообществ.

- Налоговые органы упростят взаимодействие между налогоплательщиками и налоговыми служащими, например, путем подключения корпоративных систем бухгалтерского учета к платформам электронной подачи налоговых органов и электронных платежей.

Как заставить изменения работать

Несмотря на все преимущества, эта трансформация сталкивается с серьезными трудностями. Исследования показывают, что большинство инициатив по цифровой трансформации терпят неудачу. Из 1,3 триллиона долларов, потраченных в 2018 году, примерно 900 миллиардов долларов были потрачены впустую.

Чтобы добиться желаемого результата, цифровизация налоговых систем должна привлечь широкую коалицию заинтересованных сторон для проведения необходимых правовых реформ и обеспечения финансирования.

Этот переход также должен быть направлен на обеспечение ценности за счет упрощения процедур и постоянного привлечения налогоплательщиков к экосистеме электронной подачи, электронных платежей и электронных документов. Ценность может быть обеспечена за счет снижения затрат на соблюдение требований, повышения налоговой определенности и более строгого соблюдения требований.

Кроме того, реформа должна быть направлена на изменение культуры с управления процессами на управление данными, а администрации должны сосредоточиться на получении правильных данных. Одна юрисдикция с высоким уровнем дохода сообщила нам, что в 15 % их файлов налогоплательщиков были ошибки и что 98% возвратов могут быть предварительно заполнены данными только из банков.

Одна юрисдикция с высоким уровнем дохода сообщила нам, что в 15 % их файлов налогоплательщиков были ошибки и что 98% возвратов могут быть предварительно заполнены данными только из банков.

Наконец, налоговые органы должны разработать масштабируемые и совместимые системы, которые можно использовать в разных подразделениях, в штаб-квартире и на местах.

Этот процесс может быть обременительным, но, предоставив финансовую и техническую помощь, Всемирный банк уже поддержал усилия администраторов по автоматизации и цифровизации в десятках стран, принося пользу как правительствам, так и гражданам.

3.6 Обзор налога на потребление | Раздел 3. Налоги в Японии – Организация бизнеса – Инвестирование в Японию – Японская организация внешней торговли

Следующие внутренние и импортные операции, за исключением некоторых операций, которые не подлежат налогообложению, облагаются налогом на потребление. В принципе, ставка налога на потребление составляет 10% (включая местную ставку налога на потребление в размере 2,2%). Пониженная ставка налога в размере 8% (включая местную ставку налога на потребление в размере 1,76%) будет применяться к реализации продуктов питания и напитков, за исключением алкогольных напитков и ресторанов, а также к продаже газет, выходящих более двух раз в неделю (по договорам подписки). ).

Пониженная ставка налога в размере 8% (включая местную ставку налога на потребление в размере 1,76%) будет применяться к реализации продуктов питания и напитков, за исключением алкогольных напитков и ресторанов, а также к продаже газет, выходящих более двух раз в неделю (по договорам подписки). ).

(1)

Внутренние операции: передача или аренда/аренда активов или предоставление услуг в качестве бизнеса в Японии предприятием за вознаграждение.

(2)

Импортные операции: иностранные грузы, вывезенные из бондовой зоны

Финансовые операции, операции с капиталом и некоторые операции в сфере медицинского обслуживания, социального обеспечения и образования не подлежат налогообложению. Экспортные операции и подобные экспорту операции, такие как международные коммуникации и международные перевозки, освобождаются от налога на потребление.

Экспортные операции и подобные экспорту операции, такие как международные коммуникации и международные перевозки, освобождаются от налога на потребление.

3.6.1 Освобождение от налогов для предприятий

Предприятия, чьи налогооблагаемые продажи*1 составляют 10 миллионов иен или менее за базовый период*2, освобождаются от подачи/обязательств по уплате налога на потребление (такие предприятия называются «предприятиями, освобожденными от налогов»). Тем не менее, освобожденные от налогов предприятия могут принять решение о налогообложении путем подачи предварительного уведомления.

Налоговые декларации/ответственность не будут освобождены для определенных корпораций и предприятий, таких как недавно созданная корпорация с капиталом 10 миллионов иен или более, вновь созданная корпорация с капиталом менее 10 миллионов иен, но созданная группой предприятий, чьи налогооблагаемые продажи превышают 500 миллионов иен, если группа владеет более чем 50% акций (только в течение двух лет после создания, в любом случае), и предприятие, чьи налогооблагаемые продажи*3 в течение первой половины прошлого года или предыдущего финансовый год составляет более 10 миллионов иен.

*1

В случае, когда базовый период корпорации не составляет один год, налогооблагаемыми продажами в течение базового периода является сумма, полученная путем пропорционального распределения остатка в течение нижеуказанного базового периода в установленном порядке.

*2

Базовый период: Базовым периодом является полный отчетный период за два года до текущего отчетного года. У корпорации может не быть полного базового периода, если она была а) вновь учреждена или б) изменила свой отчетный период в течение двухлетнего предыдущего периода. Базовый период для такой корпорации определяется путем объединения всех отчетных периодов, начавшихся в течение этого двухлетнего предыдущего периода.

*3

сумма выплаченной заработной платы может быть использована вместо налогооблагаемых продаж.

3.6.2 Вычет налога на покупку

Налог на потребление с налогооблагаемых покупок может быть вычтен из налога на потребление с налогооблагаемых продаж при расчете подлежащей уплате суммы налога на потребление. Для вычета налога на потребление при покупке необходимо сохранить как бухгалтерские книги, так и счета-фактуры, в которых описываются определенные вопросы. Однако сумма вычета варьируется в зависимости от таких факторов, как доля налогооблагаемых продаж в общем объеме продаж. Для некоторых трансграничных поставок в электронной торговле иностранными предприятиями может быть вычтен только налог на потребление с покупок, в отношении которых применяется система обратного начисления (см. 3.6.3), и с покупок, полученных от зарегистрированных иностранных предприятий.

Если налогооблагаемые продажи в течение базового периода составили 50 миллионов иен или менее, сумма, рассчитанная путем умножения налога на потребление с налогооблагаемых продаж на определенный процент, указанный для каждой отрасли, может считаться налогом на потребление на покупки, подлежащим вычету и разрешенному в качестве вычета. при подаче предварительного уведомления (такая система называется «упрощенка»).

при подаче предварительного уведомления (такая система называется «упрощенка»).

Примечание

В течение первых четырех лет после введения пониженной ставки налога на потребление, т. е. с 1 октября 2019 г. по 30 сентября 2023 г., должны сохраняться бухгалтерские книги, в которых указаны вопросы, необходимые для раздельного учета, и счета-фактуры, описывающие категории налоговых ставок для раздельного учета ( «категоризированная система хранения счетов»). С 1 октября 2023 г. вместо вышеупомянутых счетов-фактур должны сохраняться квалифицированные счета-фактуры, выставленные налогооблагаемыми предприятиями, уполномоченными директорами налоговых органов («система хранения квалифицированных счетов-фактур», также известная как «система счетов-фактур»).

3.6.3 Самооценка и оплата

Предприятия, занимающиеся внутренними и/или импортными операциями, обязаны подавать и платить налог на потребление. (Если сумма налога на потребление при покупках, подлежащая вычету, превышает сумму налога на потребление при налогооблагаемых продажах, разница может быть возмещена путем подачи налоговой декларации.) иностранные предприятия, японские предприятия, получившие оказание услуг, несут ответственность за регистрацию и оплату (обратная система оплаты). Что касается некоторых трансграничных поставок электронной коммерции потребителям, иностранные предприятия, предоставляющие услуги, несут ответственность за регистрацию и оплату. Крайний срок подачи и уплаты налоговой декларации — в течение двух месяцев со дня, следующего за налоговым периодом (в принципе, последний день рабочего года в случае корпораций).

(Если сумма налога на потребление при покупках, подлежащая вычету, превышает сумму налога на потребление при налогооблагаемых продажах, разница может быть возмещена путем подачи налоговой декларации.) иностранные предприятия, японские предприятия, получившие оказание услуг, несут ответственность за регистрацию и оплату (обратная система оплаты). Что касается некоторых трансграничных поставок электронной коммерции потребителям, иностранные предприятия, предоставляющие услуги, несут ответственность за регистрацию и оплату. Крайний срок подачи и уплаты налоговой декларации — в течение двух месяцев со дня, следующего за налоговым периодом (в принципе, последний день рабочего года в случае корпораций).

Примечание

Корпорации, которые подлежат продлению срока подачи своих корпоративных налоговых деклараций, налоговые периоды, включающие финансовые годы, заканчивающиеся 31 марта 2021 года или после этой даты, могут иметь право на продление на один месяц путем уведомления.

Для ООО код «1» указывайте, если уведомление подает руководитель компании. Внесите ФИО заявителя

Для ООО код «1» указывайте, если уведомление подает руководитель компании. Внесите ФИО заявителя