Содержание

Налог на имущество физических лиц за 2017 год будет начислен исходя из кадастровой стоимости | ФНС России

14 Республика Саха (Якутия)

Дата публикации: 21.09.2018

Издание: Якутское-Саха Информационное Агентство

Тема: налог на имущество физических лиц

Источник:

http://ysia.ru/nalog-na-imushhestvo-fizicheskih-lits-za-2017-god-budet-nachislen-ishodya-iz-kadastrovoj-stoimosti/

В 14 субъектах РФ, включая Якутию, налог на имущество физических лиц за 2017 год впервые будет начислен исходя из кадастровой стоимости.

Какие изменения произошли в начислениях по имущественным налогам физических лиц?

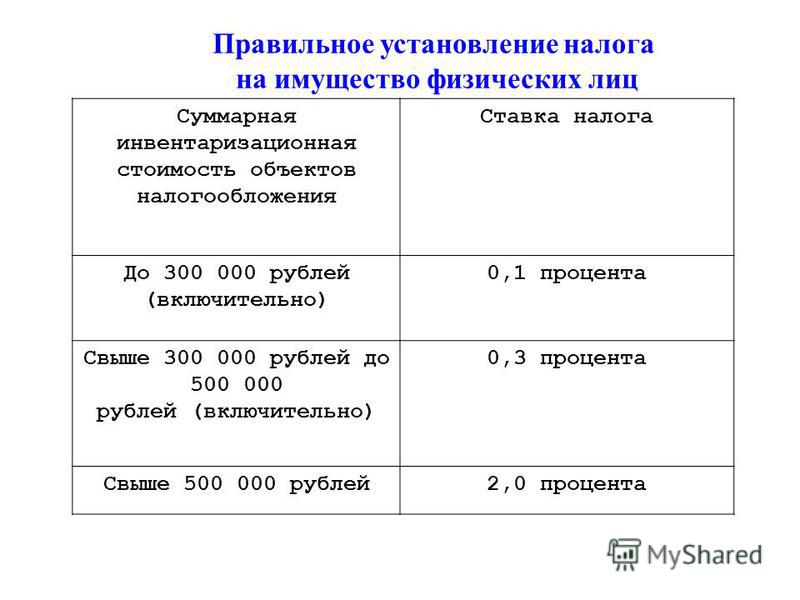

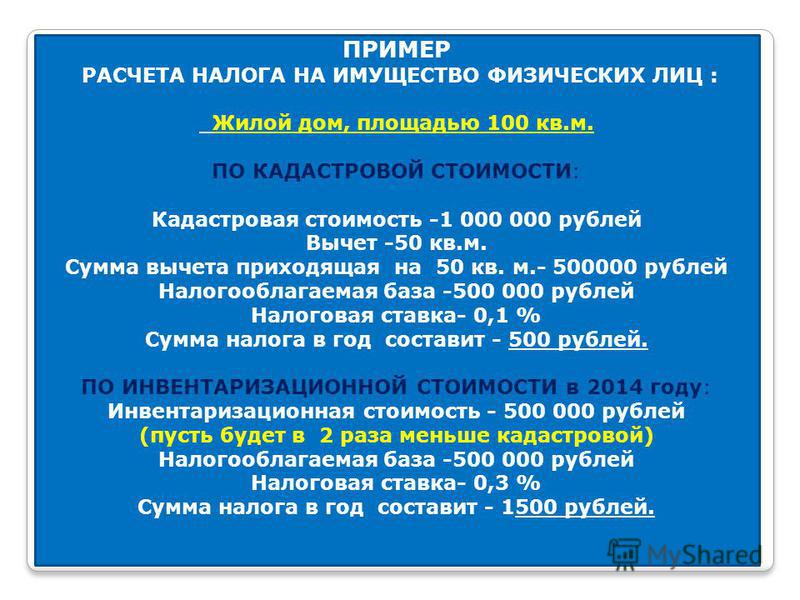

Налог на имущество физических лиц за 2017 год впервые будет начислен исходя из кадастровой стоимости. Ранее данный налог начислялся из инвентаризационной стоимости. При переходе на расчет налога по кадастровой стоимости будут применяться понижающие коэффициенты. Также применяется система не облагаемых налогом вычетов из кадастровой стоимости:

При переходе на расчет налога по кадастровой стоимости будут применяться понижающие коэффициенты. Также применяется система не облагаемых налогом вычетов из кадастровой стоимости:

-10 кв.м по каждой комнате;

-20 кв.м по квартире;

-50 кв.м по жилому дому.

Обращаем внимание, что эти льготы применяются для всех категорий налогоплательщиков.

Эти вычеты автоматически рассчитываются в программном комплексе при определении налоговой базы, поэтому дополнительно подавать заявления не надо.

Сейчас в социальных сетях, в частности, по WhatsApp-мессенджеру, активно распространяется информация о том, что налоговые органы исчислили имущественные налоги физических лиц без учета льгот. Хотелось бы довести до населения, что налоговый орган автоматически без обращения налогоплательщиков произвел расчет налога на имущество физических лиц с учетом этого уменьшения. Поэтому нет необходимости обращаться в налоговый орган с заявлением о предоставлении льготы.

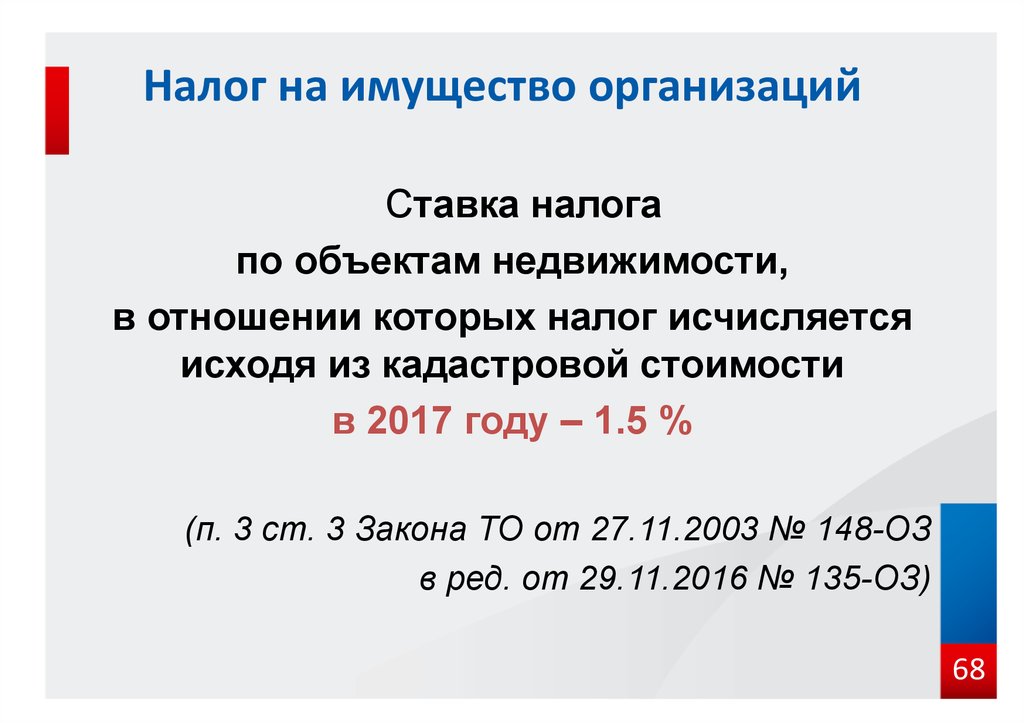

Как устанавливаются ставки?

Ставки по налогу, льготы и размер вычета по площади устанавливаются Налоговым кодексом РФ и нормативно-правовыми актами органов местного самоуправления. С этими данными можно ознакомиться в разделе «Справочная информация о ставках и льготах по имущественным налогам» на сайте www.nalog.ru.

С этими данными можно ознакомиться в разделе «Справочная информация о ставках и льготах по имущественным налогам» на сайте www.nalog.ru.

В помощь налогоплательщикам, на сайте размещена промо-страница «Налоговое уведомление 2018», которое наглядно отображает расчет налогов. В разделе «Жизненные ситуации» рассмотрены часто встречающиеся ситуации, такие вопросы как начисления налогов, применение льгот, изменения в законодательстве.

Одним из новшеств налогового уведомления является отражение в нем подлежащей к уплате суммы налога на доходы физических лиц, в том случае, если ранее работодатель не удержал у своего работника сумму налога на доходы физических лиц.

Увеличилось или уменьшилось количество объектов на территории города Якутска, облагаемых налогом на имущество физических лиц?

Так как с 1 января 2013 года расчет инвентаризационной стоимости в целях налогообложения не осуществляется, из налогообложения «выпали» квартиры и жилые дома, которые были введены в строй после этого срока, а также ранее построенные объекты, имущества которые по тем или иным причинам не прошли технический учет, в том числе объекты, которые были зарегистрированы по «дачной амнистии». На все эти объекты с введением нового порядка будут начислены налоги. Основной целью введения налогового порядка определения налоговой базы исходя из кадастровой стоимости является не повышение налоговой нагрузки на граждан, а переход к более справедливому налогообложению и вовлечению в налоговый оборот объектов по которым не начислялись налоги.

На все эти объекты с введением нового порядка будут начислены налоги. Основной целью введения налогового порядка определения налоговой базы исходя из кадастровой стоимости является не повышение налоговой нагрузки на граждан, а переход к более справедливому налогообложению и вовлечению в налоговый оборот объектов по которым не начислялись налоги.

От чего зависит размер кадастровой стоимости имущества?

Кадастровая стоимость определяется при постановке на государственный кадастровый учет объекта недвижимости, при внесении в государственный реестр недвижимости сведений о ранее учтенном объекте недвижимости, либо при государственном кадастровом учете изменений объекта недвижимости. Все показатели для расчета кадастровой стоимости установлены постановлением правительства РС(Я). При расчете кадастровой стоимости учитывается вид объекта недвижимости, его назначение, площадь. На кадастровую стоимость влияет также местоположение объекта.

При определении кадастровой стоимости влияет ли год постройки объекта недвижимости?

Ни год завершения строительства здания, ни материал наружных стен здания, количество этажей здания, номер этажа, на котором расположено помещение не влияют на расчет кадастровой стоимости. Расчет осуществляется строго исходя из утвержденных в результате государственной кадастровой оценке удельных показателей кадастровой стоимости и площади здания или помещения.

Расчет осуществляется строго исходя из утвержденных в результате государственной кадастровой оценке удельных показателей кадастровой стоимости и площади здания или помещения.

Как узнать кадастровую стоимость объекта?

Сведения о кадастровой стоимости, которые содержатся в Едином государственном реестре недвижимости, можно узнать несколькими способами.

Такие сведения предоставляются бесплатно по запросам любых лиц, в том числе по сети «Интернет». Во-первых, на портале Росреестра с помощью сервиса «Справочная информация по объектам недвижимости в режиме online» на портале Росреестра www.rosreestr.ru.

Для получения справочной информации об объекте недвижимости, в том числе о сведения о кадастровой стоимости необходимо, на главной странице портала Росреестра нажать на ссылку: «Справочная информация по объектам недвижимости в режиме on-line». Поиск осуществляется по одному из критериев: кадастровый номер, условный номер или адрес. Во-вторых, с помощью сервиса «Публичная кадастровая карта». Публичная кадастровая карта содержит сведения ЕГРН. Нужный объект можно найти на карте по кадастровому номеру, а также использовать расширенный поиск. По каждому объекту недвижимости, данные о котором содержит сервис, можно узнать общую информацию, в том числе площадь и кадастровую стоимость объекта, а также характеристики объекта и кто его обслуживает.

Во-вторых, с помощью сервиса «Публичная кадастровая карта». Публичная кадастровая карта содержит сведения ЕГРН. Нужный объект можно найти на карте по кадастровому номеру, а также использовать расширенный поиск. По каждому объекту недвижимости, данные о котором содержит сервис, можно узнать общую информацию, в том числе площадь и кадастровую стоимость объекта, а также характеристики объекта и кто его обслуживает.

В-третьих, для получения информации о кадастровой стоимости объектов недвижимости можно воспользоваться сервисом «Получение сведений из фонда данных государственной кадастровой оценки». Заявитель вправе обратиться в орган регистрации прав с запросом о предоставлении выписки из Единого государственного реестра недвижимости о кадастровой стоимости объекта недвижимости актуальную на определенную дату одним из следующих способов: в виде бумажного документа, представляемого заявителем при личном обращении в многофункциональный центр (МФЦ) или в электронной форме путем заполнения формы запроса, размещенной на официальном сайте и едином портале (www. rosreestr.ru), также в виде бумажного документа путем его отправки по почте по адресу: г. Якутск, ул. Кулаковского, 28.

rosreestr.ru), также в виде бумажного документа путем его отправки по почте по адресу: г. Якутск, ул. Кулаковского, 28.

Выписка из Единого государственного реестра недвижимости о кадастровой стоимости объекта недвижимости предоставляется бесплатно по запросам любых лиц.

В случае несогласия с установленной кадастровой стоимостью правообладатели недвижимого имущества как могут ее оспорить?

Лица, несогласные с кадастровой стоимостью своих объектов недвижимости, могут оспорить как в судебном, так и в досудебном порядке. Цель такого оспаривания заключается, прежде всего, в снижении налогооблагаемой базы объекта недвижимости.

Возможность оспаривания кадастровой стоимости в досудебном порядке предусмотрена в комиссиях по рассмотрению споров о результатах определения кадастровой стоимости в соответствии с нормами Федерального закона от 29.07.1998 №135-ФЗ «Об оценочной деятельности в Российской Федерации» и порядком создания и работы комиссии по рассмотрению споров о результатах определения кадастровой стоимости, утвержденным приказом Минэкономразвития России от 4 марта 2012 года № 263.

Приказом Росреестра (от 26 октября 2012 года № П/492) создана комиссия по рассмотрению споров о результатах определения кадастровой стоимости при Управлении Росреестра по Республике Саха (Якутия).

Закон об оценке предусматривает два основания для пересмотра результатов кадастровой оценки. Первое, недостоверность сведений об объекте недвижимости, использованных при определении его кадастровой стоимости. Второе, установление в отношении объекта недвижимости его рыночной стоимости на дату, по состоянию на которую была установлена его кадастровая стоимость.

Таким образом, для оспаривания результатов определения кадастровой стоимости в досудебном порядке необходимо обратиться в Комиссию с заявлением о пересмотре результатов определения кадастровой стоимости.

Когда граждане начнут получать квитанции на уплату налогов?

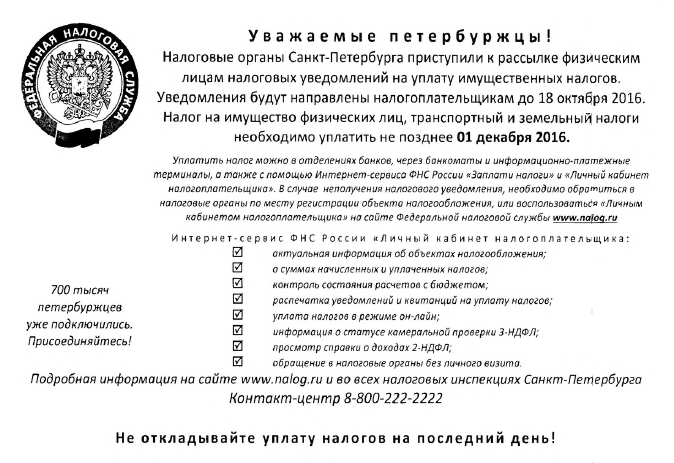

Рассылка налоговых уведомлений уже началась с сентября 2018 года.

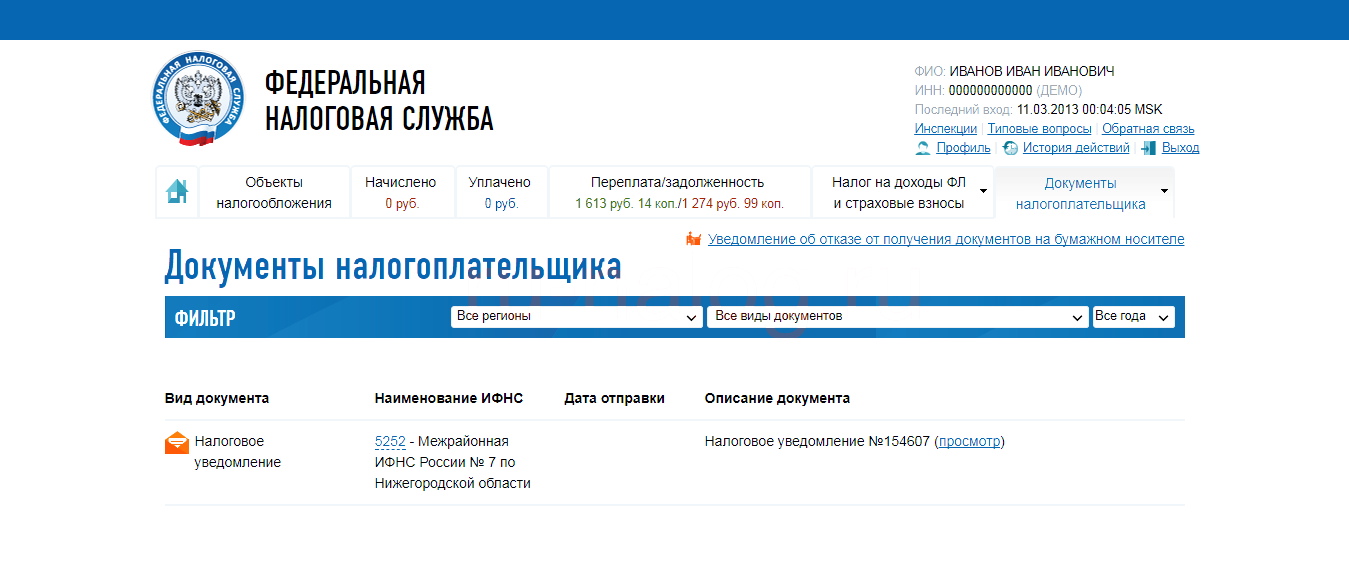

Следует отметить, что в этом году все граждане, подключенные к Личному кабинету, получат уведомление только в электронном виде. Поэтому целесообразно всем, кто раньше открывал «Личный кабинет», но основательно об этом подзабыл необходимо проверить своевременно свой доступ к нему. В прошлые годы документы в бумажном виде отправляли даже обладателям личных кабинетов, но с этого года этого делать не будут.

Поэтому целесообразно всем, кто раньше открывал «Личный кабинет», но основательно об этом подзабыл необходимо проверить своевременно свой доступ к нему. В прошлые годы документы в бумажном виде отправляли даже обладателям личных кабинетов, но с этого года этого делать не будут.

Если «Личный кабинет» гражданина заблокировался, то за новым паролем необходимо подойти в налоговую инспекцию. Данный сервис позволяет осуществлять все операции, не выходя из дома.

Какие льготы по этому налогу предусмотрены законодательством?

В соответствии со статьей 407 Налогового кодекса РФ освобождаются от уплаты налога 15 групп граждан, к которым относятся: инвалиды I и II групп, инвалиды с детства, дети-инвалиды, участники Великой Отечественной войны, военнослужащие и др. От уплаты налога на имущество физических лиц освобождены также пенсионеры.

Как предоставляется льгота?

Льгота предоставляется в отношении неиспользуемого в предпринимательской деятельности одного объекта налогообложения каждого вида (например, в отношении одной квартиры, одного жилого дома). Лицо, имеющее право на налоговую льготу, представляет заявление о предоставлении льготы и документы, подтверждающие право на льготу, в налоговый орган по своему выбору. Если заявление пенсионером подано ранее, то нет необходимости повторной подачи.

Лицо, имеющее право на налоговую льготу, представляет заявление о предоставлении льготы и документы, подтверждающие право на льготу, в налоговый орган по своему выбору. Если заявление пенсионером подано ранее, то нет необходимости повторной подачи.

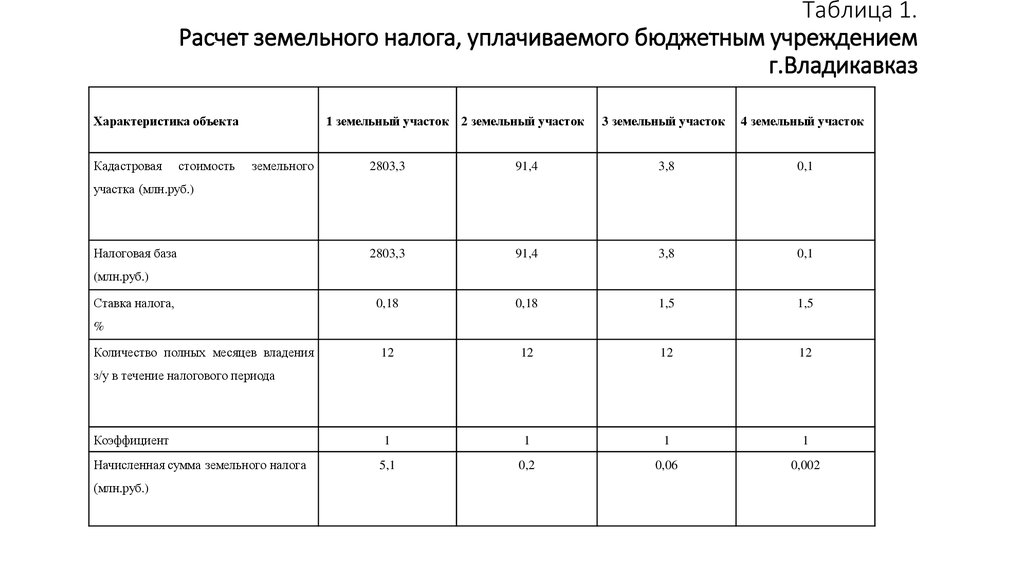

Какие изменения произошли по земельному налогу физических лиц?

В соответствии с поручением Президента РФ Федеральным законом от 28.12.2017 №436-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса РФ и отдельные законодательные акты Российской Федерации» при расчете земельного налога, начиная с налогового периода 2017 года установлен налоговый вычет, уменьшающий налог на величину кадастровой стоимости 600 кв.м по одному земельному участку.

Например, если площадь земельного участка составляет не более 600 кв.м, то земельный налог взиматься не будет, а если превышает 600 кв.м – земельный налог будет рассчитан за оставшуюся площадь.

Вычет применяется для владельцев участков из числа «льготных» категорий, указанных в п. 5 ст.391 Налогового кодекса РФ (пенсионеры и приравненные к ним лица, инвалиды 1 и 11 групп, инвалиды с детства, ветераны Великой Отечественной войны, ветераны и инвалиды боевых действий, Герои Советского Союза, Российской Федерации и т.д.)

5 ст.391 Налогового кодекса РФ (пенсионеры и приравненные к ним лица, инвалиды 1 и 11 групп, инвалиды с детства, ветераны Великой Отечественной войны, ветераны и инвалиды боевых действий, Герои Советского Союза, Российской Федерации и т.д.)

В случае, если физлицо, имеющее право на вычет, ранее пользовалось налоговыми льготами (например, по налогу на имущество как пенсионер), то вычет будет применяться автоматически на основании имеющихся у налогового органа сведений, без необходимости дополнительных обращений (заявлений, уведомлений) от налогоплательщика.

Какой срок уплаты имущественных налогов и как их можно оплатить?

Срок уплаты налога на имущество физических лиц и земельного налога за 2017 год подлежит уплате не позднее 1 декабря 2018 года. Налог можно оплатить в любом банке, через «Личный кабинет» в режиме онлайн, через мобильный банк.

Напоследок хотелось бы отметить, что налог на имущество физических лиц и земельный налог пополняет местную казну. Ее насыщение дополнительными доходами позволит местным властям полноценно благоустраивать быт своих жителей – ремонтировать и строить дороги, приводить в порядок школы и детские площадки, озеленять территорию.

Ее насыщение дополнительными доходами позволит местным властям полноценно благоустраивать быт своих жителей – ремонтировать и строить дороги, приводить в порядок школы и детские площадки, озеленять территорию.

Как быть, если вам начислили налог по ошибке

Текст:

Оксана Снегирева («Нижегородская правда»)

07.11.2021 06:00

Россияне получают уведомления о налогах. Оплатить их следует до 1 декабря 2021 года. Но как быть, если налог начислен на чужую землю, дом или квартиру? На этот вопрос отвечает информационный партнер «Российской газеты» — «Нижегородская правда».

Ни земли, ни дома

Подобная ситуация произошла с жительницей городского округа город Бор. Женщина с удивлением обнаружила, что стала владелицей 4 гектаров земли, частного дома и незнакомой квартиры.

— Вот так в считаные минуты я почувствовала себя миллионершей,- горько шутит новоявленная обладательница земельных угодий.- Вот только в налоговых уведомлениях значатся приличные суммы.

К сожалению, подобные ситуации — не редкость. Случаются технические сбои. Иногда налоги неправильно начисляются из-за полного совпадения личных данных владельцев имущества. Бывает, что начисления производят на уже проданное имущество, потому что данные из Единого государственного реестра недвижимости вовремя не попали в налоговую базу.

Сведения, используемые для налогообложения имущества, предоставляются регистрирующими органами.

Не сбрасывайте со счетов

Если вам пришло письмо счастья на чужое имущество, юристы советуют сразу разобраться с этим вопросом. Некоторые новоявленные собственники рассуждают так: имущество не мое — платить не буду. Как показывает практика, такая небрежность может дорого стоить. Схема проста — вы не платите налоги, долги копятся, в итоге налоговики обращаются в судебные органы и по упрощенной схеме (без присутствия сторон) — с помощью судебного приказа выносится решение.

Вы живете и знать не знаете, что относительно вас уже есть судебное решение. В итоге бумаги передают судебным приставам, с ваших счетов списывают суммы. Но и оплачивать чужой налог тоже не следует.

В итоге бумаги передают судебным приставам, с ваших счетов списывают суммы. Но и оплачивать чужой налог тоже не следует.

Что проверить

Для начала следует обратиться в Единый государственный реестр недвижимости и заказать выписку на то имущество, на которое вам выставлен налог. Для этого достаточно знать кадастровый номер объекта недвижимости — обычно он указан в уведомлении,- либо точный адрес. Имея такой документ, вы сможете доказать в налоговой инспекции, что данное имущество принадлежит не вам. Можно пойти по другому пути.

— Закажите выписку из ЕГРН с указанием всех принадлежащих вам объектов недвижимости,- консультируют юристы.- Потом обратитесь в налоговую и напишите заявление о перерасчете налога и исключении из базы налогообложения спорной квартиры. Через 30 дней вам дадут ответ. Если же указанная квартира будет значиться в выписке, следует обратиться в регистрирующий орган с заявлением об исправлении ошибки в учетных данных.

Заявление и документы можно подать лично в налоговый орган, почтой в электронной форме через «Личный кабинет налогоплательщика для физических лиц» или в электронной форме через сервис «Обратиться в ФНС России».

Налоги на имущество Налоги на имущество Часто задаваемые вопросы

- Каково общее определение недвижимого имущества?

- Каково общее определение личной собственности?

- Когда мне следует ожидать получения счета на оплату налога на недвижимость?

- Когда уплачиваются налоги на недвижимость?

- Что мне делать, если я не получу счет за налог на недвижимость?

- Могу ли я оплатить налоги на недвижимость через Интернет или по телефону (например, электронным чеком или кредитной картой)?

- Что мне делать, если моя ипотека будет погашена после того, как первоначальные налоговые уведомления были разосланы по почте, а налоги все еще должны быть уплачены?

- Кому я могу выплатить свой чек?

- Какова сумма законного платежного средства при оплате личным чеком?

- Какой адрес использовать для оплаты?

- Каковы штрафы и процентные ставки, если я не уплачу вовремя налоги на имущество?

- В какой последний раз я могу оплатить налоги на недвижимость, и это будет считаться своевременным?

- Что представляет собой действительную квитанцию об уплате налогов на недвижимое имущество?

- Если апелляция была подана, но не рассмотрена до истечения срока первой и/или второй половины, нужно ли платить налоги?

- Могут ли быть произведены платежи по налогам на недвижимое имущество вне установленных сроков?

- Принимаются ли авансовые платежи по налогам на недвижимость? И если да, то насколько заранее?

- Если мои налоги переплачены, как я могу получить возмещение?

- Получу ли я возмещение переплаченных налогов, если моя стоимость будет скорректирована после того, как я уплатил налоги на основе более высокой стоимости?

- Как узнать, получила ли моя ипотечная компания налоговую информацию по моим счетам?

- Как изменить почтовый адрес в моей учетной записи (аккаунтах)?

- Как мне подать заявление на освобождение от пенсионного возраста или ветерана-инвалида?

- Как мне подать заявление на освобождение от проживания?

- Взимаются ли налоги на недвижимое имущество за календарный год или на какой-либо другой основе?

- Когда моя собственность будет лишена права выкупа, если я не уплачиваю налоги на недвижимость?

- Как это повлияет на мою учетную запись, если чек, который я отправляю для оплаты, не обналичивает мой банк?

- Что делать, если я недавно продал свою недвижимость, но все еще получаю налоговый счет?

- Почему я должен платить штраф и проценты за просроченный платеж, если я так и не получил свой налоговый счет?

- Есть ли возможность отказа от штрафа за просрочку платежа в связи с катастрофическим происшествием?

1.

Каково общее определение недвижимого имущества?

Недвижимое имущество (недвижимость) — это права на землю и улучшения на земле.

Вернуться к началу

2. Какое общее определение личной собственности?

Коммерческая личная собственность состоит из материальных активов, предназначенных для использования в бизнесе, кроме недвижимого имущества. Налогооблагаемая личная собственность бизнеса включает, помимо прочего, инвентарь, расходные материалы, мебель, приспособления, оборудование, улучшения арендованного имущества и сдаваемую в аренду мебель.

Вернуться к началу

3.

Когда мне следует ожидать получения счета на оплату налога на недвижимость?

Налоговые уведомления обычно рассылаются по почте 1 июня каждого года в отношении налогов за текущий год. Дата отправки может быть изменена в зависимости от того, когда Муниципальное собрание установит фабричный сбор.

Вернуться к началу

4. Эти даты могут быть изменены в зависимости от того, когда муниципальная ассамблея установит фабричный сбор и налоговые счета будут отправлены по почте. Видеть Вернуться к началу 5. Что делать, если я не получу счет за налог на недвижимость? Просмотрите информацию о своей учетной записи на этом веб-сайте или обратитесь в налоговый отдел. Нажмите здесь, чтобы просмотреть информацию об учетной записи. Вернуться к началу 6. Да, муниципалитет Анкориджа предлагает две формы электронных платежей, электронный чек и кредитную карту: Муниципалитет предлагает оба варианта электронных платежей, чтобы предоставить дополнительный выбор и удобство клиентам, совершающим платежи по налогам на недвижимость (применяются определенные минимальные и максимальные суммы платежа). При сумме платежа менее 155 долларов США взимается фиксированная комиссия в размере 3,9 доллара США.5. Вернуться к началу 7. Что мне делать, если моя ипотека будет погашена после того, как первоначальные налоговые уведомления были разосланы по почте, а налоги все еще должны быть уплачены? Позвоните в налоговую инспекцию по телефону Вернуться к началу 8. Кому я должен оплатить свой чек? Выписывайте чеки, денежные переводы, кассовые чеки или дорожные чеки, подлежащие оплате: муниципалитету Анкориджа или MOA. Вернуться к началу 9. Какая сумма является законным платежным средством при оплате личным чеком? Сумма, написанная прописью, является суммой, на которую будет обработан чек. Вернуться к началу 10 . Почтовый адрес: Фактический адрес: применяется к соответствующей учетной записи. Вернуться к началу 11 . Ставка штрафа составляет 10% от суммы основного долга, причитающейся на момент наступления срока платежа по каждому невыплаченному платежу. Взимаемая процентная ставка составляет 2% выше основной ставки по состоянию на 15 апреля каждого года. Процентная ставка умножается на невыплаченный остаток основной суммы, и сборы начисляются ежемесячно. Вернуться к началу 12. Платежи считаются своевременными, если подтверждение: Примечание. Если срок оплаты выпадает на выходной или праздничный день, платежи будут произведены своевременно на следующий рабочий день. Льготный период в 7 календарных дней применяется к первоначальной дате платежа, независимо от выходных или праздничных дней. В частности, AMC 12.15.06OC2 гласит: «После каждой даты уплаты налогов должно пройти семь календарных дней, прежде чем какой-либо штраф будет добавлен к налогу. По истечении семи календарных дней отсрочки штраф будет добавлен». Вернуться к началу 13. Действительная квитанция об оплате: Вернуться к началу 14. Налоги на недвижимое имущество подлежат уплате в соответствии с выставленным счетом, даже если вы подали апелляцию в отношении оценочной стоимости вашего имущества. Возврат будет произведен, если это уместно, после разрешения вашей апелляции. Тем налогоплательщикам, которые имеют право на возмещение, будут выплачиваться проценты с даты (дат), которые привели к переплате. Вернуться к началу 15. Да, но это не останавливает применение штрафа, процентов или расходов по обращению взыскания на счет, если по крайней мере минимальные платежи не были выплачены в сроки первой и второй половины. Вернуться к началу 16. Предоплата за Real В период с 1 января по 15 мая каждого налогового года в качестве авансовых платежей принимается платежей наличными и чеками . Электронные платежи , предназначенные для оплаты авансом или оплаты в несколько этапов, могут быть отправлены через наш процессор электронных чеков и кредитных карт 3 rd (т. е. ACI Payments, Inc.) в любое время в течение налогового года или даже в предыдущем году. ACI предлагает налогоплательщикам возможность в электронном виде планировать регулярные платежи/напоминания и настраивать эти платежи/напоминания до наступления сроков уплаты налогов. Вернуться к началу 17. Кредитные остатки автоматически возмещаются в соответствии с AMC 12.05.062 с процентами за все возмещения налога на недвижимое имущество. Время обработки будет варьироваться в зависимости от объема переплат. Переплата применяется только к налогам, подлежащим уплате за текущий календарный год, и не применяется к налогам будущих лет. Если вы хотите, чтобы ваша переплата была зачислена на другой налоговый счет, вы можете отправить по факсу письмо с просьбой о переводе на (907) 343-6121. Вернуться к началу 18. Претензия о возмещении или переводе на другие счета собственности, поданная через год или позже после даты уплаты налога, как выставлено в счете, аннулируется навсегда. Вернуться к началу 19. Чтобы проверить, запрашивала ли ваша ипотечная компания информацию о вашем налоговом счете, перейдите по ссылке: Вернуться к началу 20 . Изменения адреса, отправленные в письменной форме по почте или факсу, обрабатываются отделом оценки имущества по адресу: 9.0003 Мэрия — 632 West 6th Avenue Suite 300 — Anchorage, AK 99501 Вы также можете позвонить по телефону Вернуться к началу 21 . Заявки, процедуры и рекомендации можно получить в отделе оценки имущества, расположенном по адресу: Мэрия — 632 West 6th Avenue Suite 300 — Anchorage, AK 99501 Вы также можете позвонить Вернуться к началу 22. Заявки, процедуры и рекомендации можно получить в отделе оценки имущества, расположенном по адресу: Мэрия — 632 West 6th Avenue Suite 300 — Anchorage, AK 99501 Вы также можете позвонить по телефону Вернуться к началу 23. Налоги на недвижимость рассчитываются на основе календарного года (январь — декабрь). Вернуться к началу 24. Ежегодно 1 марта или около того в Верховный суд подается ходатайство о вынесении судебного решения и постановления о лишении права выкупа и продаже в отношении участков недвижимого имущества с неуплаченными налогами за предыдущий год (годы) (например, имущество с просроченными платежами за 2010 и предыдущие годы). налоги будут прекращены после официального опубликования в марте 2011 года и периода уведомления). Изъятое имущество может быть выкуплено в течение годичного периода выкупа путем уплаты суммы (сумм) налога вместе со штрафом, процентами и причитающимися расходами. Имущество, не выкупленное до истечения срока выкупа, передается муниципалитету. Не выкупленное заранее имущество может быть изъято муниципалитетом для общественных целей или продано на публичных торгах. Дополнительную информацию об обращении взыскания, акте и продаже арестованного имущества можно получить, обратившись в Муниципальное управление недвижимости по адресу: Вернуться к началу 25. Платеж будет отменен со счета до даты вступления платежа в силу. Система налогового выставления счетов автоматически применит любые штрафы, проценты и расходы, как если бы платеж никогда не производился. Дополнительная плата в размере 20,00 долларов США будет добавлена к плате за возврат чека. Вернуться к началу 26. Обратитесь в Управление муниципальных заседателей по телефону Вернуться к началу 27. Владелец недвижимости несет ответственность за своевременную ежегодную уплату налогов. Неполучение налоговой накладной не освобождает налогоплательщика от ответственности за своевременную уплату и не является основанием для отмены пени, процентов или расходов в случае просрочки платежа. Вернуться к началу 28. а. Есть ли возможность отказа от штрафа за просрочку платежа в связи с катастрофическим происшествием?

Когда должны быть уплачены налоги на недвижимость? Только для 2022 налогового года!

календарь для получения дополнительной информации.

Могу ли я оплатить налоги на недвижимость через Интернет или по телефону (т. е. с помощью электронного чека или кредитной карты)?  5 за транзакцию. Эта опция электронной проверки будет доступна только через этот веб-сайт.

5 за транзакцию. Эта опция электронной проверки будет доступна только через этот веб-сайт.

Нажмите здесь, чтобы совершить электронный платеж.

907-343-6650, чтобы узнать о ваших налогах на имущество и любых причитающихся остатках и сроках оплаты.

Какой адрес использовать для оплаты?

Каковы штрафы и процентные ставки, если я не уплачу вовремя налоги на имущество?

В какой последний раз я могу оплатить налоги на недвижимость, и это будет считаться своевременным?

Что представляет собой действительную квитанцию об уплате налогов на недвижимое имущество?

Если апелляция была подана, но не рассмотрена до истечения срока первой и/или второй половины, нужно ли платить налоги?

Могут ли быть произведены платежи по налогам на недвижимое имущество вне установленных сроков?

Принимаются налоги на недвижимость? И если да, то насколько заранее?

Нажмите здесь, чтобы посетить ACI и настроить напоминание об авансовом платеже или сроке платежа. Владелец недвижимости несет ответственность за своевременную выплату минимальных сумм, причитающихся за каждую дату платежа.

Если мои налоги переплачены, как я могу получить возмещение?

Получу ли я возмещение переплаченных налогов, если моя стоимость будет скорректирована после того, как я уплатил налоги на основе более высокой стоимости?  АМС 12.05.062

АМС 12.05.062

Как узнать, получила ли моя ипотечная компания налоговую информацию по моим счетам?

Посмотреть аккаунт. Владелец недвижимости несет ответственность за своевременную ежегодную уплату налогов своей ипотечной компанией. Контракты условного депонирования заключаются между владельцем недвижимости и ипотечной компанией.

Как изменить почтовый адрес в моей учетной записи (аккаунтах)?

(907) 343-6770 или отправить запрос по факсу

(907) 343-6599.

Как мне подать заявление на освобождение от пенсионного возраста или ветерана-инвалида?

(907) 343-6770.

Как мне подать заявление на освобождение от проживания?

(907) 343-6770.

Взимаются ли налоги на недвижимое имущество за календарный год или на какой-либо другой основе?

Когда моя собственность будет лишена права выкупа, если я не уплачиваю налоги на недвижимость?

(907) 343-7953.

Как это повлияет на мою учетную запись, если чек, который я отправляю для оплаты, не обналичивает мой банк?

Что делать, если я недавно продал свою недвижимость, но все еще получаю налоговый счет?

(907) 343-6770 для всех прав собственности и изменения адреса.

Почему я должен платить штраф и проценты за просроченный платеж, если я так и не получил свой налоговый счет?

Муниципальная ассамблея Анкориджа 8 августа 2017 г. утвердила новое Постановление, которое разрешает рассмотрение вопроса об отказе от просроченных платежей, если владелец жилой недвижимости со своевременной историей уплаты налога на имущество соблюдает определенные условия.

Нажмите здесь, чтобы просмотреть АО № 2017-106

Нажмите здесь, чтобы просмотреть/распечатать заявку

28.б. В соответствии с АО 2017-106, при каких обстоятельствах владелец собственности не может претендовать на освобождение от штрафа за просрочку платежа?

· Отпуск или другая запланированная поездка по усмотрению и под контролем налогоплательщика;

· Неполучение уведомления об оплате налога на недвижимость;

· Забывчивость или путаница в отношении стандартных сроков уплаты налога на недвижимость;

· Путаница или незнание местного законодательства о налоге на недвижимость;

· Отсутствие средств для полной и своевременной уплаты налогов на недвижимость;

· Путаница или ошибка, связанная с рефинансируемым имуществом или другим соглашением об оплате с ипотечной или титульной компанией;

· Неполучение или сохранение документации, подтверждающей своевременную оплату по почте, электронными средствами или лично;

· Неуплата достаточного количества почтовых расходов или типографская ошибка при адресации платежа или при написании суммы, подлежащей уплате муниципалитету;

· Неуместная почта, не связанная с прямым документально подтвержденным участием почтальона 3 rd ;

· Невыполнение назначенным физическим лицом своевременной и полной оплаты от имени налогоплательщика; или

· Несвоевременное и надлежащее информирование налогоплательщиком муниципалитета текущего почтового адреса для использования при отправке уведомлений о налоге на недвижимость.

Щелкните здесь, чтобы ознакомиться с выдержками из Устава Аляски и муниципальных кодексов Анкориджа.

Вернуться к началу

Информация о налоге на имущество

Информация о доступности и быстрые ссылки

Перейти к основному содержанию

ФИНАНСОВЫЙ ОТДЕЛ

Информация о налоге на имущество

- Финансовый дом

- О финансах

- Возможности для торгов и заключения контрактов

- Календарь событий

- Финансовая прозрачность

- Новости

- Ссуды до зарплаты и информация для потребителей

- Налоги, лицензии и сборы

Связанные сайты SA.Gov

- Административные директивы

- Экономическое развитие (EDD)

- Открыть записи

- Общественные работы

- Закупки

- Финансирование увеличения налогов

Полезные ссылки

- Доступ к электронному муниципальному рынку

- Ассоциация государственных финансовых служащих

- Региональное агентство по сертификации

- Подробнее.

..

..

Контактное лицо

Фактический адрес

100 W. Houston St.

San Antonio, TX 78205

Доставка лично

Пожалуйста, направьте эти предметы в новый офис City Tower

Город Сан-Антонио

Центр печати и почты

Attn: [Person/Department]

100 W. Houston St.

San Antonio, TX 78205

Почтовый адрес

Полиция города Коробка настоятельно рекомендуется для всей входящей почты.

Город Сан-Антонио

Кому: [ Лицо/Отдел ]

Почтовый ящик 839966

Сан-Антонио, Техас 78283-3966

Телефон

210.207.5734

Часы работы

С понедельника по пятницу, с 7:45 до 16:30 по центральному времени

Налоги на имущество города Сан-Антонио выставляются и взимаются Управлением налогового инспектора-сборщика округа Бексар.

Город Сан-Антонио заключил межместное соглашение с Управлением сборщика налогов округа Бексар о предоставлении городу услуг по выставлению счетов и сбору налога на имущество.

- Найдите местонахождение и часы работы налоговой инспекции.

- Налоговая служба округа Бексар предлагает варианты уплаты налогов онлайн или по телефону.

По вопросам, касающимся вашей налоговой декларации, обращайтесь в отдел налоговой службы округа Бексар по телефону 210.335.6628.

Варианты уплаты налога на имущество

Налогоплательщикам доступно несколько вариантов, включая планы половинной оплаты и предоплаты. Для получения подробной информации обратитесь в налоговую инспекцию округа Бексар.

Просроченные платежи по налогу на имущество

Налоги становятся просроченными, если они не уплачены в установленный срок. На просроченный налог начисляются проценты по ставке 1% за первый месяц и дополнительно 1% за каждый месяц, в течение которого налог остается просроченным. В дополнение к процентам, просроченные налоги влекут за собой следующие штрафы: 6% за первый месяц; дополнительно 1% за каждый из следующих 4 месяцев; и дополнительные 2% за шестой месяц, всего 12%.

На просроченный налог начисляются проценты по ставке 1% за первый месяц и дополнительно 1% за каждый месяц, в течение которого налог остается просроченным. В дополнение к процентам, просроченные налоги влекут за собой следующие штрафы: 6% за первый месяц; дополнительно 1% за каждый из следующих 4 месяцев; и дополнительные 2% за шестой месяц, всего 12%.

- Пример. Штраф и проценты будут добавлены по ставке 7% за февраль, 2% в месяц за март-июнь и 3% за июль. После этого проценты будут продолжать добавляться по ставке 1% в месяц до тех пор, пока налог не будет уплачен.

- Плата за взимание налогов. Текущие налоги, остающиеся просроченными после 30 июня в течение первого года просрочки, облагаются дополнительным сбором в размере 15%. Если есть иск за более ранние годы, 15% сбор будет добавлен сразу же в первый обычный рабочий день февраля.

ПРИМЕЧАНИЕ : Если последний день для совершения действия приходится на субботу, воскресенье или законный государственный или национальный праздник, действие является своевременным, если оно совершено в следующий обычный рабочий день.

Освобождение от налога на имущество для владельцев недвижимости

Городские власти предлагают владельцам недвижимости три вида освобождения от налога на имущество:

- Начиная с налогового года 2022, лица, имеющие усадьбу, имеют право на освобождение до 10% от оценочной стоимости своего дома.

- Исключение для лиц старше 65 лет предоставляется владельцам недвижимости в возрасте 65 лет и старше, которые заявляют, что их место жительства является их усадьбой. Это освобождение составляет максимум 85 000 долларов США от налогооблагаемой стоимости.

- Инвалид, встречающий

определение инвалида для целей получения страховки по инвалидности

пособия в соответствии с Федеральным законом о страховании по старости, в связи с потерей кормильца и инвалидностью

Администрация социального обеспечения может претендовать на получение 85 000 долларов США.

освобождение усадьбы для инвалидов.

..

..