Содержание

Налог на прибыль | BUXGALTER.UZ

В 2020 году Указ Президента №УП-5978 от 03.04.2020 г. предоставил плательщикам налога на прибыль право уплачивать авансовые платежи по налогу на прибыль исходя из ожидаемой суммы прибыли. С 2021 года эта норма включена в НК .

Какие нюансы учесть в этом вопросе в 2021 году? Buxgalter.uz подготовил для вас подробную инструкцию!

Как платить авансовые платежи

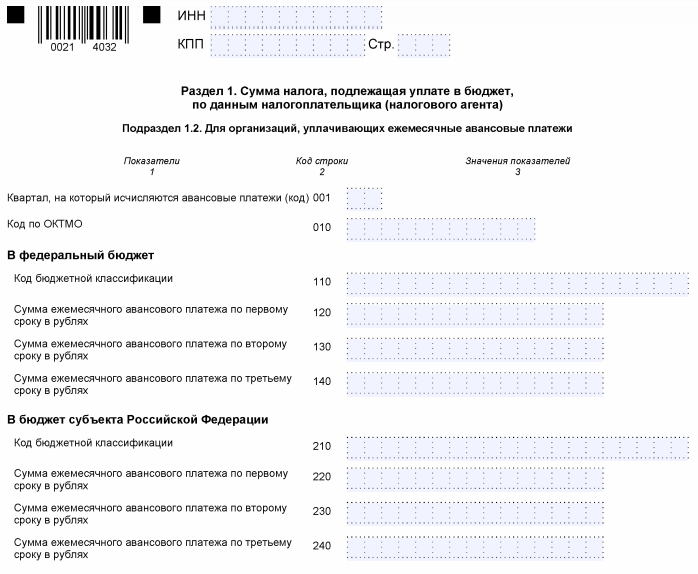

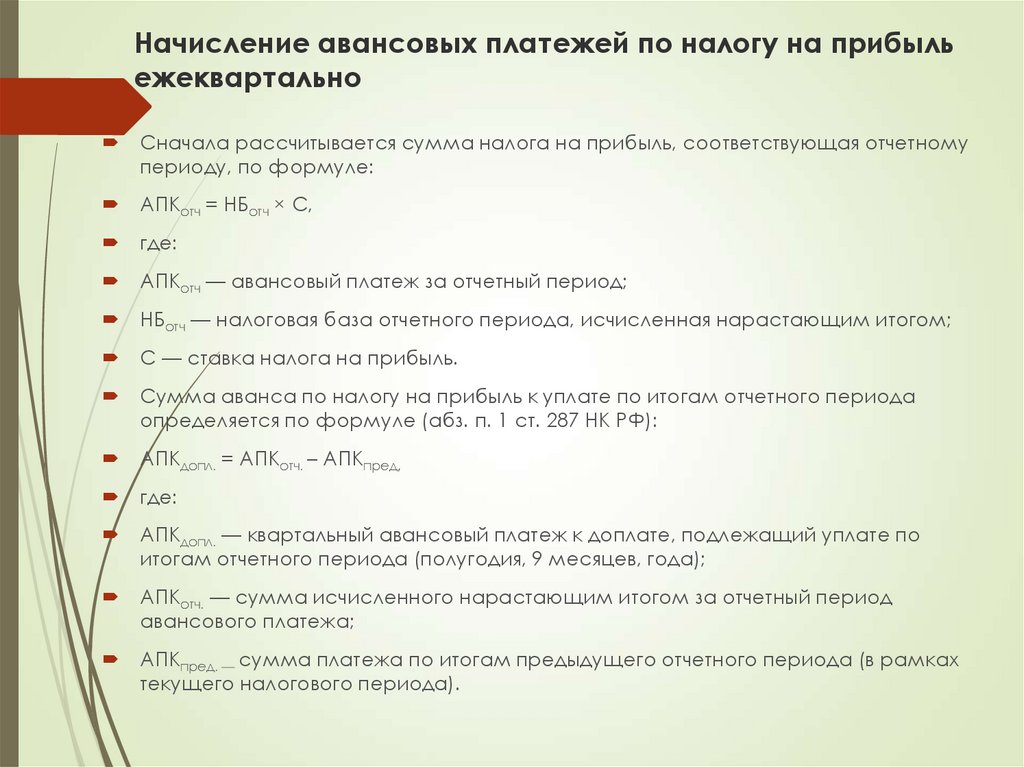

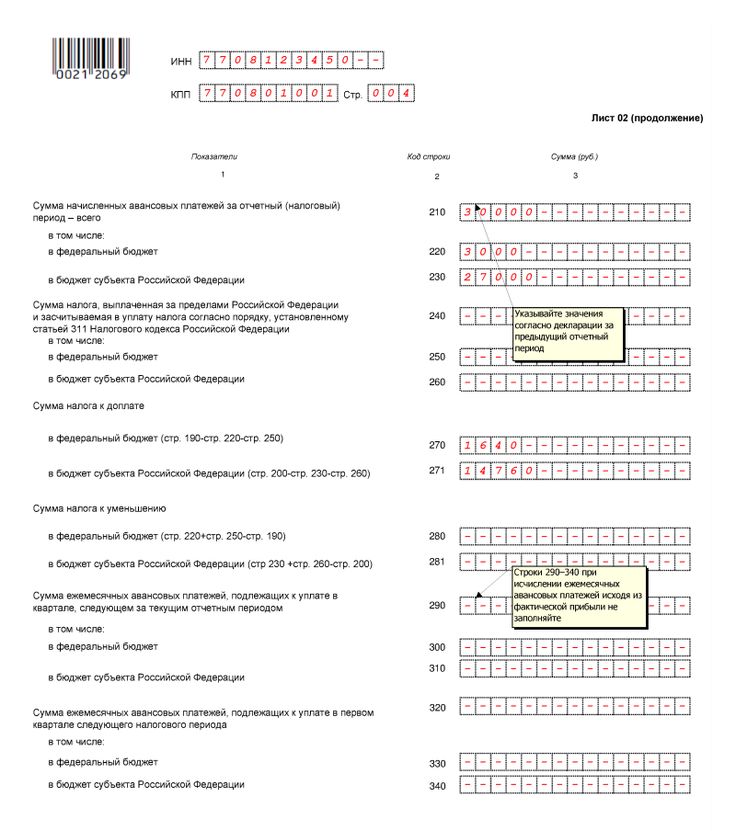

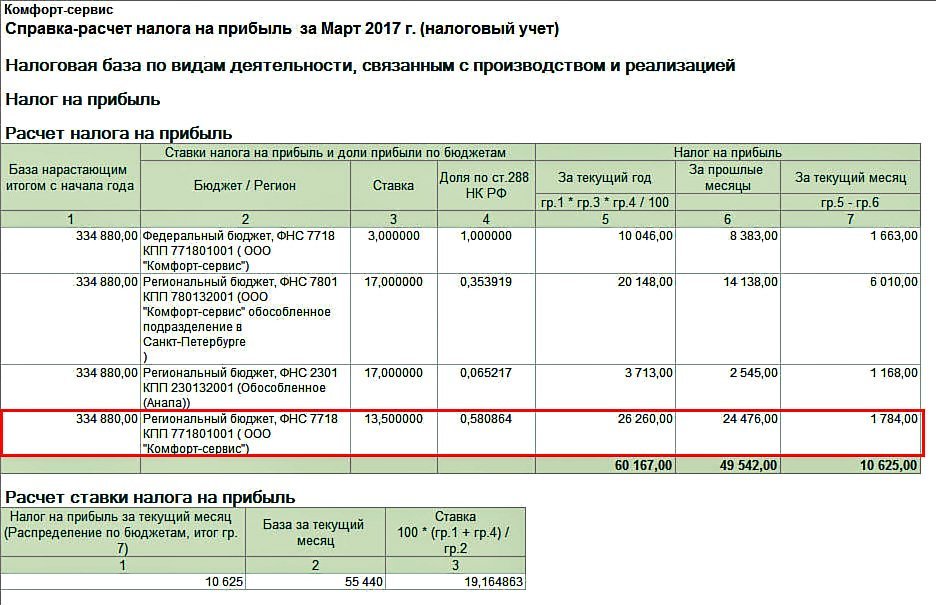

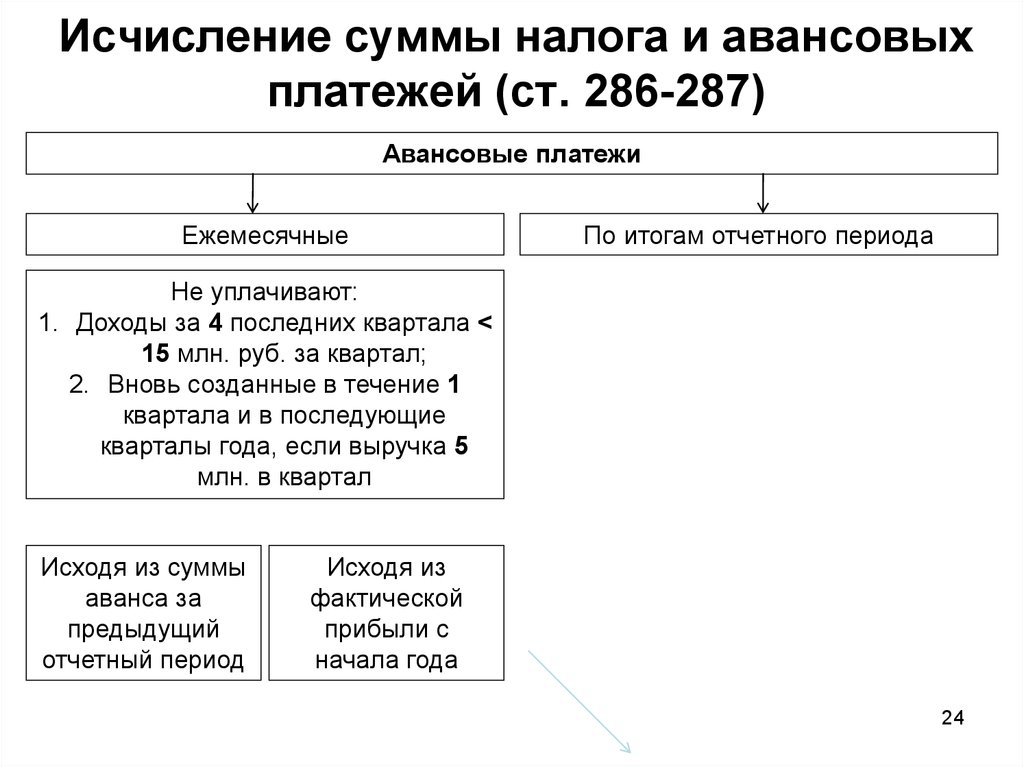

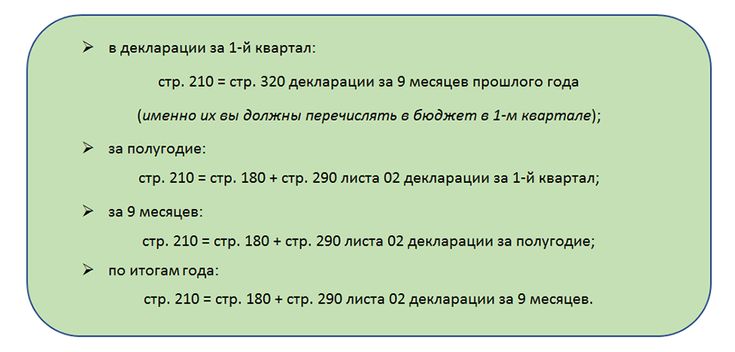

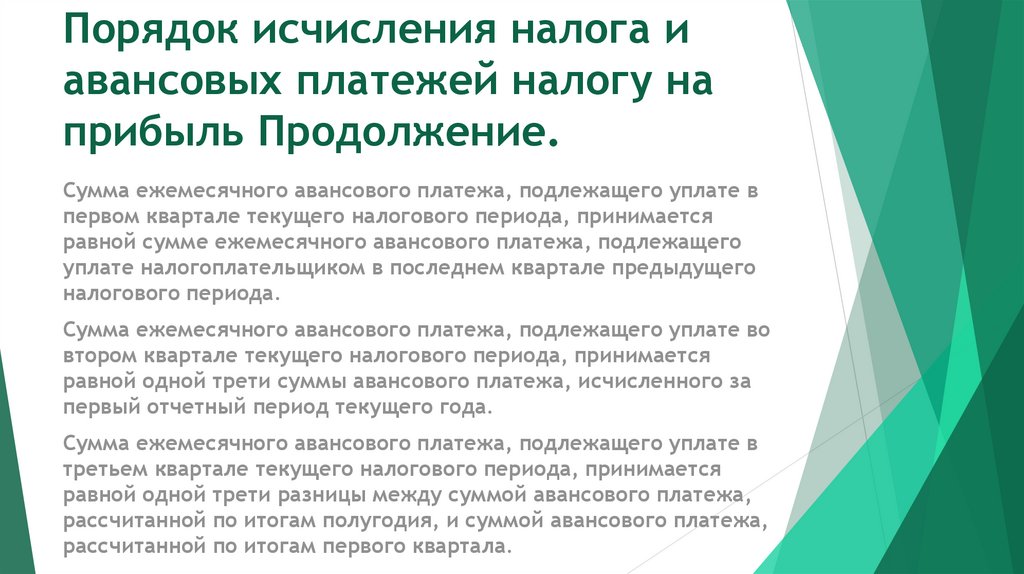

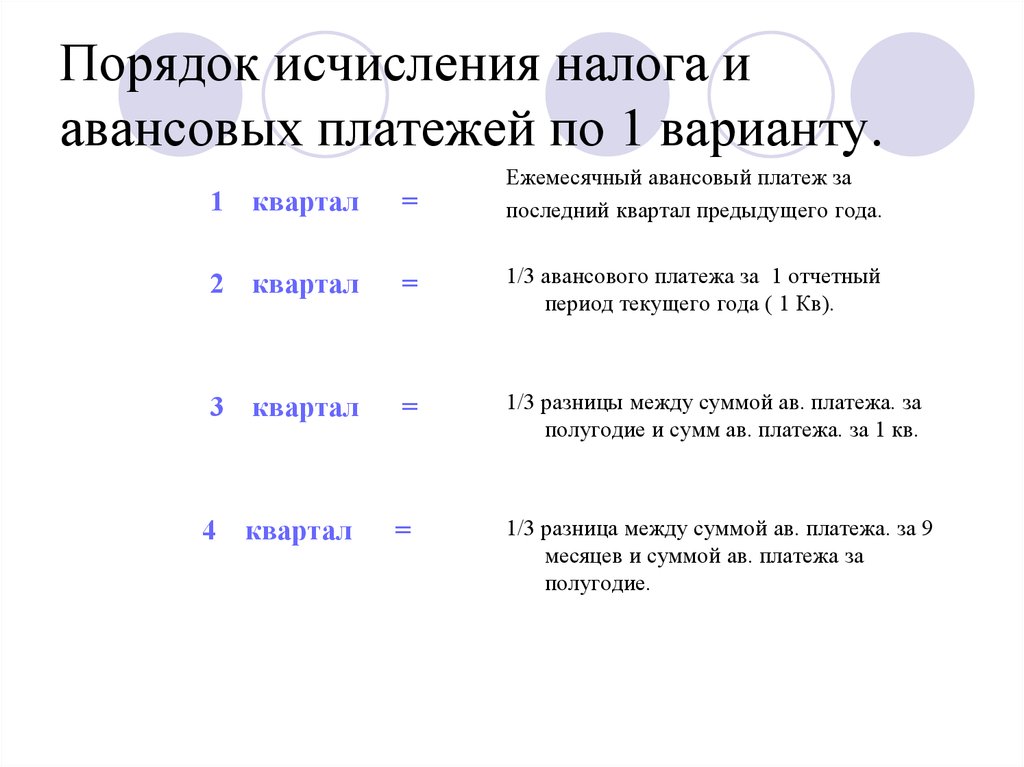

Согласно Налоговому кодексу плательщики налога на прибыль уплачивают авансовые платежи в I квартале исходя из суммы авансовых платежей IV квартала 2020 года. Во II–IV кварталах – исходя из суммы налога, исчисленной по Расчету за предыдущий квартал . При этом сумму авансовых платежей исчисляют налоговые органы.

Кроме того, предприятия вправе представить в налоговые органы справку о сумме авансовых платежей до 10 числа первого месяца квартала исходя из ожидаемой суммы прибыли в текущем квартале.

Например, в IV квартале 2020 года предприятие ежемесячно уплачивало авансовые платежи в размере 25 млн сум. Это означает, что и в I квартале оно будет уплачивать их в том же размере.

Если вы ожидаете в текущем квартале изменений, которые могут повлиять на уровень прибыли, можете представить в налоговые органы справку об авансовых платежах на I квартал. Суммы предполагаемой налогооблагаемой прибыли и авансовых платежей могут быть меньше или больше соответствующих показателей предыдущего квартала.

В каком порядке представляется справка

Справка представляется до 10 числа первого месяца квартала , т. е. на:

- I квартал – не позднее 11 января, с учетом того, что 9 января выпадает на выходной день – .

- II квартал – до 10 апреля;

- III квартал – до 10 июля;

- IV квартал – не позднее 11 октября.

Если вы представляете справку, авансовые платежи по результатам предыдущего квартала не исчисляются.

Все ли плательщики налога на прибыль должны представлять справку

Нет, не все.

Во-первых, не все являются плательщиками авансовых платежей. Их уплачивают только те предприятия, чей совокупный доход с учетом корректировок за 2020 год или в течение 2021 года превышает 5 млрд сум. .

Предприятия с объемом совокупного дохода, не превышающим 5 млрд сум., уплачивают налог на прибыль по итогам квартала на основании расчета.

Во-вторых, для плательщиков авансовых платежей по налогу на прибыль представление справки – это право, а не обязанность.

Если вы не представили справку об авансовых платежах, то уплачиваете их по показателям предыдущего квартала. В этом случае ваш ежемесячный авансовый платеж исчисляют налоговые органы.

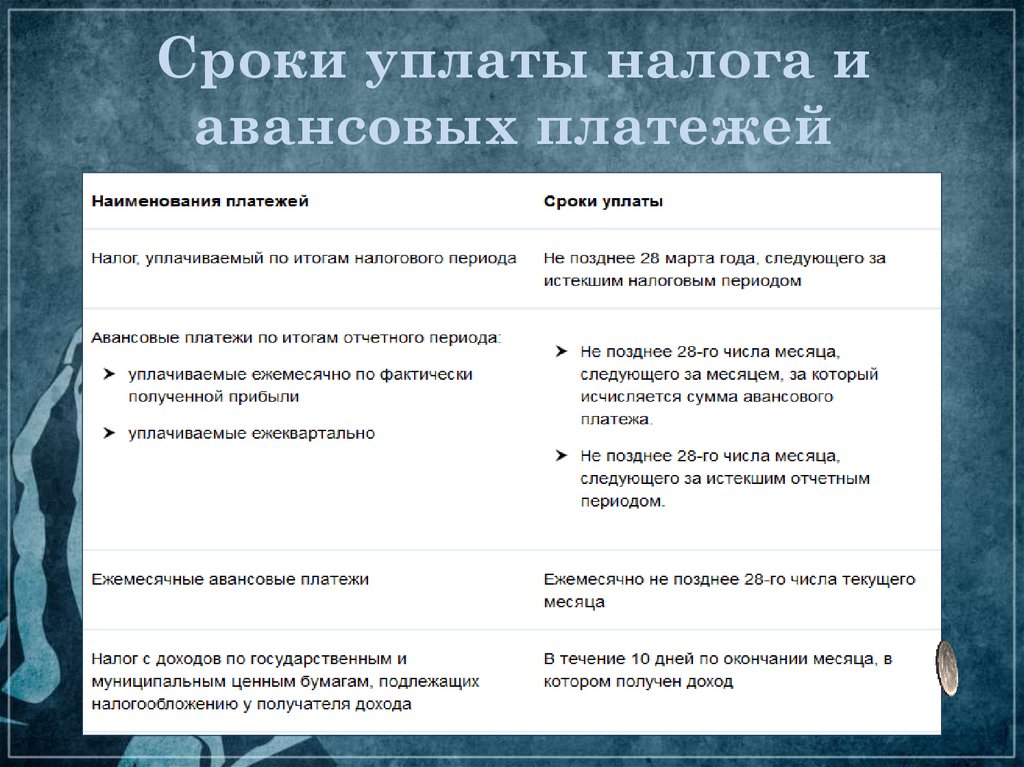

Сроки уплаты авансовых платежей (по справке или по результатам предыдущего квартала) – не позднее 23 числа каждого месяца.

Внимание

Меры взыскания задолженности не изменились. Если у налогоплательщика есть непогашенная задолженность по авансовым платежам, налоговый орган обязан направить ему требование о погашении не позднее 3 дней после истечения срока уплаты

Если у налогоплательщика есть непогашенная задолженность по авансовым платежам, налоговый орган обязан направить ему требование о погашении не позднее 3 дней после истечения срока уплаты

.

Что делать, если плательщик авансовых платежей не представил вовремя справку, при этом объем дохода и налогооблагаемой прибыли сократился

В этом случае вы уплачиваете авансовые платежи по результатам IV квартала 2020 года.

При расчете налога на прибыль за I квартал определится уменьшение налогооблагаемой прибыли. Превышение суммы авансовых платежей над расчетным налогом может быть зачтено в счет будущих платежей по налогу на прибыль или по другим налогам.

Сумма излишне уплаченного налога по заявлению налогоплательщика может быть ему возвращена полностью или частично .

Авансовые платежи во II квартале определяются по результатам I квартала или на основании справки, которая представляется до 10 апреля.

Пример

Уплата налога на прибыль без представления справки

Сумма авансовых платежей в IV квартале 2020 года – 100 млн сум. ежемесячно. Предприятие не представило справку об авансовых платежах на I квартал 2021 года, поэтому уплачивает ежемесячно авансы по 100 млн сум.

ежемесячно. Предприятие не представило справку об авансовых платежах на I квартал 2021 года, поэтому уплачивает ежемесячно авансы по 100 млн сум.

Налог на прибыль за I квартал 2021 года – 240 млн сум., оплачено 300 млн сум. (100 х 3).

Переплата по налогу на прибыль 60 млн сум. (300 – 240) зачтена в счет будущих авансовых платежей по этому налогу.

Во II квартале авансовые платежи по налогу на прибыль определяются одним из двух способов:

1) по результатам I квартала. В этом случае они будут равны 80 млн сум. (240 : 3). Авансовый платеж за апрель частично уплачен (в сумме 60 млн сум.). Предприятию нужно оплатить до 23 апреля оставшуюся часть авансового платежа 20 млн сум. (80 – 60) и в последующие месяцы уплачивать по 80 млн сум.;

2) на основании справки об авансовых платежах, представленной до 10 апреля.

Можно ли представить «нулевую» справку об авансовых платежах

Можно, если вы уверены, что налогооблагаемая прибыль за отчетный период будет равна нулю.

Но надо учесть при этом, что налоговые органы имеют полномочия вносить изменения в представляемые справки об авансовых платежах по налогу на прибыль . Поэтому не злоупотребляйте предоставленным вам правом.

Нужно ли платить авансовые платежи в 2021 году, если по итогам 2020 года был убыток

Да, если в 2020 году объем совокупного дохода превысил 5 млрд сум. В этом случае в 2021 году вы будете плательщиком авансовых платежей по налогу на прибыль.

При этом в I квартале вы должны уплачивать авансовые платежи в сумме авансовых платежей, подлежащих уплате в IV квартале 2020 года. Если в IV квартале авансовые платежи были «нулевые», то и в I квартале 2021 года они не уплачиваются.

Начиная со II квартала авансовые платежи уплачиваются либо по результатам предыдущего квартала, либо на основании справки об авансовых платежах.

Внимание

Уменьшить прибыль 2021 года на убыток, полученный в 2020 году, вы сможете только по итогам 2021 года и не более чем на 60%

.

Напоминаем

Убыток 2020 года можно переносить на будущее в течение не более чем 10 лет .

Убытки, образовавшиеся до 1 января 2020 года:

- уменьшают налоговую базу не более чем на 50%;

- переносятся на будущее в течение не более 5 лет.

Разъяснения экспертов отражают их мнение и создают информационную основу для принятия Вами самостоятельных решений.

Единый налоговый платеж | ДелоБанк

Со следующего года все организации и индивидуальные предприниматели обязаны уплачивать налоги с помощью единого налогового платежа. Бизнес будет переводить деньги на специальный счёт, а ФНС — распределять их по обязательствам.

Разобрались, как устроен новый порядок и что нужно сделать до конца текущего года, чтобы дальше спокойно работать.

Как платить налоги с 2023 года

Схематично процесс уплаты для бизнеса будет выглядеть так:

Шаг 1. Рассчитать суммы к уплате. Порядок расчёта налогов не меняется. Обязанность исчислить налоги и сборы по-прежнему возложена на предпринимателей.

Рассчитать суммы к уплате. Порядок расчёта налогов не меняется. Обязанность исчислить налоги и сборы по-прежнему возложена на предпринимателей.

Шаг 2. Сдать декларации и расчеты до 25 числа. На основании деклараций налоговики будут распределять деньги с единого налогового счета (ЕНС).

Шаг 3. Подать уведомления об исчисленных суммах. Если обязанность по уплате наступает раньше срока подачи декларации, либо декларация не предусмотрена, следует подать уведомление. О них подробно расскажем далее.

Шаг 4. Перечислить сумму на счёт. Сделать это необходимо до 28 числа месяца, идущего за истёкшим налоговым периодом. В платежке останется всего два реквизита: ИНН плательщика и сумма платежа.

28 числа налоговики самостоятельно распределят деньги по обязательным платежам в таком порядке:

-

Ранние недоимки. -

Текущие налоги, сборы, авансы, взносы.

-

Пени. -

Проценты. -

Штрафы.

Важно. На своём официальном сайте ФНС отмечает, что новые сроки касаются налогов, исчисленных в 2023 году. Сроки уплаты налогов и взносов, начисленных за 2022 год, в 2023 году не меняются.

Некоторые платежи в следующем году нужно платить по-старому. Речь идёт о:

-

Госпошлинах, по которым нет исполнительного документа от суда. -

НДФЛ с доходов иностранных сотрудников, которые работают в России по найму на основании патента. -

Взносах на страхование от несчастных случаев на производстве и профзаболеваний.

Сборы за пользование объектами животного мира и водных биоресурсов в следующем году можно платить в качестве ЕНП по желанию.

О плюсах и минусах новой схемы мы уже рассказывали: не будем повторяться. Скажем только, что ЕНС и ЕНП в теории должны упростить уплату налогов. Как будет на практике — увидим.

Как сдавать отчетность с 2023 года

Для отчетности предусмотрен единый срок сдачи — до 25 числа месяца, следующего за прошедшим налоговым периодом. Это касается деклараций по НДС, налогу на прибыль, УСН и других, расчёта 6-НДФЛ.

С нового года добавится новый вид отчетности: уведомление об исчисленных суммах налогов, взносов, авансов и сборов. Оно необходимо, чтобы налоговики правильно распределили ЕНП.

Бланк уведомления можно скачать здесь. В нём шесть реквизитов для заполнения: КПП, ОКТМО, КБК, сумма налога, отчётный период и отчётный год. Уведомление следует подать до 25 числа платёжного месяца. Способов подачи несколько: по ТКС, через личный кабинет, либо в бумажном виде. Последний вариант доступен для компаний, у которых среднесписочная численность сотрудников не превышает 100 человек.

Отчеты СЗВ-ТД, СЗВ-СТАЖ, ДСВ-З и 4-ФСС с нового года заменит единый отчет ЕФС-1. Форму и порядок заполнения Пенсионный фонд должен утвердить до начала года. Появление новой формы связано с объединением Пенсионного фонда и Фонда социального страхования. Советует прочесть, что ещё изменится для бизнеса в связи с объединением фондов.

В Делобанке есть сервис облачной бухгалтерии. Он рассчитывает налоги, формирует и отправляет отчетность в ИФНС и фонды, напоминает о важных налоговых датах. Если хотите упростить работу с налогами и сэкономить на бухгалтере, подключите бухгалтерию Делобанка.

Что нужно успеть до конца 2022 года

Новый порядок заработает с 1 января 2023 года. Единые налоговые счета для организаций и ИП откроет Федеральное казначейство: самим ничего не надо открывать.

До конца текущего года советуем позаботиться о других вещах, чтобы упростить себе жизнь в следующем году. Вот что нужно сделать:

Вот что нужно сделать:

Провести сверку расчётов с налоговой. Сверка позволит выявить задолженности, переплаты и разобраться с ними.

Елена Титова, эксперт компании «Гарант» С 1 января 2023 года по каждому налогоплательщику будет сформировано вступительное сальдо единого налогового счета. Его будут формировать налоговые органы на основании данных по состоянию на 31.12.2022. Сверка поможет решить все вопросы по переплатам и задолженностям. Если обнаружится переплата, до конца 2022 года нужно успеть её зачесть, либо вернуть. Потому что после 01.01.2023 такие заявления налоговики не станут рассматривать.

Скачать заявление на совместную сверку расчётов можно здесь. В заявлении укажите ИНН, КПП при наличии, код ИФНС, название организации или ФИО предпринимателя, номер телефона. Период сверки — с 1 января 2022 года до момента обращения. В поле КБК поставьте код 1: по всем КБК.

Сверка займёт до десяти рабочих дней, поэтому лучше поторопиться и не затягивать до конца декабря.

Зарегистрироваться в личном кабинете налогоплательщика на сайте ФНС. В личном кабинете можно онлайн отслеживать движение денег по ЕНС и их распределение налоговыми органами, а также посмотреть дату ближайшего платежа. Через личный кабинет удобно перечислять деньги на счёт.

Для регистрации понадобится электронная цифровая подпись. С середины прошлого года её выдают не коммерческие удостоверяющие центры, а ФНС. Мы рассказывали, как получить ЭП с учётом изменений.

Назначить ответственного за подачу ЕФС-1. Работодателю нужно издать приказ и обозначить в нём сотрудника, который будет заполнять и сдавать отчёт. Обязанность лучше разделить между бухгалтерией и кадровой службой. Не забудьте в последний раз подать отчёт СЗВ-ТД за декабрь до 16 января 2023 года.

Коротко о главном

-

С 2023 года заработает новая схема уплаты налогов. Предприниматели будут рассчитывать налоги, взносы, сборы и перечислять деньги на единый налоговый счет. Налоговые органы сами распределят деньги для погашения того или иного платежа.

Налоговые органы сами распределят деньги для погашения того или иного платежа.

-

Списание платежей будет происходить на основании поданных деклараций, расчетов и уведомлений. -

Появятся две единые даты: 25 число — дата сдача отчетности, 28 число — дата списания налога. К 28 числу на счёте должна быть сумма, которая покроет все ваши обязательные платежи перед бюджетом. -

До конца 2022 года советует провести сверку расчётов с налоговой, чтобы разобраться с имеющимися долгами и переплатами. -

В декабре подключитесь к личному кабинету налогоплательщика, если не сделали этого раньше. Через личный кабинет удобно переводить деньги и следить за их распределением.

Кредиты с возвратом налогов: Получите аванс в 2023 году

Вы наш главный приоритет.

Каждый раз.

Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же нам зарабатывать деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Кредиты на возврат налогов обеспечивают быстрые наличные деньги, пока вы ждете оставшуюся часть вашего возмещения, но затраты на подготовку налогов могут перевесить преимущества.

Последнее обновление: 7 декабря 2022 г.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это может повлиять на то, о каких продуктах мы пишем, а также где и как продукт отображается на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Если вам нужны наличные в ожидании возмещения подоходного налога, некоторые службы подготовки налоговых деклараций, в том числе Jackson Hewitt, H&R Block и TurboTax, предлагают ссуды на возврат налога под 0%.

Вместо процентной ставки и условий погашения налоговая служба выдает вам деньги взаймы, и кредит погашается за счет вашей декларации.

Ссуды на возмещение налогов, также называемые «авансами на возмещение», — это способ досрочного получения возмещения. Составители налоговых деклараций могут взимать плату за подачу некоторых налоговых деклараций. Платя налоговому инспектору только для того, чтобы получить аванс, вы, по сути, платите за доступ к своим собственным деньгам.

Платя налоговому инспектору только для того, чтобы получить аванс, вы, по сути, платите за доступ к своим собственным деньгам.

Что такое авансовые кредиты с возвратом налогов?

Авансовые ссуды с возвратом налогов — это краткосрочные ссуды, которые погашаются за счет предстоящего возмещения налогов IRS. Кредиты обычно предлагаются с декабря по февраль, а суммы могут варьироваться от 250 до 4000 долларов. Сумма кредита вычитается из возврата налога после его выдачи. Некоторые кредиты могут быть выплачены в течение 24 часов на предоплаченную карту или в течение нескольких дней в виде прямого депозита на банковский счет.

Чтобы иметь право на получение кредита на возмещение налогов, вы должны подготовить свои налоги компанией, предлагающей кредит, и это может означать, что вы будете платить сбор за подготовку налогов. Специалисты по составлению налоговых деклараций предъявляют требования к минимальной сумме возмещения, которая может варьироваться в зависимости от компании, и вы можете заранее получить только часть ожидаемого возмещения.

🤓Подсказка для ботаников

Кредит с возвратом налога — это вариант, если вам нужны деньги быстро, но вы можете сэкономить на комиссиях, если готовы ждать. IRS сотрудничает с налоговыми органами, чтобы предложить бесплатную возможность подачи документов тем, кто соответствует требованиям к доходу. Получение возмещения налога может занять от трех до восьми недель, в зависимости от того, как вы подаете заявление.

Где получить ссуды на возмещение налогов

Джексон Хьюитт

Джексон Хьюитт предлагает два аванса на возмещение. Авансовый кредит с досрочным возвратом средств с ставкой 34,22% годовых доступен в декабре 2022 года, а авансовый кредит без комиссионных возвратов с 0% годовых доступен с января 2023 года. Оба выпуска выдает Республиканский банк и трастовая компания.

Минимальная сумма возмещения федерального налога | |

Суммы авансового кредита досрочного возмещения | 300 долларов, 500 долларов или 1 доллар. |

Возврат без комиссии Авансовые суммы займа | 500, 750, 1000, 1500, 2500 или 3500 долларов. |

Время пополнения | В течение 24 часов, если деньги переведены на предоплаченную карту. Финансирование может занять от одного до пяти рабочих дней, если вы хотите, чтобы кредит был зачислен на банковский счет. |

Требования | Для получения авансового возмещения от Jackson Hewitt вы должны подготовить свои налоги в офисе Jackson Hewitt. Для досрочного возмещения требуется недавняя платежная квитанция. Для получения авансового кредита без возврата комиссии требуется форма W-2 и другие налоговые документы. |

Сбор за подготовку налоговой декларации | Подача документов при личном обращении начинается от 59 долларов США. |

Крайний срок | Предоплата досрочного возврата доступна с 12 декабря 2022 г. |

H&R Block

Авансовый кредит H&R Block доступен с января 2023 года в некоторых офисах. Pathward выдает ссуду Refund Advance от H&R Block.

Минимальная сумма возмещения федерального налога | |

Суммы кредита | 250, 500, 7250 долларов или 1,250 долларов. |

Время до финансирования | В большинстве случаев финансирование в тот же день. Кредит будет доступен через предоплаченную карту H&R Block, которую вы получите во время вашего визита. |

Требования | Вы должны подготовить свои налоги в участвующем офисе H&R Block, получить достаточную сумму возмещения и предоставить удостоверение личности. |

Сбор за подготовку налоговой декларации | Сборы начинаются с 80 долларов США, и может взиматься дополнительная государственная пошлина за подачу документов. |

Крайний срок | H & R Block предлагает аванс возмещения в участвующих местах с 3 января 2023 года по 28 февраля 2023. |

888 80009

TurboTax еще не объявил о своих дополнительных возможностях на текущий налоговый год. Информация ниже относится к прошлому году; мы обновим его, как только появится новая информация.

Авансовый кредит Intuit TurboTax на возмещение средств финансируется банком First Century Bank. В отличие от других налоговых органов, TurboTax позволяет клиентам подавать заявки онлайн. В случае одобрения заемщики должны открыть расчетный счет Credit Karma Money, чтобы получить доступ к кредиту.

Minimum federal tax refund amount | |

Loan amounts | $250, $500, $750, $1,000, $1,500, $2,000, $2,500, $3,000, $3,500, or $4,000. |

Время финансирования | В течение 1 часа прямым переводом на расчетный счет Credit Karma Money. Доставка дебетовой карты Credit Karma Visa® может занять от одной до двух недель. |

Требования | Существует несколько требований для получения авансового возмещения TurboTax. Вот два из них: |

Плата за подготовку налоговой декларации | Онлайн-продукты TurboTax варьируются от бесплатных до 119 долларов США.. |

Крайний срок | Авансовый кредит на возмещение доступен до 15 февраля 2022 г. |

Вы подаете заявление на получение кредита на возврат налога при подаче налоговой декларации в налоговую службу.

Большинство налоговых инспекторов работают с банками, которые ссужают средства. Например, Республиканский банк и трастовая компания выдает Джексону Хьюитту ссуды на возмещение налогов.

Кредиты с возвратом налогов обычно не имеют таких же требований к кредитному рейтингу, как необеспеченные кредиты, но банк может проверить кредитный профиль заявителя, не влияя на его кредитный рейтинг.

Квалификация также может зависеть от суммы ожидаемого возмещения. Авансовые ссуды с возвратом налогов требуют проверки личности, проверки вашей налоговой декларации и истории.

После одобрения вы обычно можете быстро получить доступ к сумме кредита на предоплаченной карте, которая может иметь собственные ограничения и сборы, или средства будут зачислены на ваш банковский счет.

Налоговая служба вычтет сумму кредита и проценты из вашего возмещения, когда IRS опубликует его.

Сколько стоит кредит на возврат налога?

Сборы за составление налоговой декларации по кредиту на возврат налога с нулевой процентной ставкой могут варьироваться в зависимости от сложности возврата.

Предположим, вы получаете кредит на возврат налога в размере 500 долларов США в счет вашего возмещения, которое поступает через месяц. Вам необходимо будет заплатить сбор в размере 80 долларов США, чтобы подать налоговую декларацию и получить кредит. Эта плата эквивалентна годовой процентной ставке 195%. Хотя, если бы вы все равно собирались платить за налоговую отчетность, вы могли бы оценить кредит по-другому.

Некоторые кредиты с возвратом налогов могут иметь процентные платежи, из-за которых небольшой кредит может показаться дорогим. Если вы выберете ссуду на возврат налогов в размере 500 долларов США с ранним возвратом средств Джексона Хьюитта, кредит будет иметь годовую процентную ставку 34,22%, согласно веб-сайту компании. Это не включает налоговую подготовку и сборы за предоплаченную карту, которые могут составить небольшой кредит.

Хотя аванс может быть способом быстрого получения наличных, может оказаться дешевле подождать, пока IRS отправит возмещение непосредственно вам.

Плюсы и минусы займов для возврата налогов

Плюсы

Минусы

Скорее всего, вам придется заплатить пошлину за подачу налоговой декларации.

Вам может потребоваться открыть счет или дебетовую карту по выбору налоговой службы.

Кредит вычитается из налогового возмещения IRS.

Альтернативы кредита на возврат налога

Вы можете получить более низкую ставку по кредиту того же размера в другом месте, а затем использовать возмещение для его погашения.

Кредитные приложения позволяют получать аванс с низкой или нулевой комиссией из вашей зарплаты. Обычно вы можете занять до нескольких сотен долларов, и приложение снимет сумму аванса с вашего банковского счета в следующий день выплаты жалованья. Тем не менее, кредитные приложения могут взимать абонентскую плату, плату за более быстрое получение средств или запрашивать дополнительные чаевые. Эти приложения могут быть полезны, если вам нужны средства быстро, но они не являются долгосрочным решением.

Эти приложения могут быть полезны, если вам нужны средства быстро, но они не являются долгосрочным решением.

Альтернативные кредиты до зарплаты. Некоторые кредитные союзы позволяют своим членам получать альтернативные ссуды до зарплаты от 200 до 2000 долларов, в зависимости от типа ссуды. Эти кредиты имеют максимальную годовую процентную ставку 28%, а плата за подачу заявки ограничена 20 долларами США.

Онлайн кредиты. Некоторые онлайн-кредиторы предлагают небольшие личные кредиты, начиная с 1000 долларов США, с финансированием на следующий день после одобрения. Ставки варьируются от 6% до 36%, а условия варьируются в зависимости от кредитора. Заемщики с хорошей или отличной кредитной историей (с оценкой 690 или выше) с высокими доходами и небольшой существующей задолженностью имеют право на самые низкие ставки.

Кредиторы, которые предлагают небольшие кредиты и быстрое финансирование

Если вы не ожидаете получить возмещение, которое покрывает ваши потребности, или вы хотите больше времени для погашения средств, подумайте о получении кредита в онлайн-кредиторе, который предлагает быстро финансирование.

Эти кредиторы могут финансировать кредит в течение нескольких рабочих дней, а минимальная сумма кредита составляет от 1000 до 2000 долларов США. Своевременное погашение личного кредита может помочь вам увеличить кредит, но осознайте риски, прежде чем брать кредит.

Кредитор | Минимальная сумма займа | Время до фонда |

5.0 Nerdwallet Rating 5.0 Nerdwallet. Формула оценки учитывает факторы, которые мы считаем удобными для потребителей, включая влияние на кредитный рейтинг, ставки и сборы, качество обслуживания клиентов и ответственную практику кредитования. | 1000 долларов. | На следующий рабочий день. |

4.5 Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакцией. | 1000 долларов. | На следующий рабочий день. |

4.0 Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакцией. Формула оценки учитывает факторы, которые мы считаем удобными для потребителей, включая влияние на кредитный рейтинг, ставки и сборы, качество обслуживания клиентов и ответственную практику кредитования. | 1500 долларов. | В тот же день при посещении отделения. |

4,5 Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакцией. Формула оценки учитывает факторы, которые мы считаем удобными для потребителей, включая влияние на кредитный рейтинг, ставки и сборы, качество обслуживания клиентов и ответственную практику кредитования. | 2000 долларов. | На следующий рабочий день. |

4.5 Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакцией. Формула оценки учитывает факторы, которые мы считаем удобными для потребителей, включая влияние на кредитный рейтинг, ставки и сборы, качество обслуживания клиентов и ответственную практику кредитования. | 1000 долларов. | От одного до трех дней. |

Проверьте, имеете ли вы право на получение личного кредита — без ущерба для вашего кредитного рейтинга

Сумма кредита

на NerdWallet

Об авторе: Энни Миллерберн является автором личных кредитов. Ее работы публиковались в Associated Press и USA Today. Читать далее

В том же духе…

Получайте больше выгодных денежных переводов – прямо в почтовый ящик

Зарегистрируйтесь, и мы будем присылать вам занудные статьи о денежных темах, которые наиболее важны для вас, а также о других способах, которые помогут вам получить больше от ваших денег.

Могу ли я получить кредит в счет возврата налога?

Примечание редакции: Credit Karma получает вознаграждение от сторонних рекламодателей, но это не влияет на мнение наших редакторов. Наши сторонние рекламодатели не просматривают, не одобряют и не одобряют наш редакционный контент. Это точно, насколько нам известно, когда публикуется.

Мы считаем, что вам важно понимать, как мы зарабатываем деньги. Это довольно просто, на самом деле. Предложения финансовых продуктов, которые вы видите на нашей платформе, исходят от компаний, которые платят нам. Деньги, которые мы зарабатываем, помогают нам предоставлять вам доступ к бесплатным кредитным рейтингам и отчетам, а также помогают нам создавать другие наши замечательные инструменты и учебные материалы.

Компенсация может зависеть от того, как и где продукты появляются на нашей платформе (и в каком порядке). Но поскольку мы обычно зарабатываем деньги, когда вы находите предложение, которое вам нравится, и получаете его, мы стараемся показать вам предложения, которые, по нашему мнению, вам подходят. Вот почему мы предоставляем такие функции, как ваши шансы на одобрение и оценки экономии.

Вот почему мы предоставляем такие функции, как ваши шансы на одобрение и оценки экономии.

Конечно, предложения на нашей платформе не представляют все доступные финансовые продукты, но наша цель — показать вам как можно больше отличных вариантов.

Вы подали заявку на федеральный подоходный налог — теперь пришло время дождаться возмещения от IRS. Но это может занять некоторое время. Если вы хотите быстро получить возмещение, вы можете рассмотреть возможность получения кредита в счет возврата налога.

Если вы подготовили налоговую декларацию с помощью службы подготовки налогов и ожидаете возмещения, вы можете подать заявку на получение краткосрочного кредита в счет ожидаемого возмещения федерального подоходного налога. Но получение кредита под ожидаемое возмещение может иметь связанные с этим расходы, а также риск того, что ваше возмещение не будет таким большим, как вы ожидали.

Давайте посмотрим, как работают эти кредиты с возвратом и досрочным погашением, рассмотрим некоторые плюсы и минусы кредита против вашего возврата налогов и рассмотрим некоторые возможные альтернативы.

Ищете кредит?

Купить личные кредиты сейчас

- Как работает кредит под возврат налога

- Плюсы и минусы займа с возвратом налога

- Альтернативы кредита с возвратом налога

6 Как работает возврат налога

- Малый потребительский кредит — В случае одобрения вы сможете получить небольшой личный кредит в размере 1000 долларов США или меньше через некоторых онлайн-кредиторов.

- Кредитные карты со стартовыми предложениями 0 % годовых — Если вы получили одобрение на начальное предложение 0 %, своевременная оплата всех платежей и погашение остатка до окончания рекламного периода означает, что вы не будете платить проценты по этой акции. вариант.

- Альтернативный кредит до зарплаты — Эти небольшие краткосрочные кредиты, предлагаемые федеральными кредитными союзами, не могут взимать более 28% годовых (по сравнению с эквивалентом 400% годовых или выше для обычных кредитов до зарплаты).

66

Ссуда под возврат налога, также известная как ссуда с возвратом аванса или ссуда с ожиданием возмещения, является типом обеспеченного кредита. Это означает, что залог используется для гарантии кредита (в данном случае ваш ожидаемый возврат налога). Ссуды с ожиданием возврата могут иметь комиссию и проценты, или они могут продаваться как «бесплатные», хотя обычно с ними связаны другие расходы. Чеки ожидания возврата, еще один вид продукта авансового возврата, представляют собой ссуду на сбор за подготовку налогов из вашего возврата.

Ссуды с возвратом налогов — это краткосрочные ссуды, которые необходимо погасить при получении возмещения налогов. Банки обычно сотрудничают со службами налоговой подготовки, чтобы предлагать эти кредиты своим клиентам.

Банки обычно сотрудничают со службами налоговой подготовки, чтобы предлагать эти кредиты своим клиентам.

Как правило, вы получаете кредит на возмещение и аванс в виде депозита на банковский счет или на предоплаченную дебетовую карту. Когда IRS выдает ваш возврат, он будет переведен на этот банковский счет или на предоплаченную дебетовую карту, а сумма кредита и любые проценты или сборы, как правило, будут вычтены со счета.

Ссуды с возвратом налогов, рекламируемые как «бесплатные», обычно выдаются на меньшую сумму аванса, чем ссуды с процентами, но продукты могут различаться. Сумма, которую вы можете взять взаймы, зависит от таких факторов, как кредитор, составитель налоговой декларации и ваше финансовое и кредитное состояние.

Когда я могу получить кредит на возврат налога?

Чтобы подать заявку на получение кредита на возврат налога, вам, как правило, необходимо сначала подать федеральную налоговую декларацию. Каждый год IRS объявляет о начале налогового сезона, когда начинает принимать налоговые декларации по налогам за предыдущий год. Вы можете подать декларацию до официального первого дня налогового сезона, но IRS не будет обрабатывать ее до начала сезона.

Вы можете подать декларацию до официального первого дня налогового сезона, но IRS не будет обрабатывать ее до начала сезона.

В 2021 году IRS начнет принимать декларации за 2020 налоговый год 12 февраля, хотя обычно налоговый сезон начинается в конце января. Если вы думаете о подаче заявки на возврат авансового кредита в этом году, уточните у кредитора или налогового инспектора, не повлияет ли более позднее открытие сезона на сроки их кредитования.

Плюсы и минусы кредитов с возвратом налогов

Есть некоторые плюсы и минусы, которые следует учитывать при рассмотрении вопроса о том, может ли подача заявления на получение кредита с возвратом налогов была бы для вас хорошим вариантом.

Pro: более быстрое финансирование

Если вы подаете заявку и получаете одобрение на получение кредита на возврат налогов, средства могут быть доступны быстро — всего за 24 часа в некоторых банках, если вы решите получать средства через предоплаченную дебетовую карту. . Это намного быстрее, чем 21 день, который, по словам IRS, обычно требуется для возврата средств при подаче в электронном виде. Но помните, чек ожидания возмещения, который является всего лишь ссудой сбора за подготовку к уплате налогов, не даст вам возмещения быстрее.

. Это намного быстрее, чем 21 день, который, по словам IRS, обычно требуется для возврата средств при подаче в электронном виде. Но помните, чек ожидания возмещения, который является всего лишь ссудой сбора за подготовку к уплате налогов, не даст вам возмещения быстрее.

Против: обычно не бесплатно

Получение кредита для возмещения налогов может включать или не включать выплату процентов. Но даже если кредит с ожиданием возмещения, который вам одобрен, не оценивает проценты, могут быть сборы. Например, продукты с авансовым возвратом средств обычно сопровождаются административными сборами, связанными с переводом вашего возмещения.

Все налоговые органы разные: некоторые могут предлагать ссуды с возвратом налогов без процентов и комиссий, в то время как другие могут взимать проценты и комиссию за ссуду. Важно понимать сборы и проценты по кредиту на возмещение, а также читать соглашение о кредите на возмещение, чтобы убедиться, что вы действительно получаете тот тип кредита, на который, как вы думали, подали заявку.

Против: ранние крайние сроки налогового сезона

Крайние сроки для получения аванса от онлайн-агента по подготовке налоговых деклараций наступают раньше — обычно в феврале, задолго до того, как вы, возможно, запланировали подготовить и подать налоговую декларацию.

Против: значительный риск

Потенциальный риск с любым видом ссуды на возмещение заключается в том, что сумма ссуды основана на том, сколько вы ожидаете получить обратно в виде возмещения. Но многие факторы могут привести к тому, что фактическая сумма возврата будет отличаться от ожидаемой.

Например, если у вас есть задолженность по федеральному долгу или долгу штата, алименты, задолженность по налогам или кредиту на обучение, IRS может уменьшить сумму вашего возмещения. Когда это произойдет, вы можете оказаться с гораздо меньшими деньгами, чем вы ожидали, после того, как вы закончите погашение кредита на возмещение и любые связанные с этим сборы.

Альтернативные варианты займа с возмещением налогов

Если вы не уверены, подходит ли вам кредит с возмещением налогов, следует рассмотреть несколько альтернатив.

Хотя авансовые ссуды с возмещением налогов могут быть возможностью быстро получить необходимые наличные деньги, есть много вещей, о которых следует помнить, прежде чем вы решите, подходит ли вам этот тип обеспеченного личного кредита.

Налоговые органы сами распределят деньги для погашения того или иного платежа.

Налоговые органы сами распределят деньги для погашения того или иного платежа.

по 15 января 2023 г. Предварительная ссуда без комиссии доступна со 2 января 2023 г. по 19 февраля., 2023 г., в некоторых местах Джексона Хьюитта.

по 15 января 2023 г. Предварительная ссуда без комиссии доступна со 2 января 2023 г. по 19 февраля., 2023 г., в некоторых местах Джексона Хьюитта. Вы также должны соответствовать определенным кредитным и другим требованиям андеррайтинга.

Вы также должны соответствовать определенным кредитным и другим требованиям андеррайтинга. Формула оценки учитывает факторы, которые мы считаем удобными для потребителей, включая влияние на кредитный рейтинг, ставки и сборы, качество обслуживания клиентов и ответственную практику кредитования.

Формула оценки учитывает факторы, которые мы считаем удобными для потребителей, включая влияние на кредитный рейтинг, ставки и сборы, качество обслуживания клиентов и ответственную практику кредитования.